Январские данные по инфляции в США увеличили вероятность третьего повышения ставок

Опубликовано 15.02.2023 в 10:00

[ad_1]

Отчёт по потребительской инфляции в США был самым важным статистическим релизом этой недели. Согласно опубликованным 14 февраля данным Минтруда США:

· индекс потребительских цен (CPI) в январе 2022 г. вырос на к декабрю (м/м) и вырос на к аналогичному месяцу годом ранее (г/г).

Данные не полностью совпали с прогнозом экономистов, опрошенных Bloomberg. Те ожидали рост CPI на 0,5% м/м (здесь совпадение) и рост на 6,2% г/г. Здесь факт оказался выше ожиданий. При этом декабрьское снижение на 0,1% к ноябрю было пересмотрено в пользу повышения на 0,1% к ноябрю.

· Базовая потребительская инфляция (core CPI), рассчитываемая без наиболее волатильных статей (продукты питания, энергоносители) выросла в январе на м/м и г/г.

Аналогичным образом, в базисе м/м совпадение с ожиданиями, а в базисе г/г — выше ожиданий, поскольку консенсус экспертов подразумевал +5,5% г/г.

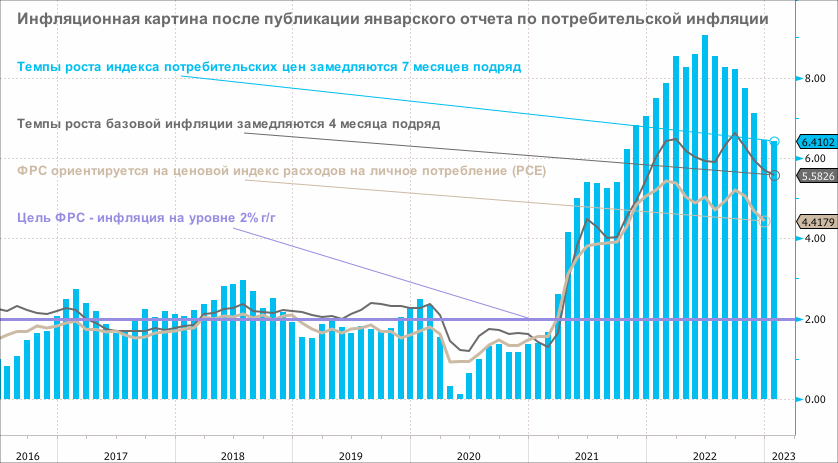

Тем не менее темпы роста инфляции в США замедляются уже 7 месяцев подряд, а базовая инфляция замедляется 4 месяца подряд.

Наша оценка

Инфляция замедляется, но темпы замедления смягчились. Это произошло потому, что выросли цены на энергоносители (с учетом сезонной корректировки +2%), а дезинфляционный процесс в инфляции товаров сходит на нет (+0,1% м/м против -0,1% м/м в декабре). Ну, а инфляция услуг по-прежнему остается устойчивой (+0,5% м/м против +0,6% м/м в декабре).

Таким образом, в горячем споре рынка и ФРС в январе, в котором рынок оптимистично ожидал близкую победу над инфляцией, выигрывает Федрезерв. Рынок теперь подстраивается под позицию американского ЦБ, которая подразумевает, что еще не пришло время заявлять, что инфляция под контролем. Следовательно, процесс повышения ставок будет продолжаться более агрессивно, нежели это предполагал рынок в первом месяце 2023 года.

Отметим, что общая инфляция замедляется 7 месяцев подряд, но последние полгода замедлению темпов роста инфляции способствовали 3 фактора: энергоносители дешевели, товары первой необходимости дешевели, была изменена методология учета затрат на медстраховку. Первый и третий факторы сейчас уже не стимулируют дезинфляционную тенденцию.

Ожидания по ставкам и реакция рынка

Рынок фьючерсов на ставку по федеральным фондам на 100% уверен, что ФРС в марте на 25 б.п. В апреле заседание не запланировано. Майское повышение на 25 б.п. оценивается с вероятностью 88% (75% было до выхода данных). Пиковая ставка подразумевается в середине года на уровне 5,27% (5,2% было до инфляционного отчета). Ставка на конец года оценивается на уровне 5,1% (4,92% за сутки до отчета и 4,4% на начало февраля).

Мы видим, что рынок все еще подразумевает возможность снижения ставки к концу года, но пиковый уровень и оценка на конец года существенно увеличились с начала месяца. При этом рынок больше не уверен на 100%, что ставка, действительно, к концу года может быть снижена.

Что, на наш взгляд, еще более примечательно, ранее рынок подразумевал после февраля одно или два повышения ставки с шагом в 25 б.п. Однако теперь вероятность третьего шага (в июне) выросла до 50%. Напомним, еще в начале месяца (до отчета по занятости) рынок не был на 100% уверен даже в том, что ФРС повысит ставку в марте, не говоря уже о мае и тем более июне.

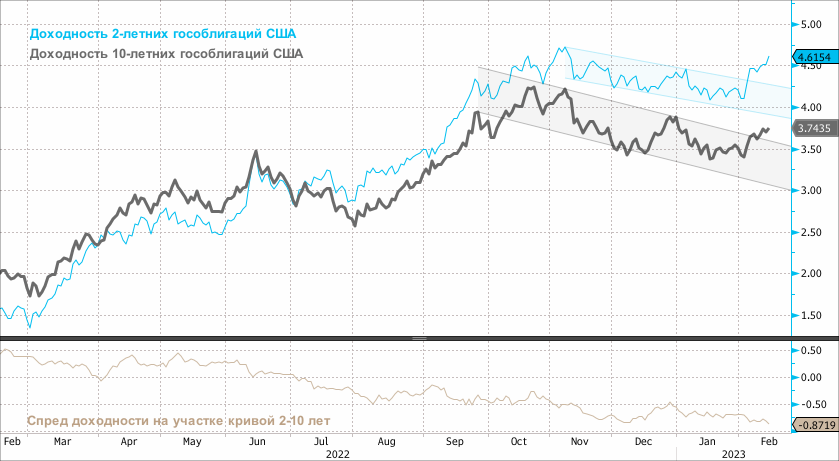

Индекс во вторник символически снизился на 0,03% до 4136,1 п. (+7,7% с начала года). Доходности казначейских облигаций выросли по всей длине кривой. Доходность нот +10 б.п. до 4,62%, показатель достигал максимума с 9 ноября. Доходность облигаций +5 б.п. до 3,75%, в ходе торгов достигала максимума с 3 января.

кривой на участке 2–10 лет -87 б.п. — новый пик инверсии с начала 1980-х годов, сигнализируя рецессию. Доходность казначейских векселей впервые с 2007 года превысила 5%.

Комментарии представителей Федрезерва после публикации статистики были ястребиными. Глава ФРБ Ричмонда Томас Баркин заявил, что ФРС, возможно, придется поднять ставку до более высокого значения, нежели ожидалось ранее. Глава ФРБ Филадельфии Патрик Харкер заявил, что ставки необходимо поднять до какого-то значения выше 5% годовых, так как инфляция отступает очень медленно.

[ad_2]

Source link