United Airlines: стоит ли инвестировать в крупнейшего авиаперевозчика в мире?

Опубликовано 23.06.2023 в 14:53

United Airlines Holdings Inc (NASDAQ:) – крупнейшая американская авиакомпания, предоставляющая свои услуги в Северной Америке, Азии, Европе, Африке, Тихоокеанском регионе, на Ближнем Востоке и в Латинской Америке.

После слияния с авиакомпанией Continental Airlines, официально завершенного 1 октября 2010 г., United Airlines стала крупнейшим авиаперевозчиком в мире, является одним из основателей Star Alliance.

Компания осуществляет перевозки людей и грузов с помощью своего магистрального и регионального флота, а также предлагает услуги кейтеринга, наземного обслуживания, обучения и технического обслуживания для третьих лиц.

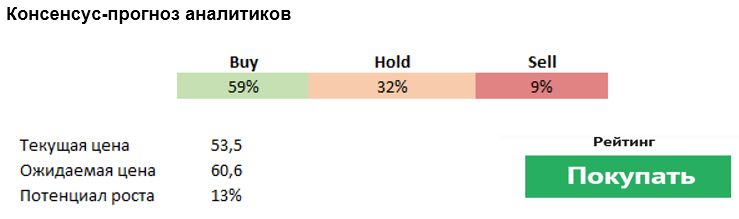

Консенсус-прогноз аналитиков

Консенсус-прогноз аналитиков

Американские хабы компании расположены в Чикаго, Денвере, Хьюстоне, Лос-Анджелесе, Нью-Йорке/Ньюарке, Сан-Франциско и Вашингтоне.

United управляет самой обширной глобальной маршрутной сетью среди североамериканских перевозчиков. United Airlines Holdings была зарегистрирована в 1968г., ее штаб-квартира находится в Чикаго, штат Иллинойс.

Акции компании имеют значительный потенциал роста на годовом горизонте: 32%, однако обладают высокой волатильностью (пессимистичный ценовой ориентир: -11%).

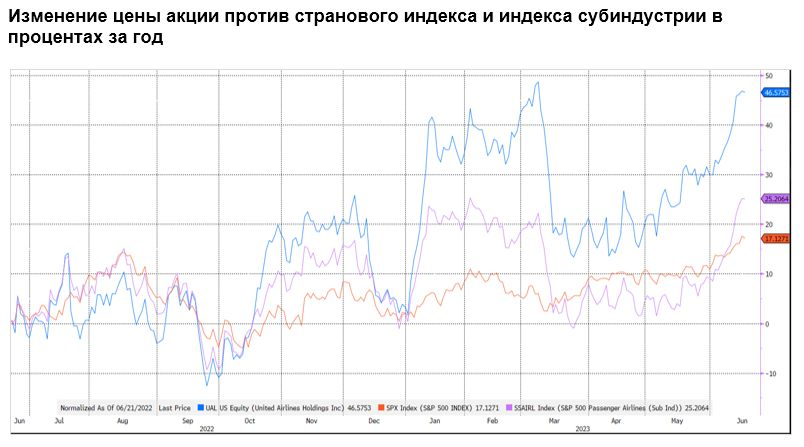

Изменение цены акции против странового индекса и индекса субиндустрии в процентах за год

Изменение цены акции против странового индекса и индекса субиндустрии в процентах за год

United является крупнейшим перевозчиком как в Атлантическом, так и в Тихоокеанском регионе, компания добавила в летнее расписание почти 25 новых маршрутов.

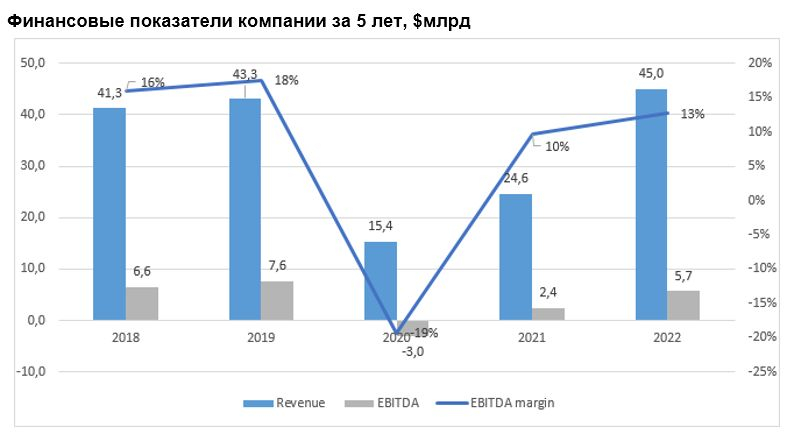

Стабильное финансовое положение компании по итогам 2022 г.: практически удвоилась, рост маржинальности по EBITDA составил 3%.

Компания продемонстрировала и хорошие показатели отчетности по итогам 1К 2023: United Airlines сократила квартальный чистый убыток в семь раз и увеличила выручку в 1,5 раза по сравнению с аналогичным кварталом прошлого года, а также зафиксировала рекордно высокий показатель денежного потока от операционной деятельности — $3,14 млрд. Компания показала EPS -$0.63 на акцию при прогнозе аналитиков -$0.73, ожидается положительный EPS уже в следующем квартале.

Финансовые показатели компании за 5 лет, $млрд

Финансовые показатели компании за 5 лет, $млрд

Ожидается продолжение процесса восстановления спроса на авиаперелеты после просадки в пандемию и сильного роста в сегменте бизнес-поездок, а также на международных маршрутах. В моменте спрос немного замедляется, но поддержку ему оказывает сезонный фактор, а в долгосрочном периоде международные авиаперелеты будут только расти.

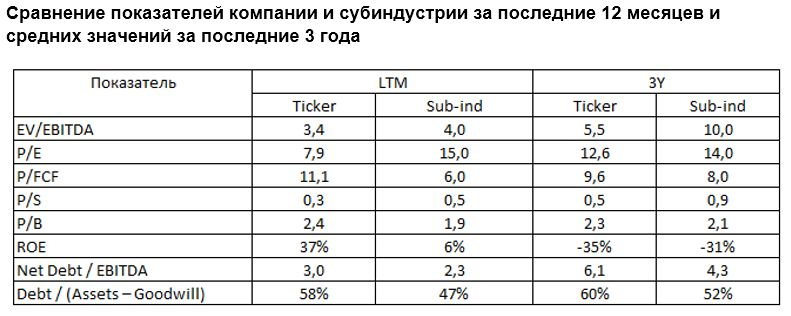

UAL торгуется на рекордно низких отметках и фундаментально значительно недооценена (P/E~8; EV/EBITDA~3,4). Значения основных мультипликаторов ниже, чем у конкурентов.

Сравнение показателей компании и субиндустрии за последние 12 месяцев и средних значений за последние 3 года

Сравнение показателей компании и субиндустрии за последние 12 месяцев и средних значений за последние 3 года

UAL имеет свою летную школу, которая в среднесрочной и долгосрочной перспективе может дать дополнительные преимущества в решении проблемы нехватки пилотов. Компания активно инвестировала в технологии и инфраструктуру и может себе позволить нарастить объем операций без значительных издержек и при этом сохранить средний уровень износа авиалайнеров.

Риски

Динамика перелетов в США замедляется, поскольку экономика испытывает стресс, и клиенты больше ориентируются на компании-дискаунтеры.

Высокий уровень зависимости от ситуации на американском рынке: на США приходится 66% всей выручки компании.

Растущие цены на топливо увеличивают издержки компании и ограничивают рост рентабельности бизнеса.

Авиаотрасль испытывает недостаток персонала, в частности, пилотов.

Растет частота отмены авиарейсов по погодным причинам.

Не является индивидуальной инвестиционной рекомендацией.

Евгений Шатов, управляющий партнер «Борселл»