S&P 500 и скрытые риски чрезмерной зависимости от техгигантов

Опубликовано 06.09.2023 в 13:28

[ad_1]

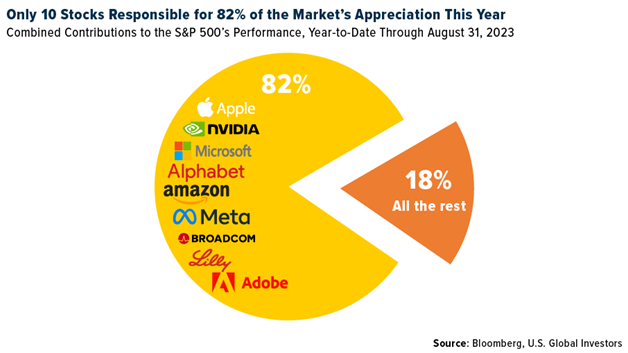

Американский рынок акций вырос с начала текущего года на 18,7%. Это хорошая новость с точки зрения инвестиционных портфелей и пенсионных планов, но известно ли вам, что своим ралли рынок во многом обязан усилиям небольшого числа компаний ?

Удивительно, но факт: более 80% роста рынка в 2023 году было обеспечено лишь 10 компаниями, в первую очередь Apple (NASDAQ:). Производитель iPhone, а его рыночная капитализация составляет чуть менее $3 трлн, внес в общую динамику рынка вклад в размере 15,6%.

Рыночная капитализация ведущих 10 компаний

Следом за Apple идут именитые компании Кремниевой долины и представители сектора искусственного интеллекта (ИИ). Перечислим их в порядке убывания: производитель видеокарт NVIDIA (NASDAQ:) (вклад в общий рост 15,4%), Microsoft (NASDAQ:) (12,0%), материнская компания Google Alphabet (NASDAQ:) (вклад 9,6% с учетом акций класса А и C), Amazon (NASDAQ:) (8,6%), Meta Platforms (NASDAQ:) (7,0%) (деятельность компании запрещена на территории РФ), Tesla (NASDAQ:) (6,5%), производитель полупроводников Broadcom (NASDAQ:) (2,7%), фармацевтическая компания Eli Lilly (NYSE:) (2,7%) и Adobe (NASDAQ:) (1,8%).

В связи с этим необходимо обратить внимание на ряд последствий, прежде всего на недостаточную диверсификацию. Инвесторы, вложившиеся во взаимные фонды или ETF на индекс S&P 500, подвержены более серьезным рискам концентрации, чем они сами осознают. Поскольку S&P 500 — взвешенный по капитализации индекс, такие «звездные» компании, как Apple и Microsoft, оказывают на его динамику непропорционально сильное влияние.

Не стоит также забывать об уязвимости к секторальным рискам. Рост S&P 500 в 2023 году был обеспечен преимущественно одним сектором — технологиями. Любые изменения в регулировании, экономические перемены и прочие сказывающиеся на технологическом секторе потенциальные риски снова окажут непропорционально сильное влияние на индекс и отслеживающие его портфели.

Аргументы в пользу ротации секторов

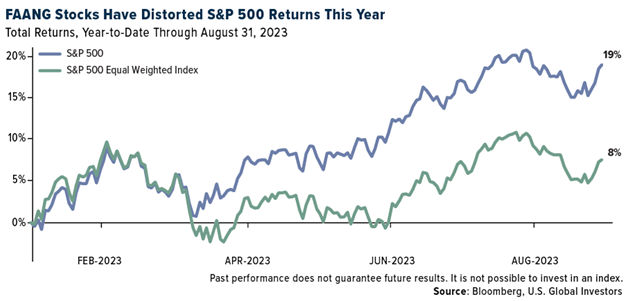

Нагляднее всего это можно объяснить, сравнив динамику за текущий год взвешенного по рыночной капитализации S&P 500 и равновзвешенного . Как следует из названия, в состав EWI входят те же 500 компаний, что и в оригинальный индекс, но каждой из них присвоен одинаковый вес — 0,2%. Получается, что у Apple в этом индексе такой же вес, как у гораздо менее крупных компаний вроде Ralph Lauren (NYSE:) (рыночная капитализация $7,65 млрд) и Alaska Air (NYSE:) (рыночная капитализация $5,74 млрд).

Как мы можем видеть, взвешенный по капитализации индекс заметно превзошел EWI — 19% против 8%.

Доходность акций FAANG в этом году

Учитывая нынешнюю зацикленность на технологическом секторе, некоторым инвесторам стоит задуматься о ротации секторов. Лидеры по секторам обычно меняются со временем вследствие различных факторов, включая процентные ставки, экономические циклы, настроения потребителей и мн. др. В иной экономической среде следующим лидером может стать финансовый сектор или сектор здравоохранения.

Хотя акции (техкомпаний) в этом году демонстрируют прекрасную динамику, инвесторам не помешало бы подумать о роли других классов активов, в том числе облигаций, сырьевых товаров, недвижимости, и . Многие из этих активов слабо коррелируют с акциями и могут подстраховать инвесторов в периоды волатильности.

Как уже известно моим постоянным читателям, я советую держать 10% портфеля в золоте — 5% в виде слитков и ювелирных изделий и остальные 5% в акциях высококачественных золотодобывающих компаний и фондах.

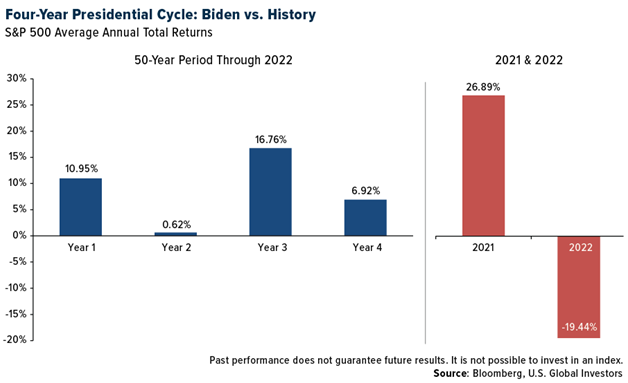

Четырехлетний президентский цикл

Инвесторам также стоит учитывать сезонность, в частности, 4-летний президентский цикл в США, о котором я уже неоднократно писал. В третий год президентского цикла рынок акций обычно показывает более сильную динамику, чем в остальные три года, возможно по причине того, что президент хочет переизбраться в следующем году и проводит благоприятную для рынка политику, чтобы поддержать экономику.

Байден и история

Относится ли это к Байдену — пока не понятно, но внушительная динамика рынка в этом году (третий год срока Байдена) согласуется с этим историческим прецедентом.

Ничто из этого, конечно же, не отменяет такие уже упомянутые мною факторы риска, как геополитическая напряженность, инфляция или внезапные экономические проблемы. И тем не менее, диверсифицированный портфель остается предпочтительным вариантом с точки зрения ограничения рисков, хоть он и не гарантирует положительную доходность.

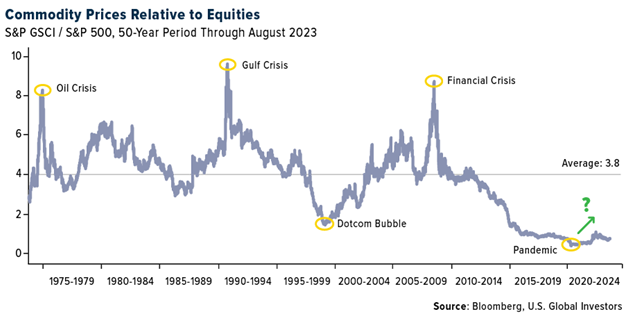

Сырьевые товары на заре нового «бычьего» рынка?

К разговору о диверсификации… Если аналитики Stifel правы, то нас впереди ждет очередной структурный «бычий» рынок по сырьевым товарам. В опубликованном на прошлой неделе обзоре аналитики Stifel высказывают предположение о том, что металлы и минералы будут доминировать в течение следующего десятилетия после 13 лет отставания от акций и инструментов с фиксированной доходностью. До сих пор цены на сырьевые товары не могли угнаться за акциями, но ситуация может в скором времени измениться.

Цены на сырьевые товары и акции

Как отмечают аналитики Stifel, для сырьевых товаров сейчас складывается идеальное сочетание благоприятных факторов, включая развитие ESG-инвестиций, которое привело к резкому увеличению капитальных затрат в секторе, а это неизбежно повлечет за собой повышение доходности. Между тем, повсеместная электрификация, начиная с автомобилей с электродвигателями и заканчивая интеллектуальными энергосистемами, приведет к ограничению эластичности предложения, увеличив спрос.

Инфляционное давление также усиливают страны БРИКС+ (Бразилия, Россия, Индия, Китай и ЮАР), где наблюдается повышение спроса на сырье. Тем временем, западные страны сейчас по уши в долгах, следовательно, за текущим циклом ужесточения денежно-кредитной политики может последовать затяжной период мягкой политики, а это хорошие новости для реальных активов без фиксированной доходности, в том числе сырьевых товаров, золота и других минералов.

Помимо золота, я также отдаю предпочтение металлам, спрос на которые будет увеличиваться в результате декарбонизации и электрификации. К ним относятся , , , и .

S&P 500 — это широко признанный взвешенный по рыночной капитализации индекс, рассчитываемый на основе цен обыкновенных акций 500 компаний, котирующихся на биржах США. S&P GSCI служит надежным и общедоступным бенчмарком для оценки результатов инвестиций в сырьевые рынки.

Активы в держании могут меняться ежедневно. Информация об активах приводится по состоянию на конец последнего квартала. По состоянию на 30 июня 2023 года управляемые U.S. Global Investors фонды владели следующими упомянутыми в статье ценными бумагами: Alaska Air Group Inc.

Всю необходимую вам информацию вы можете найти на InvestingPro!

Дисклеймер: Все содержащиеся в статье мнения и данные могут быть изменены без предварительного уведомления. Некоторые из выраженных мнений могут оказаться неподходящими для отдельных инвесторов. Если вы нажмете на приведенную выше ссылку(-и), вы будете перенаправлены на сторонний сайт(-ы). На данном сайте(-ах) может содержаться не одобренная U.S. Global Investors информация, и компания не несет ответственности за его/их содержание.

[ad_2]

Source link