Соглашение о потолке госдолга — это случай «продавай на новостях»

Опубликовано 30.05.2023 в 15:20

[ad_1]

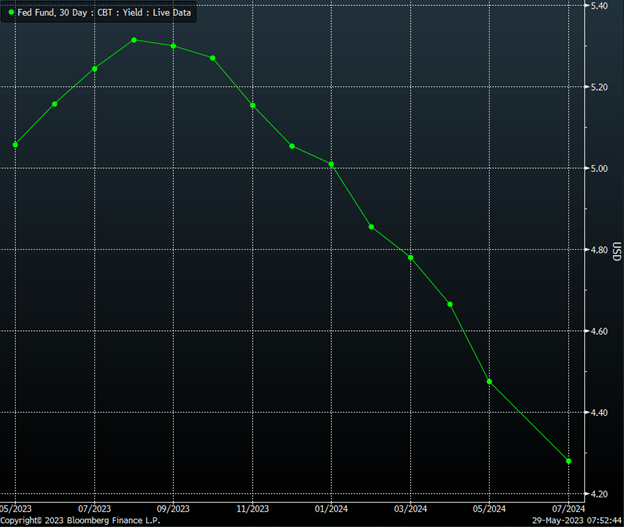

Текущая неделя обещает быть насыщенной для рынка акций с учетом важных релизов, начиная с и заканчивая данными по числу рабочих мест вне сельского хозяйства. Судя по опубликованному в прошлую пятницу (PCE), Федеральной резервной системе (ФРС) еще предстоит проделать немало работы. В результате, вероятность в июне теперь оценивается рынком в 60%, а к июлю — почти в 100%. Участники рынка также больше не ждут понижения ставок в 2023 году.

Публикуемые в пятницу , согласно прогнозам, будут свидетельствовать о повышении в прошлом месяце до 3,5% с 3,4% и создании 190 тыс. новых рабочих мест против 230 тыс. месяцем ранее. , как ожидается, вырос на 4,4%, что соответствует темпам, зафиксированным в предыдущем месяце. Если цифры окажутся на уровне оценок или выше, в будущих прогнозах, возможно, будет закладываться дополнительное повышение ставок.

Ставка по федеральным фондам ФРС

Я уже не одну неделю твержу, что ставки будут оставаться высокими дольше. Происходящее сейчас, похоже, соответствует моему прогнозу и ходу мыслей. В частности, в последние недели отмечается резкий рост доходности облигаций. Этот рост прежде всего заметен на длинном конце кривой доходности. Так, номинальная доходность казначейских облигаций сейчас достигает 3,95% и может вскоре снова превысить пороговый уровень 4%, после чего не исключено ралли к октябрьскому пику.

И хотя в экономике рано или поздно может начаться рецессия, она пока не началась. Мы по-прежнему имеем дело с замедляющимся экономическим ростом и высокой инфляцией, а это означает сохранение давления на ФРС в плане поддержания высоких ставок.

Доходность 30-летних казначейских облигаций США — дневной таймфрейм

Доходность 30-летних казначейских облигаций США — дневной таймфрейм

Увеличение доходности облигаций и перспектива дальнейшего повышения ставок ФРС способствуют укреплению доллара. Рост доллара, возможно, продлится, и его итоговая амплитуда будет зависеть от широты спредов по ставкам между США и другими странами. Пока же , вероятно, будет консолидироваться около 105,80.

Индекс доллара – дневной таймфрейм

Индекс доллара – дневной таймфрейм

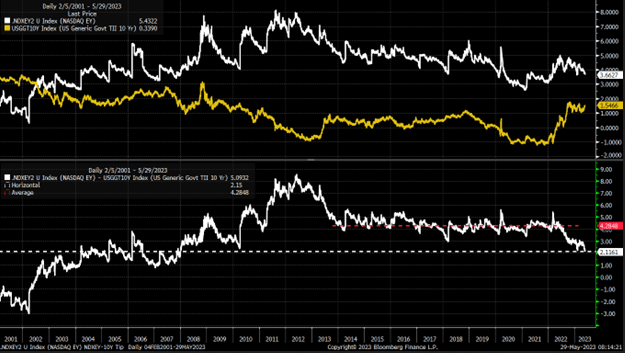

Рынок акций игнорировал происходящее со ставками из-за опасений по поводу потолка госдолга. Об этом можно отчетливо судить по премии за риск по акциям, измеряющей разницу между доходностью прибыли и реальной доходностью казначейских облигаций.

Этот спред сейчас составляет всего 2,11%, что соответствует минимальному уровню с 2007 года, и его сужение, как мне кажется, отражает защитную реакцию. Инвесторы хотят защитить себя в период повышенных рисков по ставкам. Эту защиту им могут предложить акции компаний с мегакрупной капитализацией, которые составляют значительную часть от расчетной базы Nasdaq 100. Это ликвидные компании с мощным балансом, чья рыночная капитализация превышает размер экономики большинства стран мира.

Если это действительно защитный ход, и инвесторы использовали акции таких компаний исключительно как убежище, то эти потоки могут быстро развернуться вспять с учетом того, что проблема с потолком госдолга была разрешена. Помните, хотя доходность капитала не всегда имеет решающее значение, в периоды повышенной неопределенности инвесторами всегда движет именно она.

Nasdaq 100 и 10-летние трежерис

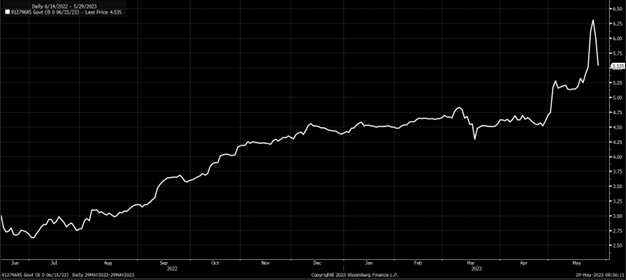

Краткосрочные казначейские облигации США торговались чрезвычайно волатильно, пока продолжались переговоры по потолку госдолга. На торгах 24 мая доходность трежерис с погашением в начале июня подскочила до 6,3%.

Краткосрочные трежерис – дневной таймфрейм

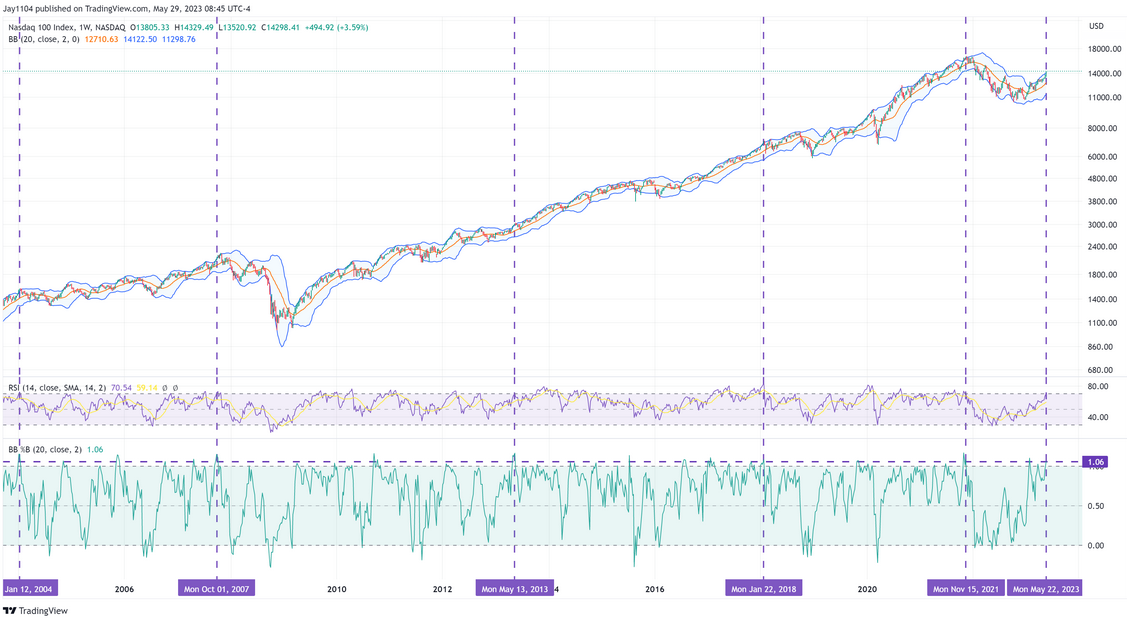

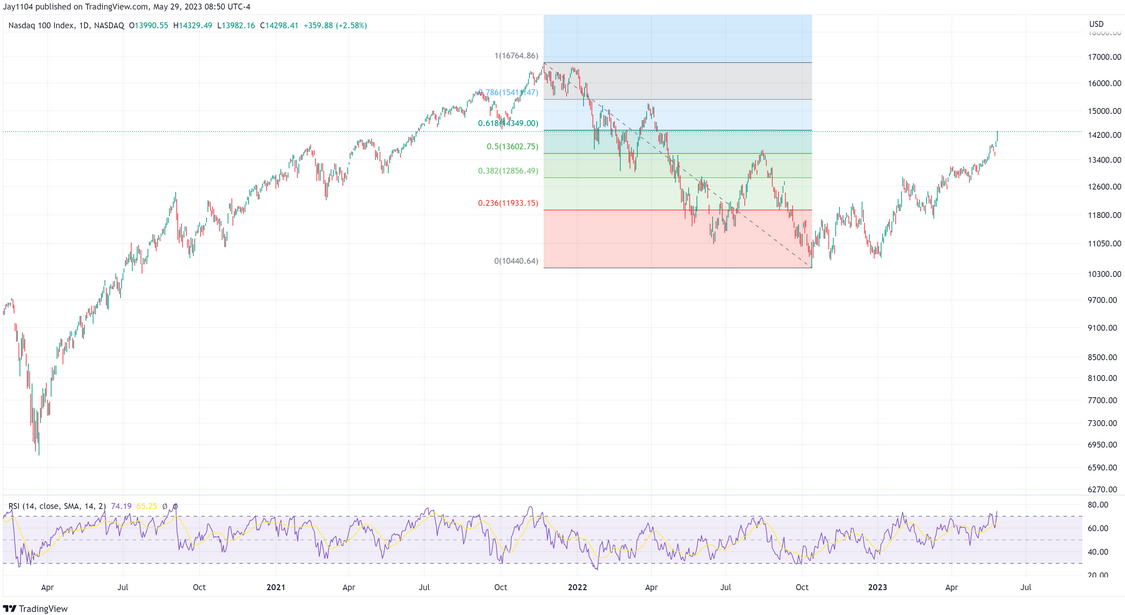

Так что сделка по потолку госдолга может оказаться случаем «продавай на новостях». Более того, с технической точки зрения, Nasdaq 100 сейчас находится на территории чрезвычайной перекупленности на недельном таймфрейме.

С 2004 года RSI по Nasdaq 100 закрывался на недельном таймфрейме выше 70, а средняя линия Боллинджера составляла выше 1,06 всего несколько раз. Насколько я могу судить, это случалось в январе 2004 года, октябре 2007 года, мае 2013 года, январе 2018 года, ноябре 2021 года и сейчас. Во всех случаях рынок впоследствии сильно просел.

Nasdaq 100 – недельный таймфрейм

Nasdaq 100 – недельный таймфрейм

Кроме того, Nasdaq 100 скорректировал 61,8% своего падения с максимума ноября 2021 года. Это решающий фактор для ответа на вопрос о том, с чем мы имеем дело — с ралли «медвежьего» рынка или началом «бычьего» рынка. Если это не более чем коррекция, Nasdaq 100 не должен сильно вырасти дальше границы 61,8%.

Nasdaq 100 – дневной таймфрейм

Nasdaq 100 – дневной таймфрейм

То же самое произошло при падении в 2008 году, когда индекс вырос до уровня 61,8%, после чего остановился и снова развернулся вниз. Он буксовал у этого уровня коррекции несколько недель. Если сравнивать с прошлым, в происходящем сейчас на рынке нет ничего необычного.

Nasdaq 100 – дневной таймфрейм

Nasdaq 100 – дневной таймфрейм

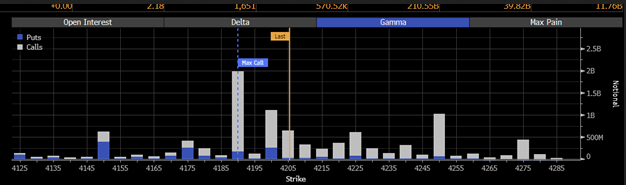

Между тем, все еще не может совершить пробой выше уровня мощного сопротивления 4200. Во многом это связано с тем, что в диапазоне между 4200 и 4225 образовалось значительное скопление гаммы опционов колл, в особенности перед экспирацией 31 мая.

Путы и коллы

Кроме того, на этом уровне мультипликатор P/E для индекса составляет 19. Рынок уже не первый месяц дает понять, что, по его мнению, больше этого S&P 500 не стоит.

Мультипликатор P/E для S&P 500

Удачной вам недели.

[ad_2]

Source link