Sands China: из Вегаса в Макао

Опубликовано 08.06.2023 в 18:12

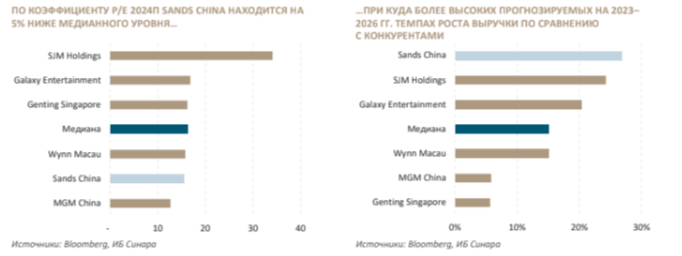

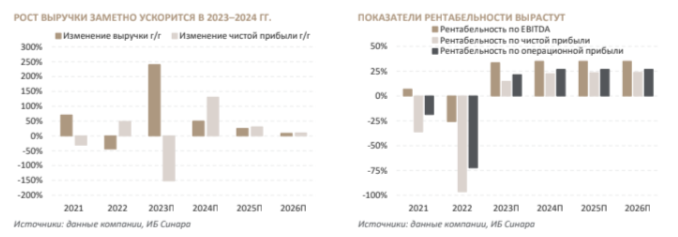

Мы начинаем анализ Sands China, ведущего оператора казино, торговых центров и гостиниц в Макао. Котировки компании за последние 12 месяцев выросли на 69%, тогда как индекс снизился на 12%. Акции Sands China пострадали из-за пандемии COVID-19, парализовавшей работу казино и отелей в 2020–2021 гг. В 2022 г. выручка уменьшилась на 44% в сравнении с 2021 г., однако уже в этом году, по нашим оценкам, увеличится в 3,4 раза, а в следующем рост продолжится и составит 50%. Коэффициент P/E 2024П, с которым торгуются бумаги Sands China, находится на 5% ниже медианы по конкурентам, хотя ожидаемые темпы роста выручки гораздо выше. Мы присваиваем акциям рейтинг «Покупать» при целевой цене HKD33,3 за штуку, предполагающей рост на 21%.

- Оценка: по методу DCF.

- Катализаторы: увеличение доли рынка; ускорение роста выручки. Риски: давление на рентабельность из-за высокой конкуренции.

Отмена антиковидных ограничений ведет к мощному росту выручки ближе к прежним значениям. Хотя в 1К23 число людей, посетивших Макао из КНР, составило всего 39% к уровню 1К19, Sands China удалось заработать за квартал $398 млн скорректированной EBITDA (46% к 2019 г.). В период ограничений в Макао приезжали, как правило, игроки, делающие более высокие ставки, а теперь часть VIP-игроков заходят и в зоны для клиентов верхнего массового сегмента. Сейчас, когда все ограничения на поездки из материкового Китая и Гонконга отменены, мы ожидаем восстановления активности и в массовом сегменте, где Sands China, вероятнее всего, сохранит сильные позиции, будучи крупнейшим оператором казино с долей в 26% всего рынка. Консенсус-прогноз Bloomberg предполагает среднегодовой рост выручки (CAGR 2023–2027) на уровне 13%, а мы в базовом сценарии оцениваем его в 21%.

Переход в премиум-класс повысит рентабельность. По нашим расчетам, за счет резкого сокращения операционных расходов относительно выручки (до 79% в 2023 г.) рентабельность по EBITDA в 2023 г. максимально приблизится к уровню 2019 г. и составит 33%. Завершение проекта реконструкции комплекса Londoner повысит конкурентоспособность Sands China. Спад последних двух – трех лет компания использовала, чтобы инвестировать в модернизацию, что должно привести к увеличению доходов и прибыли. Комплекс Londoner, ориентированный на премиум-клиентов, отличается от заведений Sands China в отелях Parisian и Venetian Macao, больше рассчитанных на массовый рынок. Такая диверсификация способствует расширению клиентской базы и снизит зависимость компании от какого-либо одного сегмента.

Диверсификация бизнеса позволит возобновить выплату дивидендов. Sands China предлагает разнообразный досуг: казино, гостиницы, торговые центры, помещения для массовых мероприятий и выставок. Увеличив фонд на 12 000 гостиничных номеров, сдав в эксплуатацию новые торговые площади (2 млн кв. футов) и спорткомплекс Cotai Arena на 15 000 зрителей, компания привлечет широкий круг клиентов, стабильно наращивая прибыль высокими темпами. Не связанная с игорным бизнесом деятельность восстановилась в 1К23 до 76% от доковидного уровня, если мерить по выручке. Доходы от розничной торговли составляют уже 94% (а площадь сданных в аренду помещений даже превысила показатель 2019 г.), хотя трафик в целом по отрасли составляет лишь 40% от прежних значений. Мы видим значительный резерв улучшения финансовых показателей Sands China и рассчитываем на возобновление дивидендных выплат (100% от FCF, как в 2018–2019 гг.), при этом дивидендная доходность за 2024 г. достигнет, по нашей оценке, 7,8%.

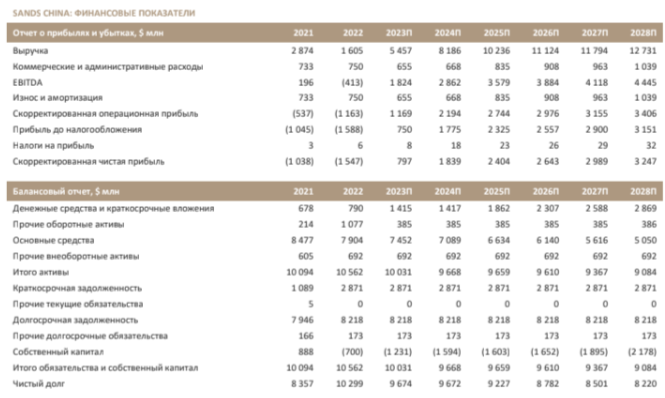

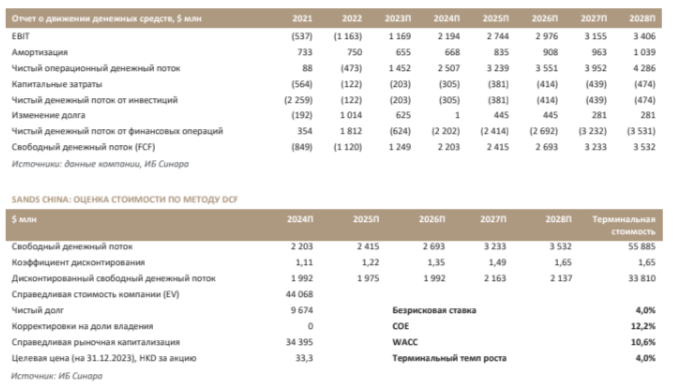

Потенциал роста составляет 21%. По P/E 2024П акции Sands China торгуются на уровне 15,4. Рассчитанная по DCF-модели (в нее заложена средневзвешенная стоимость капитала в 10,6% и средний темп роста чистой прибыли в 2023– 2027 гг. равный 39%), целевая цена по акциям эмитента в HKD33,3 за штуку предполагает рост на 21% с текущих уровней и рейтинг «Покупать».

НАЧАЛО АНАЛИЗА: SANDS CHINA 8 июня 2023 г.

БИЗНЕС

Sands China — крупнейший оператор казино в Макао. Компания учреждена в 2009 г. как дочернее предприятие американской Las Vegas Sands. Помимо основного бизнеса, Sands China управляет одной из двух высокоскоростных паромных линий между Гонконгом и Макао, владеет турагентствами, а также сервисами автобусов-шаттлов и проката лимузинов. В общем пользовании 30% с материнской компанией находится парк бизнес-джетов.

Выручку Sands China можно разделить на три основных сегмента:

1) игорный бизнес (59% от совокупной выручки по итогам прошлого года); 20%

2)торговые центры (22%);

3) гостиничный бизнес (11%).

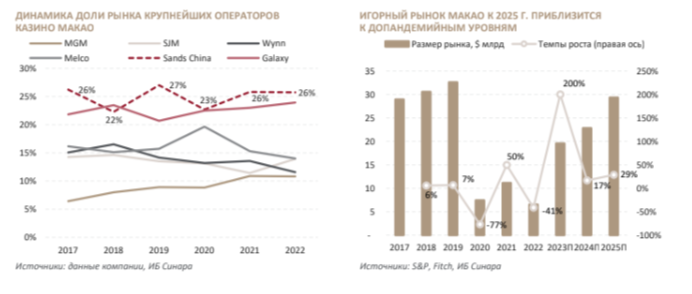

Благодаря своему географическому положению Макао — популярное место 5% для гостей из Китая и Гонконга, откуда прибывают более 90% всех туристов. Макао, в отличие от других мировых игорных центров, всегда ориентировался 0% на VIP-игроков, которые обеспечивали основную выручку казино. До пандемии индустрия азартных игр занимала 50% в ВВП Макао. Казино, как и гостиничный бизнес, сильно пострадали в период антиковидных ограничений ввиду отсутствия потока туристов в Макао. Выручка крупнейших операторов упала втрое — с $33 млрд в 2019 г. до $11 млрд в 2021 г. Вместе с тем аналитики с оптимизмом смотрят в перспективы текущего года.

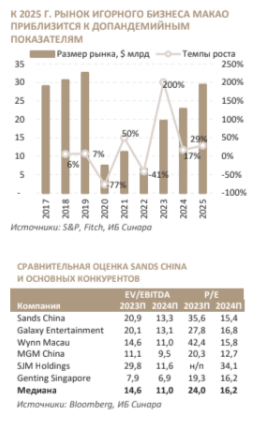

В начале года мы уже увидели бурный рост: в январе выручка от азартных игр в Макао выросла на 82,2% г/г до $1,4 млрд после десяти месяцев снижения. Агентство S&P обновило свой прогноз на 2023 г. и теперь ожидает показателей, близких к допандемийным. Благодаря отказу от политики нулевой терпимости к коронавирусу и восстановлению туристического потока из материкового

Китая доходы казино в этом году должны составить 60–70% от результата 2019 г. Fitch дает более детальный прогноз, ожидая восстановления индустрии к 2025 г., когда выручка достигнет 90–100% от уровня 2019 г.

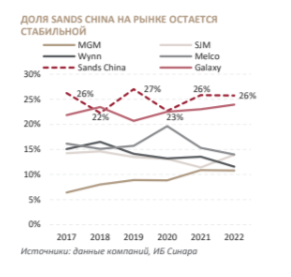

Рынок азартных игр в Макао поделен шестью компаниями: Sands China, Galaxy Entertainment, Melco, MGM, Wynn и SJM. Доля Sands China остается стабильной на протяжении последних лет, в том числе в период жестких антиковидных ограничений, и в 2021 г. она составила 26%. Крупному конкуренту в лице Galaxy Entertainment удалось сохранить долю в 24%.

Компании – операторы казино продолжают активно развивать сопутствующие — азартным играм услуги, например гостиничный бизнес. В структуре выручки Sands China гостиницы занимали 8% в 2019 г., а в условиях пандемии принесли 11% доходов в 2022 г. В декабре прошлого года шесть операторов подписали десятилетние контракты, обязывающие их инвестировать суммарно $15 млрд в проекты, которые не связаны с игорным бизнесом. Примечательно, что эта сумма десятикратно превышает запланированные вложения в развитие самих игорных заведений

НЕГАТИВНЫЕ ФАКТОРЫ

Основные риски видим в сохраняющейся конкуренции с Galaxy Entertainment, возможном ограничении потока капитала из материкового Китая (негативно скажется на элитных сегментах игорного бизнеса Макао), усилении давления на игорную индустрию в рамках антикоррупционной кампании властей КНР.

ОЦЕНКА СТОИМОСТИ

Потенциал роста стоимости акций Sands China составляет 21%. Коэффициент P/E 2024П, с которым сейчас торгуются акции эмитента, равен 15,4, на 5% ниже медианы по конкурентам, тогда как ожидаемые темпы роста выручки в 2023– 2026 гг. гораздо выше (26% против 15%).