Рынок сформировал дно в октябре. Что дальше?

Опубликовано 05.04.2023 в 13:33

Рынок сформировал дно в прошлом октябре, несмотря на сохраняющиеся опасения по поводу инфляции, повышение ставок, риски рецессии и банковский кризис. Хотя в новостных сводках и подкастах на YouTube постоянно мелькают заголовки о «кризисе», ожидания относительно роста и прибыли, как отмечалось в “Analysts Raise Estimates”, сейчас повышаются.

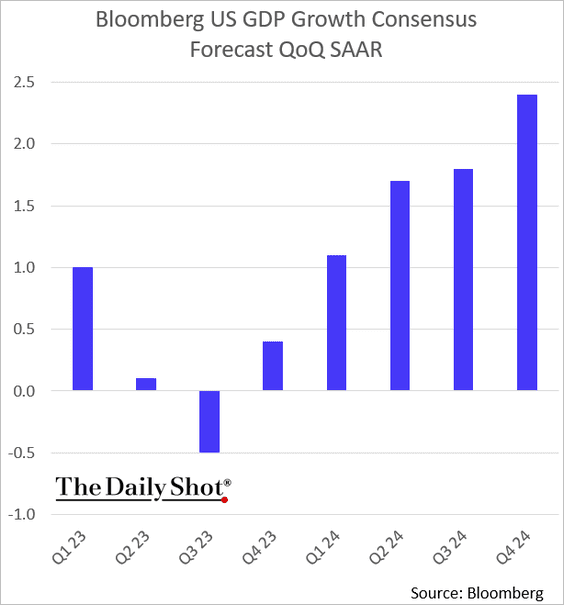

«Если рецессии в 2023 году не будет, то можно предположить, что снижение корпоративных прибылей и маржи прибыли завершилось. Таким образом, это означает, что акции достаточно справедливо оценены на текущих уровнях, а это указывает на возврат более “бычьего” тренда. Консенсус экономического роста Bloomberg для американской экономики в настоящее время повышается, и отрицательный рост ожидается только в одном квартале».

Консенсус экономического роста Bloomberg

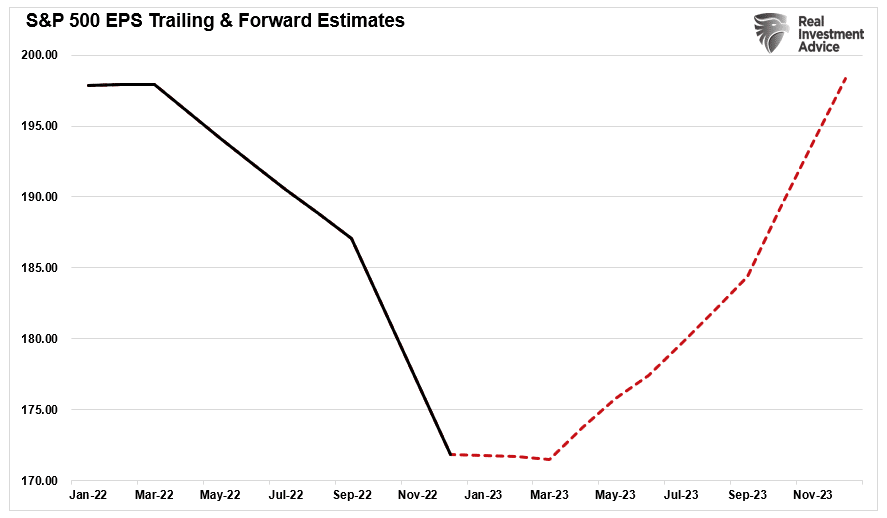

«Учитывая, что прибыль — это производная экономической активности, текущее снижение прибыли должно сформировать дно раньше экономической активности. Что любопытно, S&P Global в середине марта опубликовал прогноз для S&P 500 на период до конца 2024 года. Как и экономические аналитики, S&P ожидает, что прибыль сформирует дно в первом квартале и вернется на пик января 2022 года».

Скользящие и форвардные оценки EPS для S&P 500

Скользящие и форвардные оценки EPS для S&P 500

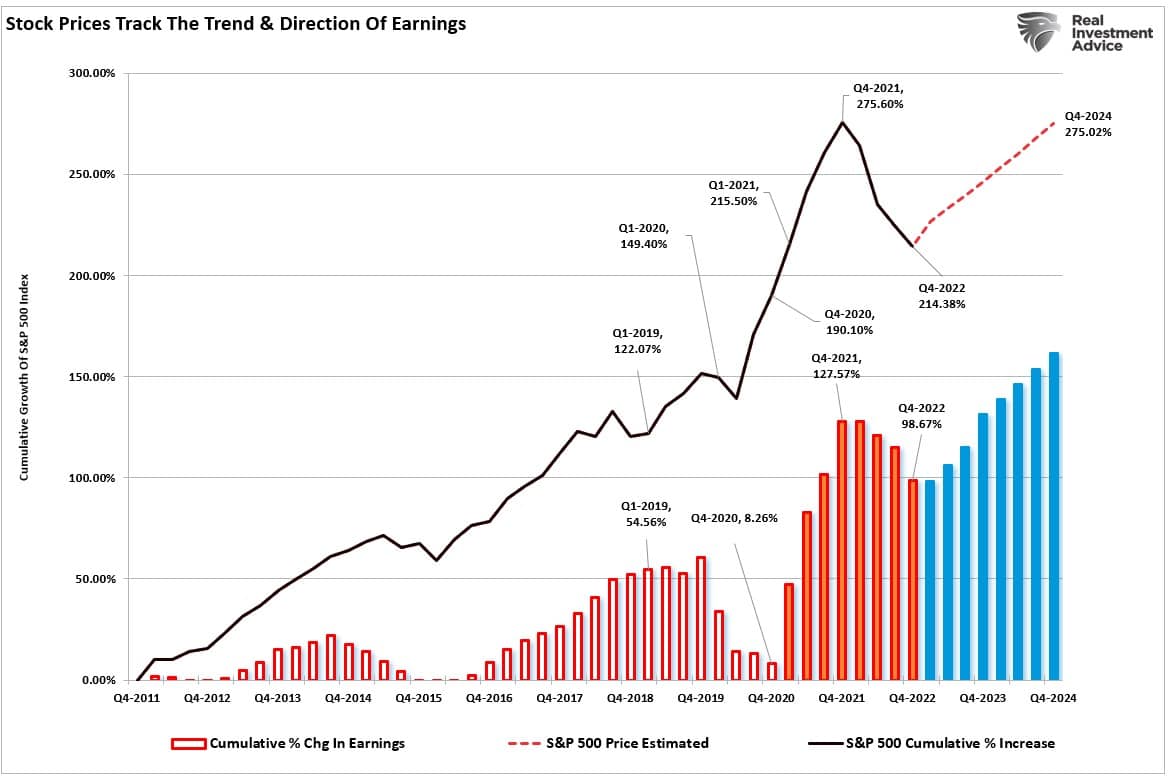

Что интересно, финансовые рынки учитывают в котировках эти улучшившиеся перспективы с октябрьских минимумов. Это неудивительно — инвесторы начинают больше платить за активы на основании более позитивных прогнозов. Таким образом, если прогнозы по прибыли верны, рынок должен их отразить и вырасти в сторону предыдущего рыночного пика».

Цены акций и оценки прибыли

Цены акций и оценки прибыли

В то время как экономисты и аналитики в своих прогнозах отталкиваются от сценария «без рецессии», рынок сформировал дно в октябре в расчете на смену курса денежно-кредитной политики ФРС. На настоящий момент не понятно, прав ли кто-либо из них.

И тем не менее, несколько технических факторов вслед за инвесторами поддерживают мнение о том, что в 2022 году было сформировано дно, и предлагают альтернативную точку зрения на продолжающийся «медвежий» рынок.

Коррекция продолжается

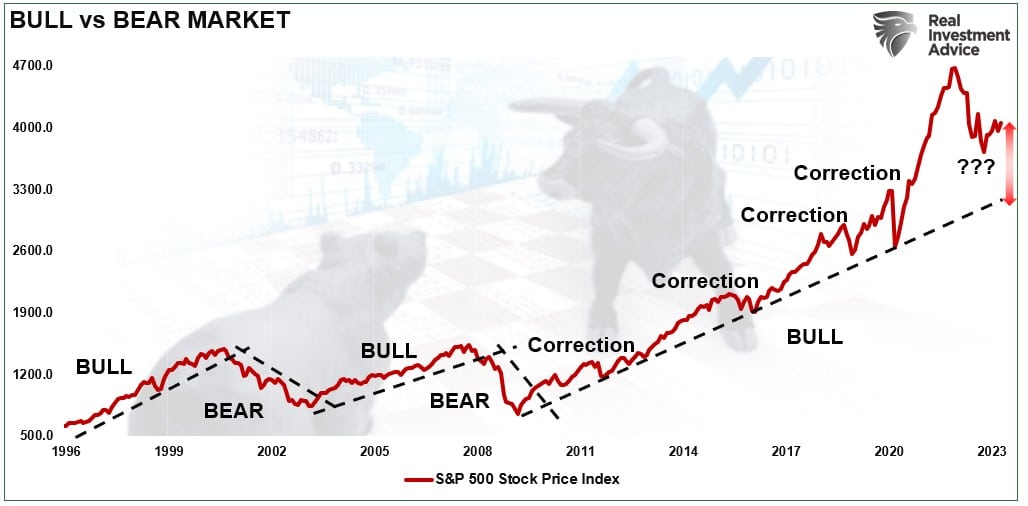

Было много разговоров о том, что в прошлом году у нас был «медвежий» рынок, но это не так. Да, рынок упал в 2022 году более чем на 20%, что соответствует определению «медвежьего» рынка, которое любят использовать СМИ. Однако можно ли считать произвольное падение на 20% достоверным показателем?

Чтобы ответить на этот вопрос, давайте сначала договоримся, какое мы используем базовое определение.

- О «бычьем» рынке говорят тогда, когда цена движется в восходящем тренде в течение долгосрочного периода.

- О «медвежьем» рынке говорят, когда предыдущий позитивный тренд прерывается, и цены начинаются двигаться в нисходящем тренде.

Приведенный ниже график наглядно иллюстрирует существующее отличие. Эта разница становится очевидной и информативной, если посмотреть на «тренды» цены.

«Бычий» и «медвежий» рынок

«Бычий» и «медвежий» рынок

Она также крайне важна для понимания отличия между коррекциями и «медвежьими» рынками.

• Коррекции обычно происходят на коротком горизонте, не приводят к слому превалирующих ценовых трендов и заканчиваются тем, что рынок разворачивается вверх и достигает новых максимумов.

• «Медвежьи» рынки, как правило, охватывают долгие периоды, когда цены изменяются в боковом тренде, либо со склонностью к снижению в течение периода от нескольких месяцев до двух лет, возвращаясь к средним значениям.

В качестве хорошего примера неадекватности правила о 20% можно привести обвал рынка на 35% в марте 2020 года. Если смотреть на месячные цены закрытия, это падение было необычайно резким и быстрым. Однако оно не привело к слому долгосрочного «бычьего» тренда и быстро сменилось ростом к новым максимумам, а значит, мы имели дело с коррекцией.

Масштабное фискальное стимулирование финансовой системы и экономики в 2020 и 2021 годах привело к беспрецедентной девиации выше «бычьего» тренда. Сейчас рынок корректирует ту чрезмерную девиацию, но ему пока только предстоит протестировать предыдущий «бычий» тренд. Учитывая степень девиации, для нынешней коррекции потребуется более глубокое снижение цены или длительный период консолидации.

Вне зависимости от того, каким образом разрешится в текущем процессе коррекции ценовая девиация, долгосрочный «бычий» рынок, начавшийся в 2009 году, останется невредимым при условии сохранения восходящих трендов цены.

Правоту этой точки зрения подтверждают долгосрочные технические структуры.

Долгосрочные технические индикаторы остаются «бычьими»

Графики с дневным таймфреймом дают представление о рыночной психологии на коротком горизонте — от нескольких дней до недель. Проблема с подобным анализом заключается в волатильности, способной вызывать краткосрочные колебания цен, из-за которых может теряться связь с основополагающим трендом или фундаментальными факторами.

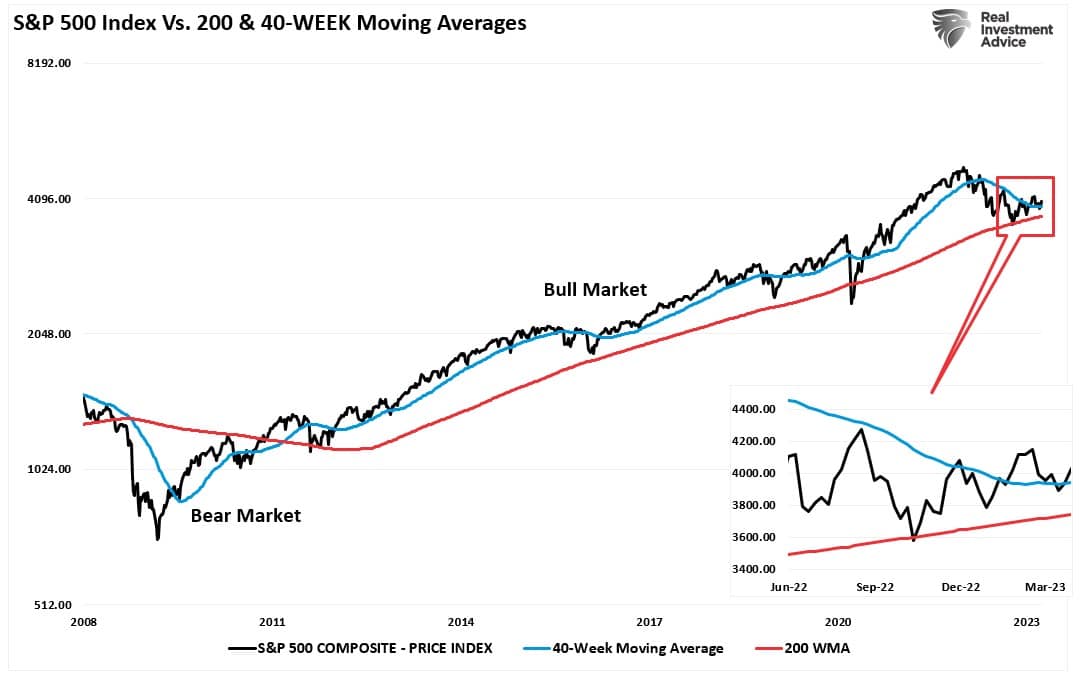

Волатильность можно сгладить, используя недельный таймфрейм. Такие графики дают более четкое представление о ситуации на рынке и посылают более «бычий» сигнал.

Индекс закрылся выше 40-недельной скользящей средней по итогам семи недель и затем с успехом проверил на прочность этот уровень пробоя. Это указывает на возврат более «бычьего» тренда. При условии, что уровни поддержки проявят устойчивость, следующими важными уровнями сопротивления станут февральские максимумы около 4200 пунктов и затем пик августа 2022 года 4325 пунктов.

Индекс S&P 500 и скользящие средние за 40 и 200 недель

Индекс S&P 500 и скользящие средние за 40 и 200 недель

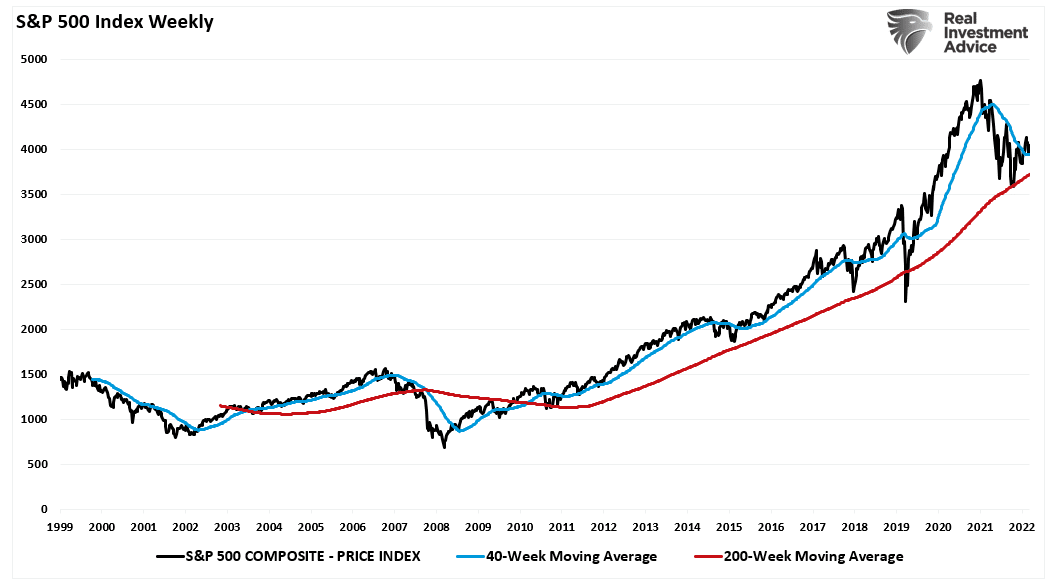

Что примечательно, октябрьские минимумы удержали ключевую поддержку на скользящей средней за 200 недель, которая сохраняется с минимумов 2009 года.

S&P 500 – недельный таймфрейм

S&P 500 – недельный таймфрейм

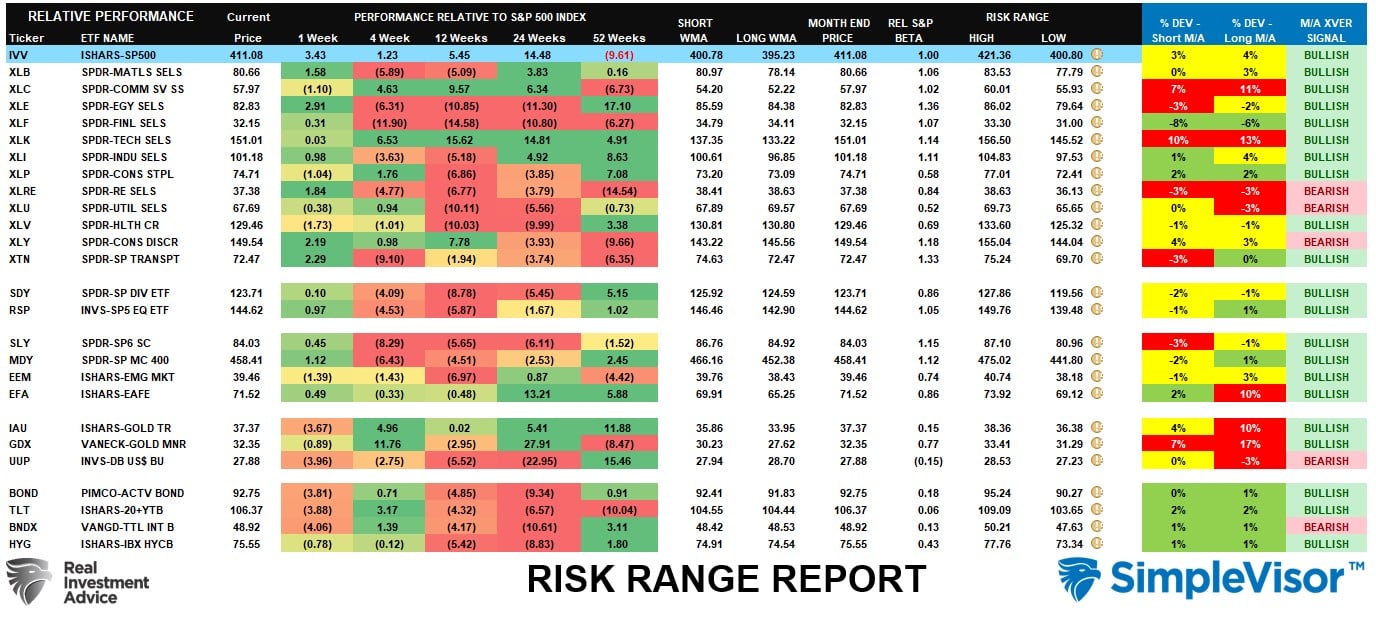

Кроме того, по большинству основных рынков и секторов на недельном таймфрейме были зафиксированы сигналы к покупке. В прошлом подобное обычно означало усилившуюся склонность к росту широкого рынка в следующие 12 месяцев.

Диапазон риска

Диапазон риска

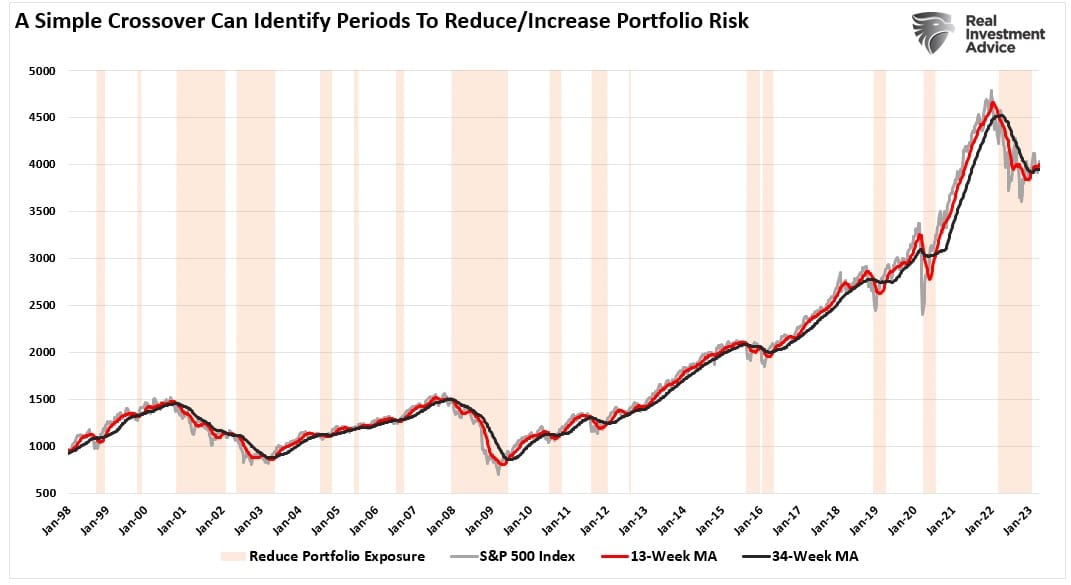

На графике ниже показан сигнал пересечения скользящей средней за период с 1998 года. Полосами оранжевого цвета обозначены те периоды, когда позиции в акциях необходимо сокращать. Как можно видеть, периоды положительного пересечения, когда позиции в акциях следует наращивать, обычно длятся от одного года. С 1998 года было всего два ложных сигнала к увеличению позиций в акциях — в 2002 году и в начале 2016 года.

Сигнал к покупке/продаже по пересечению ск. средней за 13–34 недель

Сигнал к покупке/продаже по пересечению ск. средней за 13–34 недель

С инвестиционной точки зрения, техническая картина указывает формирование дна в 2022 году. Однако, как это было в 2002 году, сейчас сохраняется вероятность еще одной фазы снижения.

Дальнейшее развитие ситуации

Как уже отмечалось, главная проблема для инвесторов заключается в том, чтобы суметь отличить рыночную динамику от изменения экономических и фундаментальных условий. Позвольте мне здесь быть предельно ясным… Я понятия не имею, действительно ли рынок сформировал дно в октябре.

Тем не менее, мы можем опереться на некоторые правила.

Правило #1: откажитесь от проигрышных и сохраняйте выигрышные позиции.

Чтобы успешно действовать на рынках, нужно уметь признавать свои ошибки. Когда инвестиции не оправдывают ваших ожиданий, нужно отбросить в сторону гордыню. Страдающие высокомерием инвесторы не умеют признавать свои ошибки и порой убеждены в своем величии. Для выживания на рынке излишняя самоуверенность — качество нежелательное.

Правило #2: инвестирование без конкретной конечной цели — это большая ошибка.

Прежде чем инвестировать, вам уже должен быть известен ответ на следующие два вопроса:

1) Если я прав, при какой цене я продам или зафиксирую прибыль?

2) На каком уровне я продам, если я ошибаюсь?

Надежда и жадность не имеют отношения к инвестициям.

Правило #3: эмоциональным и когнитивным предубеждениям нет места в инвестировании.

Если ваши инвестиционные (и финансовые) решения начинаются со следующих фраз —

— Мне кажется…

— Один мой приятель сказал…

— Я где-то слышал, что…

— Я надеюсь…

Вас точно ждут проблемы.

Правило #4: следуйте за трендом.

«80% результатов портфеля определяются основополагающим трендом».

Правило #5: не превращайте прибыль в убыток.

Суть инвестиций в том, чтобы со временем генерировать доходность. Когда вы не пожинаете плоды инвестиций и превращаете их в убыток, это означает, что вы запустили «цикл финансового полоскания».

Что еще важнее, «возврат к безубыточности» не входит в число инвестиционных стратегий.

Правило #6: шансы на успех существенно возрастают, когда фундаментальный анализ поддерживается техническим.

Рынок может долгое время игнорировать фундаментальные факторы. Как однажды сказал Джон Мейнард Кейнс:

«Рынок акций может оставаться иррациональным дольше, чем вы сможете оставаться платежеспособным».

Используя технический компонент при принятии решений о том, когда инвестировать, вы можете существенно увеличить свою доходность и контролировать риски для капитала, связанные с тем, что обнаруживается по итогам фундаментального анализа.

Правило #7: на «бычьих» рынках будьте в «лонгах», а на «медвежьих» — в нейтральной позиции или в «шортах».

Инвестировать противоположно основному рыночному тренду — это обычно тщетное занятие, которое приводит к досадным результатам. Во время долгосрочных «бычьих» рынков сохраняйте позиции в рисковых активах, например в акциях, или начинайте постепенный процесс сокращения прибыльных позиций.

Во время «медвежьих» рынков инвесторы могут сократить позиции в рисковых активах до целевых уровней согласно распределению активов и увеличить долю наличности. Когда вы пытаетесь выкупить просадку, считая, что вы видите дно и «акции не могут упасть сильнее», это обычно не дает хороших результатов.

Правило #8: ориентируйтесь прежде всего на риски, а не доходность.

Инвесторы, сосредоточенные прежде всего на риске, реже становятся жертвами жадности. Мы обычно фокусируемся на потенциальном доходе от инвестиции и уже только потом думаем о рисках, которые мы принимаем на себя ради достижения этого результата.

Ответственное управление инвестиционным портфелем направлено на то, чтобы со временем увеличить капитал для достижения конкретных финансовых целей с учетом рисков, принимаемых ради достижения этих целей. Когда вы управляете портфелем так, чтобы избежать крупных просадок, это означает, что вы отказываетесь от ЧАСТИ потенциала роста, чтобы предотвратить максимально возможное падение. Хотя после катастрофических потерь вы еще можете вернуться к безубыточности, потерянное на это драгоценное время вам не восполнить.

Правило #9: цель управления инвестиционным портфелем — добиться показателя успеха в 70%.

Только вдумайтесь: чтобы попасть в «зал славы», игрокам популярнейшей бейсбольной лиги Америки нужно добиться показателя успеха 40%.

Суть управления инвестиционным портфелем состоит не в том, чтобы всегда быть правым. Важно стабильно оказываться на той стороне рынка, которая в итоге одерживает победу на долгом горизонте. Такой стратегии или стиля, которые работали бы в 100% случаев, не существует.

Как только вы это поймете, вам также будет гораздо проще усвоить остальные упомянутые выше восемь правил.

Как инвестору вам прежде всего важно уметь абстрагироваться от сиюминутных эмоций. Посмотрите на рынок объективным взглядом. Что сейчас доминирует — страх или жадность? Ваша долгосрочная доходность будет во многом зависеть от того, как вы ответите на этот вопрос и справитесь c присущими процессу рисками.

«Главная проблема инвестора, можно сказать, его злейший враг — это он сам», — Бенджамин Грэм.