Рынок акций РФ снизился из-за ухудшения внешнего фона

Опубликовано 26.04.2023 в 12:21

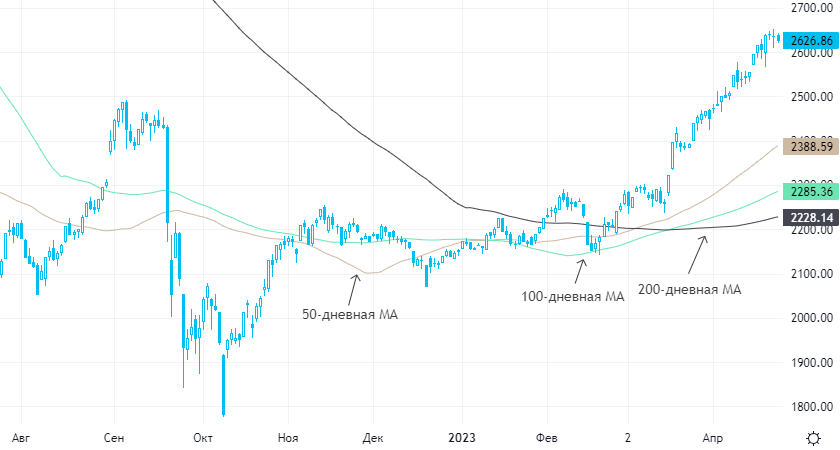

По итогам торгов во вторник, 25 апреля, индекс Мосбиржи снизился на 0,33% до 2 626,86 п., а индекс РТС — на 0,69% до 1 013,87 п. Разница в динамике индексов была обусловлена ростом курса доллара к рублю на 0,36% до 81,62.

Второму подряд снижению сопутствовало очередное снижение объема торгов, который опустился до 32,2 млрд руб. Несмотря на сильную перекупленность рынка акций РФ инвесторы не спешат фиксировать прибыль (на это указывает низкий объем торгов), что является весьма позитивным фактором. Никаких технических признаков разворота вниз пока не наблюдается, однако, учитывая нестабильный внешний фон, фиксация прибыли может начаться в любой момент.

Дополнительное давление на индекс Мосбиржи в ближайшие дни может оказать возможный коррекционный рост рубля, который сильно перепродан. Хотя стоит отметить, что налоговый период не оказывает российской валюте заметной поддержки.

Отраслевой индекс строительных компаний продолжает показывать опережающую динамику в отсутствие конкретных новостных драйверов. С начала месяца индекс прибавляет 9,4%, замыкая тройку лидеров после секторов транспорта (+12,52%) и нефти и газа (+9,6%). Здесь у нас есть актуальные инвестидеи по акциям «Самолета» (SMLT) с целью 4 118 руб. и распискам «Эталона» (ETLN) с целью 84 руб.

Акции «Банка „Санкт-Петербург“» (BSPB) подорожали на 7%: в четверг ГОСА примет решение по рекомендованным ранее финальным дивидендам за 2022 год в размере 21,16 рубля на 1 обыкновенную акцию и 0,22 рубля на 1 привилегированную акцию.

Обыкновенные (SNGS) и привилегированные (SNGSP) акции «Сургутнефтегаза» (MCX:) оказались в числе главных аутсайдеров из-за сохраняющейся неопределенности по дивидендам. Сегодня стало известно, что ГОСА состоится 30 июня, однако компания не публиковала ни годовой отчетности по РСБУ (от которой считаются дивиденды), ни по МСФО, ни объявляла рекомендации по дивидендам за 2022 год.

Акции «Белуги» (BELU) снизились после дивидендной отсечки.

Исполнение федерального бюджета РФ по итогам года выровняется, сообщил помощник президента Максим Орешкин. Напомним, что в I кв., по предварительным данным Минфина, бюджет был исполнен с дефицитом 2,4 трлн руб., но в марте был зафиксирован небольшой профицит в размере около 180 млрд руб. Кроме того, по оценке Орешкина, рост ВВП РФ в 2023 г. может составить от 1% до 2%.

Внешний фон весь день оставался неблагоприятным. Фондовые рынки развитых стран находились под некоторым давлением: опустился к основанию диапазона предыдущих шести торговых сессий, а S&P 500 достиг 9-дневного минимума. Впрочем, оба индекса остаются неподалеку от недавних максимумов.

В Европе и США продолжается сезон корпоративной отчетности, и инвесторы следят за тем, как инфляция и рост процентных ставок повлияли на выручку и маржинальность компаний.

По состоянию на вечер вторника отчитались 64 компании из Stoxx Europe 600: 65,5% из них превысили ожидания по выручке, а 51% — по прибыли. В первую торговую сессию после отчета акции этих компаний в среднем снижались на 0,18%.

Также отчитались 123 компании из S&P 500: 68% из них превысили ожидания по выручке, а 79,5% — по прибыли. В первую торговую сессию после отчета акции этих компаний в среднем росли на 0,69%.

В США можно отметить обвал на 25%+ акций регионального банка First Republic Bank, в который в середине марта крупнейшие кредитные организации США влили $30 млрд. Причиной резкого снижения бумаг послужил квартальный отчет FRC, из которого следует, что в I кв. 2023 г. объем депозитов его клиентов сократился на 41% до $104,5 млрд, тогда как рынок ждал цифры на уровне $137 млрд. Реакция инвесторов на эти новости говорит о том, что они не считают проблемы в банковском секторе США исчерпанными.

На 18:55 мск:

- Индекс EM -977,38 п. (-0,34%), с нач. года +2,2%

- Stoxx Europe 600 -467,08 п. (-0,40%), с нач. года +9,9%

- -15 872,13 п. (+0,05%) с нач. года +14,0%

- 100 — 7 891,13 п. (-0,27%), с нач. года +5,9%

- S&P 500 — 4 101,92 п. (-0,85%), с нач. года +6,8%

- VIX — 18,17 пт (+1.28 пт), с нач. года -3.5 пт

- MSCI World — 2 826,85 п. (+0,13%), с нач. года +8,6%

Утром цены на нефть консолидировались в области достигнутых в понедельник трехдневных максимумов, но после начала торгов в Европе оказались под значительным давлением. Безоткатное снижение продолжалось до вечера, и котировки смесей Brent/WTI вернулись в область недавних — четырехнедельных — минимумов.

Цены на нефть во многом лишь повторили динамику большинства рискованных активов, которые подешевели на фоне общего ухудшения спроса на «риск» и укрепления доллара против валют G10. Однако стремительного восстановления экономики Китая, на которое надеялись многие инвесторы, пока не наблюдается, и данный фактор оказывает давление на сырьевые товары в целом и нефть в частности.

Оптимизма не добавляет и тот факт, что цены на нефть меньше, чем за месяц, отыграли весь рост, спровоцированный решением ОПЕК+ сократить добычу в мае. Не помог и уход с рынка 0,4 млн б/д нефти из иракского Курдистана, и все эти события в комплексе намекают на слабость спроса.

Цена на LME опустилась до месячного минимума: давление на рынок оказывает увеличение запасов в Китае, которое говорит о недостаточно высокой активности в строительном секторе страны. Запасы металла на LME также растут.

На 18:55 мск:

- , $/бар. — 80,99 (-2,10%) с нач. года -5,7%

- , $/бар. — 77,14 (-2,06%) с нач. года -3,9%

- , $/бар. — 56,15 (-2,80%) с нач. года -12,3%

- Золото, $/тр. унц. — 1 990,30 (+0,06%) с нач. года +9,1%

- , $/тр. унц. — 24,74 (-1,66%) с нач. года +3,3%

- Алюминий, $/т — 2 333,00 (-2,02%) с нач. года -1,9%

- Медь, $/т — 8 530,50 (-2,29%) с нач. года +1,9%

- Никель, $/т — 23 280,00 (-5,30%) с нач. года -22,5%

В фокусе

26 апреля состоится годовое общее собрание акционеров MD Medical Group Investments ((MDMG) управляет сетью клиник «Мать и дитя»).

Итоги российского рынка

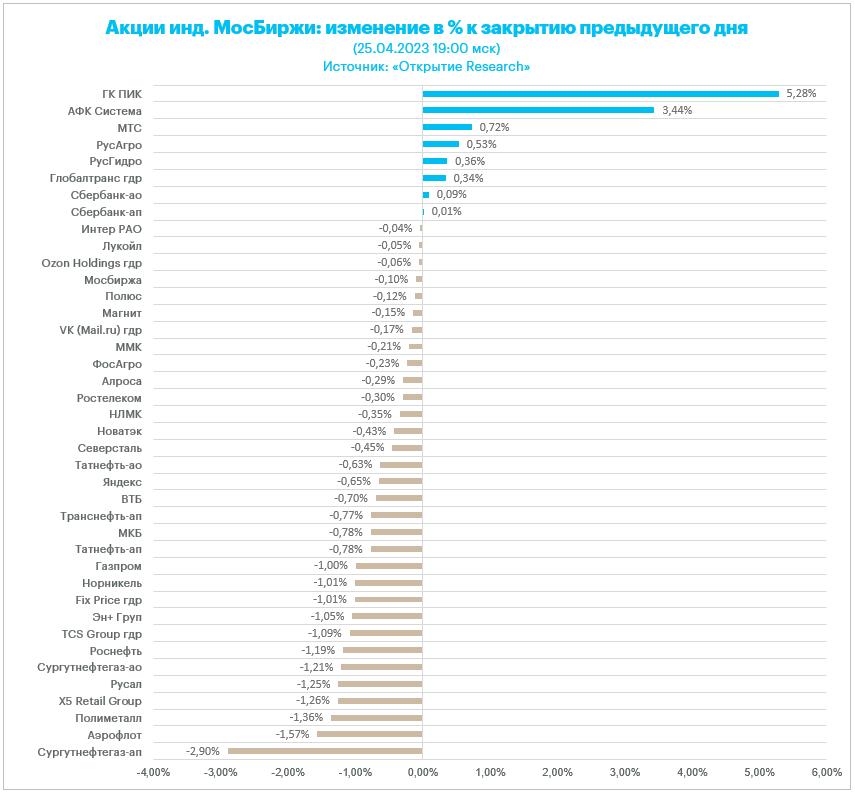

6 отраслевых индексов закрылись в минусе, 4 — в плюсе. Наилучшую динамику вновь показали строители (+4,57%), электроэнергетика (+0,51%) и финансы (+0,36%). Отстали металлы/добыча (-0,56%), нефть/газ (-0,46%) и потребительский сектор (-0,38%).

Из 40 акций индекса МосБиржи 8 подорожали и 32 подешевели по итогам дня (на 19:00 мск).

90,5% компаний индекса торгуются выше своей 50-дневной МА, 97,6% торгуются выше своей 100-дневной МА, 97,6% торгуются выше своей 200-дневной МА. Эти цифры указывают на сохраняющуюся экстремальную перекупленность российского фондового рынка.