Рынок акций РФ продолжил рост, а рубль — снижение

Опубликовано 11.04.2023 в 09:38

[ad_1]

- Внешний фон выглядит умеренно позитивным: большинство азиатских фондовых индексов растут вместе с фьючерсами на S&P 500 и ценами на нефть, а доллар дешевеет против валют G10

- Темпы роста индекса потребительских цен в Китае замедлились в марте до 0,7% г/г с 1,0% г/г против консенсуса на уровне 1,0% г/г. Это второй месяц замедления подряд и самое низкое значение с сентября 2021 года на фоне нестабильного экономического восстановления

- Индекс цен производителей в Китае снизился в марте на 2,5% г/г после снижения на 1,4% г/г в феврале, как и ожидалось. Показатель снижается шестой месяц подряд

- В понедельник МВФ опубликовал прогноз, из которого следует, что после обуздания инфляции процентные ставки в США и других развитых странах вернутся к ультранизким уровням, на которых они находились в последние годы. Причинами этого станут стареющее население и вялый рост производительности труда

- Новый глава Банка Японии Кадзуо Уэда дал понять, что ожидать от регулятора серьезных изменений денежно-кредитной политики пока не стоит. Тем не менее не спешит отскакивать после заметного снижения в понедельник

Рынок акций РФ продолжил рост, а рубль — снижение

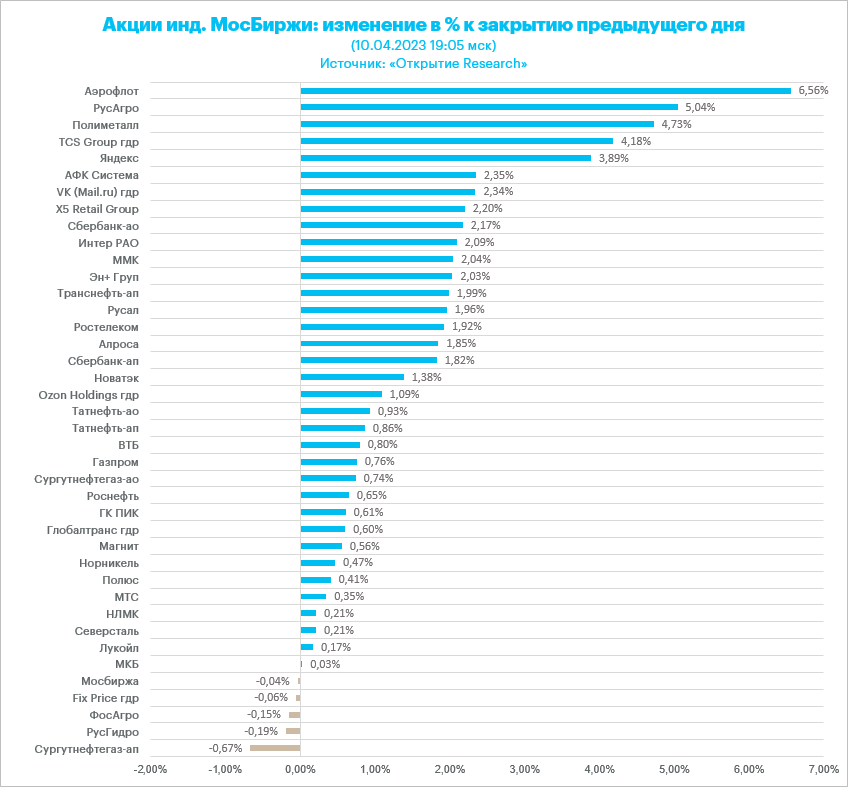

В понедельник, 10 апреля, вырос на 1,55% до 2 547,35 п., а индекс РТС — на 0,96% до 983,86 п. Разница в динамике индексов была обусловлена ростом курса доллара к рублю на 0,59% до 81,61.

Все 10 отраслевых индексов закрылись в плюсе. Наилучшую динамику показали транспорт (+3,87%), ИТ (+2,56%) и потребительский сектор (+2,55%). Отстали химия/нефтехимия (+0,71%), строители (+1,19%) и нефть/газ (+1,25%).

Рынок акций РФ показал более сильную процентную динамику, чем , который возобновил рост на высоком объеме торгов (100,6 млрд руб.). Объем торгов бумагами компаний из индекса Мосбиржи также вырос до 51 млрд руб. Текущее ослабление рубля связано с падением поступлений экспортной выручки после введения «потолка» цен на нефть, в дальнейшем ситуация выровняется, заявил зампред ЦБ РФ Алексей Заботкин на заседании совместной рабочей группы по подготовке к рассмотрению годового отчета Банка России за 2022 год в Госдуме.

Индекс Мосбиржи сильно кратко- и среднесрочно перекуплен, однако пока это не является препятствием для роста. Тем не менее данный фактор создает риски внезапных и глубоких коррекций. Неплохим прогностическим индикатором динамики рынка акций РФ может являться поведение бумаг второго-третьего эшелонов: многие их них продолжают показывать большой процентный рост, однако их число становится заметно меньше. Вполне возможно, что коррекция/консолидация рынка не за горами.

S&P 500 не спешит снижаться вопреки росту ожиданий повышения процентной ставки

В понедельник, 10 апреля, S&P 500 вырос на 0,10% до 4 109,11 п. 6 из 11 основных секторов индекса закрылись в плюсе. Наилучшую динамику показали промышленность (+0,90%), энергетика (+0,65%) и производство материалов (+0,49%). Отстали телекомы (-0,69%), ЖКХ (-0,20%) и ИТ (-0,15%).

S&P 500 находится на 9,1% ниже 52-недельного максимума (7 апреля 2022 г.) и на 17,7% выше 52-недельного минимума (13 октября 2022 г.). Скользящий коэффициент «цена/прибыль» индекса составляет 19,8х, форвардный — 18,7х. Скользящая дивидендная доходность S&P 500 (12 месяцев) составляет 1,7%.

После длинных выходных S&P 500 продолжил консолидироваться внутри довольно узкого диапазона в области недавних максимумов. Рынок акций США начал торги с заметного гэпа вниз: инвесторы отыгрывали пятничную публикацию сильных данных по рынку труда США за март, т. к. в последний рабочий день прошлой недели торги не проводились.

Сильная статистика побудила рынок фьючерсов переоценить вероятности сохранения статус-кво / повышения ставки на 25 б.п. на заседании FOMC 3 мая с 50/50 до 29/71. Однако покупатели быстро нашлись, и S&P 500 отыграл все потери, закрывшись на максимуме сессии.

Вполне возможно, что основной причиной устойчивости рынка акций США является довольно медвежье позиционирование инвесторов, о котором пишут некоторые ведущие банки Wall Street. Наличие большого числа потенциальных покупателей, которые готовы закрывать короткие позиции, фиксируя прибыль на снижении, оказывает поддержку S&P 500 и создает предпосылки для новой волны шорт-сквиза.

При этом фундаментальных причин для роста рынка акций США мы не видим, и полагаем, что в ближайшие месяцы он может продолжить колебаться в широком диапазоне. В среду будут опубликованы цифры по потребительской инфляции за март, которые могут оказать заметное влияние на S&P 500.

Нефть продолжает консолидироваться в узком диапазоне

Утром вторника цены на нефть продолжали шестую сессию подряд консолидироваться в узком диапазоне, который был сформирован в начале прошлой недели. Сегодня ожидается публикация краткосрочного прогноза от Минэнерго США, а позже на этой неделе свой отчеты должны опубликовать ОПЕК и МЭА. Эти документы могут прояснить рыночную ситуацию, которая усложнилась после решения ведущих членов ОПЕК+ сократить добычу в мае.

Данное решение оказало влияние не только на уровень рыночных цен, но и на внутреннюю структуру рынка. В частности, во фьючерсах на нефть наблюдается заметное расширение календарных спредов, что указывает на силу рынка.

Золото следует за долларом

Стабилизация банковского сектора развитых стран как минимум временно лишила привлекательности в качестве защитного актива. В последние сессии драгметалл показывал высокую обратную корреляцию с долларом. Кроме того, давление на золото оказывает рост ожиданий повышения ставки по федеральным фондам в мае.

На 07:50 мск:

- Brent, $/бар. — 84,71 (+0,63%) с нач. года -1,4%

- , $/бар. — 80,32 (+0,73%) с нач. года +0,1%

- , $/бар. — 59,74 (+0,69%) с нач. года -6,7%

- Золото, $/тр. унц. — 1 999,43 (+0,40%) с нач. года +9,6%

- , $/тр. унц. — 24,95 (+0,31%) с нач. года +4,2%

- Алюминий, $/т — 2 328,00 (-0,24%) с нач. года -2,1%

- , $/т — 8 812,00 (+0,14%) с нач. года +5,3%

- Никель, $/т — 22 900,00 (+0,44%) с нач. года -23,8%

[ad_2]

Source link