RWE AG: стоит ли инвестировать в крупного поставщика ВИЭ в Европе?

Опубликовано 18.09.2023 в 14:20

RWE AG (ETR:) является одним из крупнейших энергетических концернов в Европе, занимающимся поставкой и продажей электричества и газа в европейские страны. Сейчас компания работает более чем над 70 проектами в 12 странах мира. Совокупная мощность выработки электроэнергии в 2022 году составила 8,357 ГВт, из которых 24% пришлось на ВИЭ.

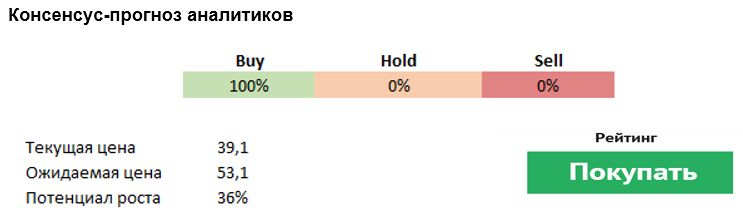

Консенсус-прогноз аналитиков

Консенсус-прогноз аналитиков

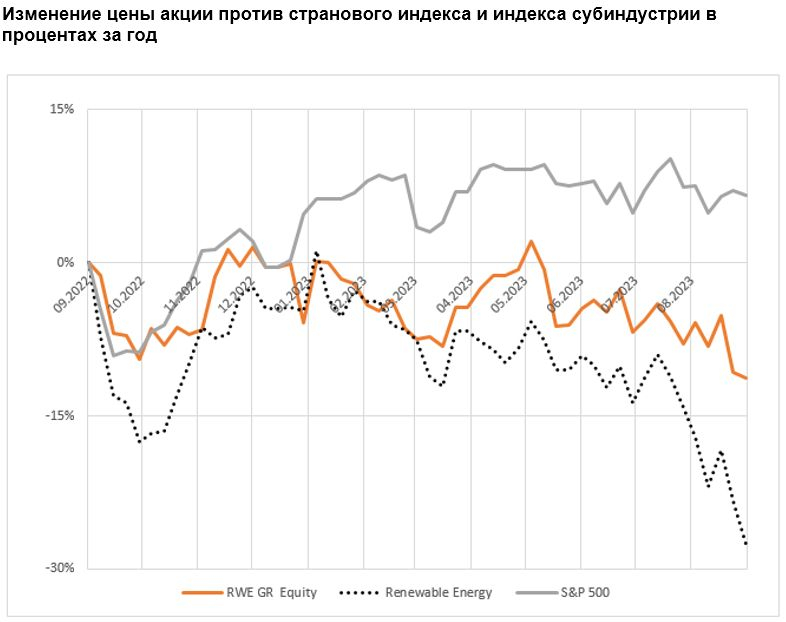

Цена акций RWE снизилась после отчета за второй квартал 2023 года, несмотря на то, что результаты оказались лучше сопоставимых показателей за аналогичный период прошлого года. Негативная реакция вызвана заявлением руководства, что компания не будет проводить обратный выкуп акций, а будет использовать свободные денежные средства для инвестиций в развитие.

Изменение цены акции против странового индекса и индекса субиндустрии в процентах за год

Изменение цены акции против странового индекса и индекса субиндустрии в процентах за год

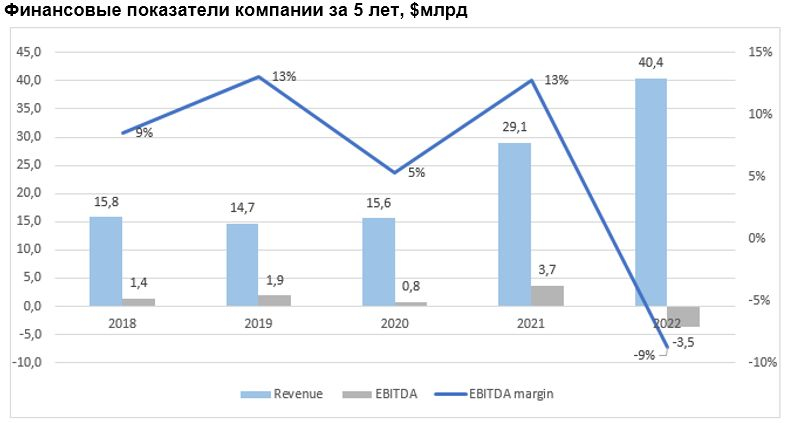

Скорректированная чистая прибыль RWE в 1Н23 выросла до 2,63 млрд евро по сравнению с 1,48 млрд евро годом ранее, скорректированная EBITDA — до 4,3 млрд евро с 2,35 млрд евро.

Прибыль на одну акцию уменьшилась с 3,08 евро годом ранее до 2,68 евро. Выручка также снизилась на 8,7% до 14,885 млрд евро. Общий объем производства энергии за полугодие составил 66,678 кВт.ч по сравнению с 77,658 кВт.ч за аналогичный период прошлого года.

Во 2Q текущего года RWE получила в размере 395 млн евро по сравнению с убытком в 83 млн годом ранее. Разводненная прибыль на акцию составила 0,53 евро после убытка в 0,12 евро в прошлом году. Выручка снизилась более чем в полтора раза до 5,476 млрд евро.

RWE дала прогноз по чистой прибыли на уровне 3,3-3,8 млрд евро по итогам всего года (ранее компания прогнозировала показатель в интервале 2,2-2,7 млрд евро). Рост прибыли RWE может ускориться во второй половине 2023 года, поскольку у компании сильная позиция в газовых активах, повышается эффективность торговой деятельности и увеличивается парк возобновляемых источников энергии, что, вероятно, компенсирует снижение прибыли от устаревшего угольного энергоблока и ныне выведенного из эксплуатации атомного бизнеса.

Финансовые показатели компании за 5 лет, $млрд

Финансовые показатели компании за 5 лет, $млрд

RWE AG увеличила портфельные инвестиции в 1H2023 года. Они составили 9 млрд евро против 2,1 млрд евро годом ранее. В результате приобретения активов и ввода в строй новых предприятий, совокупная мощность ВИЭ-проектов в портфеле выросла в 1П23 на 5,1 ГВт. Среди наиболее значимых приобретений американская Con Edison Clean Energy Business Inc. за 6,3 млрд евро, а также вложения в новые объекты ветроэнергетики и солнечной энергетики.

Финансирование ветровой, солнечной энергии и аккумуляторных батарей составляет 90% 50-миллиардного инвестиционного плана RWE на 2021–2030 гг., при этом 45% этой суммы будет приходиться исключительно на морскую ветроэнергетику.

Приобретение RWE подразделения Clean Energy компании Con Edison (90% мощностей приходится на солнечную энергию) за $6,8 млрд увеличит объем продаж в США примерно вдвое, обогнав такие европейские аналоги как Enel (BIT:) и Orsted (CSE:), по солнечной энергии. Сделка (закрыта в первом квартале) увеличит EBITDA RWE на $600 млн и будет способствовать достижению цели роста прибыли к 2023 году и поддержанию стабильного уровня левереджа.

Сделка сделала RWE крупнейшим европейским производителем солнечной энергии в США, следовательно растущая политическая поддержка зеленой повестки в США (Закон о сокращении инфляции) может стимулировать рост выручки в ближайшие несколько лет.

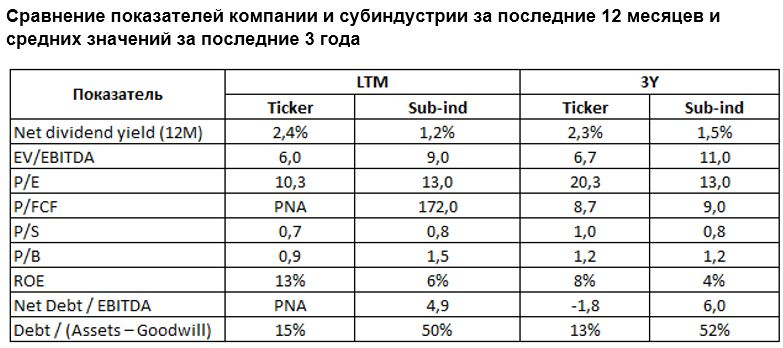

Мультипликаторы компании ниже среднеотраслевых, что делает ее привлекательной для покупки. Компания выплачивает стабильные дивиденды.

Сравнение показателей компании и субиндустрии за последние 12 месяцев и средних значений за последние 3 года

Сравнение показателей компании и субиндустрии за последние 12 месяцев и средних значений за последние 3 года

Риски

Компания инвестирует миллиарды евро для того, чтобы ускорить энергопереход, и готова отказаться от использования к 2030 году.

Ослабление потенциала роста цен на сырьевые товары и закрытие атомного энергоблока компании могут усилить аргументы в пользу увеличения инвестиций в возобновляемые источники энергии.

Самый большой риск для инвесторов – низкие цены на электроэнергию и доход от возобновляемых источников энергии.

Не является индивидуальной инвестиционной рекомендацией

Евгений Шатов, управляющий партнёр «Борселл»