Рубль сфокусировался на проблемах бюджета

Опубликовано 09.02.2023 в 11:33

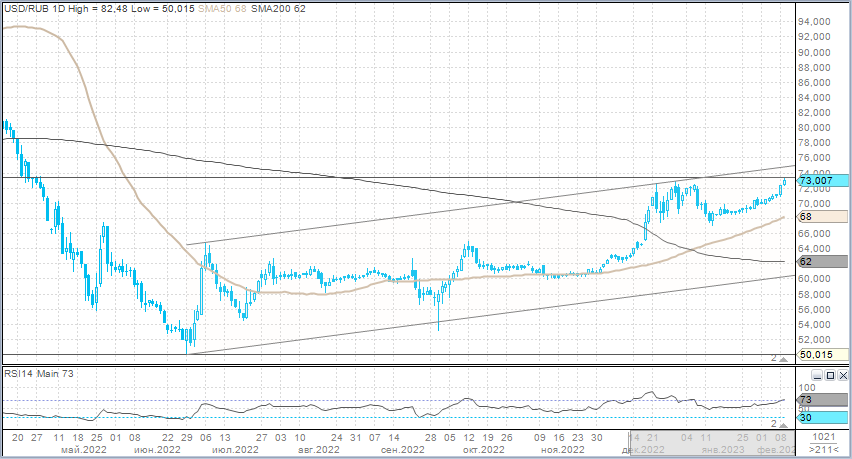

· Диапазон 75–76 за доллар выглядит потенциальным локальным максимумом

Итоги среды. Доллар подорожал к рублю на 115 копеек до 72,3 руб. Евро прибавил 133 копейки до 77,39 руб. Китайский юань прибавил в цене 21,5 копейки до 10,67 руб. Торговый объем в парах , и вырос относительно вторника.

· Торговый объем в паре доллар/рубль (расчетами завтра) составил 77,3 млрд руб. против с 54,1 млрд руб. в предыдущий день.

· Торговый объем в паре евро/рубль (расчетами завтра) составил 51,6 млрд руб. против 40,8 млрд руб. в предыдущий день.

· Торговый объем в паре юань/рубль (расчетами завтра) составил 66 млрд руб. против 60,8 млрд руб. в предыдущий день.

Старт четверга. На ранних утренних торгах USDRUB достигал уже 73,385 — максимума с 27 апреля 2022 г. EURRUB поднимался до 78,6975 — максимум с 25 апреля. CNYRUB достигал 10,806 — максимум с 29 апреля.

Рубль подешевел на фоне уверенного трехдневого роста цен на до $85/барр., а также на фоне анонсированного с 7 февраля увеличения продаж юаней за рубли в рамках бюджетного правила с 3,2 млрд руб. (ежедневно) в январе до 8,9 млрд руб. (ежедневно) в феврале. При этом подчеркнем, что публично раскрываемая Банком России на официальном сайте статистика отразила на 7 февраля продажи юаней по-прежнему в объеме 3,2 млрд руб. хотя в этот день ЦБ уже должен был продавать в 2,8 раза больше. А вот за 8 февраля уже было отражено проданной валюты на 8,9 млрд руб.

Очевидно, что слабость рубля была обусловлена преимущественно двумя факторами. Первый — рынок сконцентрировался на рисках существенного расширения дефицита бюджета в 2023 г., поскольку предварительная статистика Минфина за январь (дефицит в этом месяце 1,76 трлн руб.) намекает, что установленный законом о бюджете дефицит на весь год в размере 2,9 трлн руб. в текущей точке смотрится очень консервативно. Ослабление рубля — один из способов увеличить доходы бюджета и поправить ситуацию за счет более выгодного курса для экспортеров.

Второй фактор — широко обсуждаемое заявление первого вице-премьера Андрея Белоусова о том, что правительство обсуждает с крупным бизнесом однократный добровольный взнос в бюджет. Источники СМИ указывали, что речь идет о сумме порядка 200–250 млрд руб. Согласно данным Росстата, российские предприятия получили сальдированную прибыль за 9 месяцев 20,2 трлн руб. Если грубо предположить, что по итогам всего 2022 г. этот показатель составил 24–25 трлн руб., то разовый взнос (по типу windfall tax, как отметил Белоусов) мог бы составить около 10% от прибыли предприятий в прошлом году.

Однако в Налоговом кодексе нет понятия windfall. При этом Минфин заявил, что он против платежа через «надбавку» к налогу на прибыль, которую ранее предлагал Российский союз промышленников и предпринимателей (+0,5 п.п. к налогу 20%). Во-первых, так называемые сверхдоходы в 2022 году получили не все компании. Во-вторых, по закону менять налог на прибыль можно лишь до 1 января, до наступления очередного налогового периода. Если сейчас принимать какие-то изменения, то они могут учитывать изменение налогообложения только в 2024 году.

В качестве альтернативных вариантов РСПП предлагал выпуск специальных государственных облигаций, которые могли бы купить те, кто делает «добровольный взнос», а также вариант создания фонда инвестирования в инфраструктурные проекты. Также издание «Ведомости» пишет о варианте, при котором крупнейшие компании доплатят в бюджет через перерасчет суммы налога на прибыль с учетом корректировки сальдо валютной переоценки.

Мы указывали на потенциал ослабления рубля до 72–73 за доллар, и не исключаем, что российская валюта в ближайшее время может продолжить падение до 75–76 за доллар, но отмечаем, что в моменте рынок, скорее всего, недооценивает позитивные факторы для рубля.

Во-первых, уровни выше 75,00 могут оживить активность продаж валюты со стороны экспортеров. Во-вторых, уровни выше 74,00 могут охладить интерес к покупкам валюты со стороны спекулянтов и импортеров. В-третьих, рынок не в полной мере оценивает эффект продаж валюты ЦБ в рамках бюджетного правила. В-четвертых, статистика указывает на то, что инфляционная картина меняется в сторону увеличения проинфляционных рисков, что может подразумевать ястребиный сигнал со стороны Банка России, подразумевающий возвращение к повышению ключевой ставки. В-пятых, свежие цифры указывают, что российские нефтяные компании увеличивают объемы добычи, и сейчас добыча близка к уровням февраля прошлого года. Таким образом, НК наращивают экспорт на фоне больших дисконтов, а НПЗ, похоже, сохраняют высокий уровень переработки и перенаправляют поставки нефтепродуктов на Ближний Восток и в Азию. С учетом весьма вероятного изменения системы налогообложения в отрасли поступления доходов от нефтегазового сектора могут оказаться не столь драматичными, как это было отражено в предварительной оценке Минфина по итогам января.

Таким образом, можно предполагать, что в диапазоне 75–76 рублей за доллар, если таковой, действительно, в ближайшее время будет проверен на прочность, курс USDRUB сформирует локальный пик.