Риски огромны

Опубликовано 25.05.2023 в 09:06

Несговорчивость «парнокопытных» и «хоботных» давит на рынки. Мало того, что американские индексы второй день подряд закрываются в красной зоне, волнения распространились и на европейские ценные бумаги, включая, казалось бы, несокрушимый сектор роскоши.

В казначействе США также решили подсластить жизнь «армагедонщикам».

1. Сначала Джанет Йеллен попросила федеральные агентства разрешить им проводить платежи позже.

2. Затем стало известно, что Минфин начнет активно размещать государственные облигации для пополнения резервов.

По оценкам Penso Advisors LLC, до конца Q3 регулятор выведет из системы около $1 трлн. Аналитики Bank of America сравнивают эффект от такого оттока ликвидности с повышением ставки ФРС на 25 б.п. Теперь понятно, о чем говорил Буллард…

Своеобразное QT – это еще полбеды.

Выход Минфина на рынок может также привести к ужесточению финансовых условий и уменьшению количества доступных денег у коммерческих банков. Это означает, что финансовая система США может столкнуться (и, скорее всего, столкнется) с третьей волной дефолтов.

Реакция инвесторов не заставила себя ждать.

• Акции PacWest Bancorp (NASDAQ:) по итогам вчерашней торговой сессии упали более чем на 2,4%

• iShares U.S. Regional Banks ETF (NYSE:) снизился на 1,6%.

Не мартовский апокалипсис, но все же нервишки снова начинают шалить.

Какая связь между размещением U.S. Treasuries и депозитами?

Банки и денежные фонды вряд ли купят большую часть новой эмиссии из-за «риска дюрации» → расчет делается на то, что долг купят домохозяйства или корпорации, использующие для покупки банковские депозиты.

Независимо от решения по потолку заимствований, аналитики с опаской смотрят в будущее. Если стороны не согласятся – плохо, если согласятся – тоже не очень хорошо. Временное повышение лимита, в свою очередь, приведет в итоге к снижению ликвидности.

Как же получилось, что фьючерсы, по крайней мере, на так оптимистичны поутру?

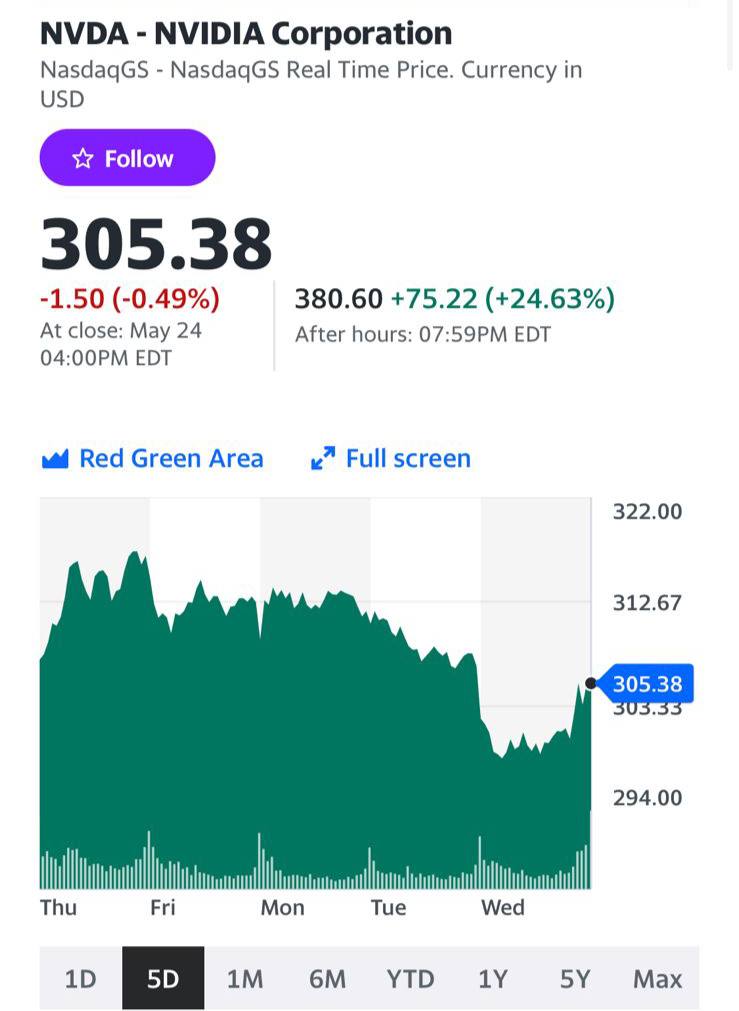

Всему «виной» (NASDAQ:).

♦ Выручка и прибыль компании сократились на 13% и 20% соответственно. Однако эти данные значительно превзошли прогнозы аналитиков.

♦ Компания анонсировала очень неплохие продажи на 2 квартал 2023 года.

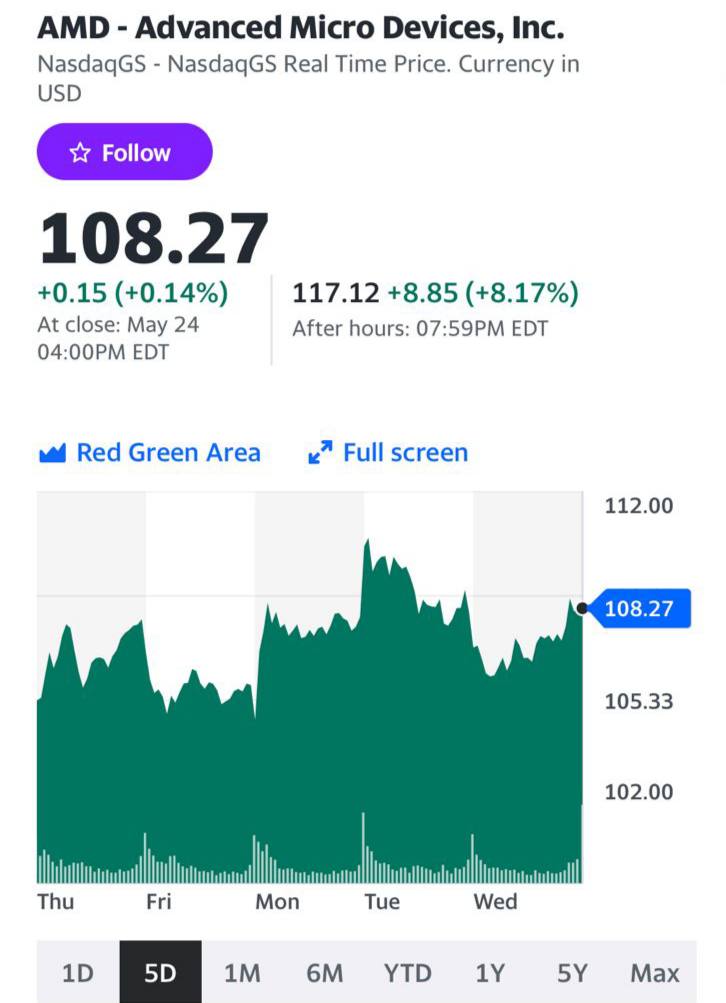

На постмаркете бумага подросла на 24%! Ну а весь сектор полупроводников сегодня также празднует победу над мрачными ожиданиями. AMD (NASDAQ:) на постмаркете, к примеру, +8%.

И напоследок.

Ночью в ряде изданий проскочила новость о том, международное рейтинговое агентство Fitch Ratings поместило долгосрочный рейтинг дефолта эмитента США в иностранной валюте на уровне «AAA» в список на пересмотр с возможностью понижения (Rating Watch Negative).

Пока рынки на данную информацию слабо реагируют. Пока (!) это всего лишь страшилки. Но кто знает, что будет дальше. Благородные доны погрязли в переговорах, а час X уже не за горами. Если Fitch и правда решится вслед за S&P понизить рейтинг США… Цунами по рынкам может прокатиться неслабое.

Мораль?

Риски огромны. Достижения NVIDIA, конечно, неплохи. Но переломить общую ситуацию… это… не уверен, что смогут.