RenaissanceRe: стоит ли инвестировать в одного из главных страховщиков в мире?

Опубликовано 14.11.2023 в 15:06

RenaissanceRe Holdings Ltd (NYSE:) — страховая компания, предоставляющая услуги перестрахования и страховые продукты в США, Канаде, Австралии, Европе, Сингапуре, на Бермудах, в Великобритании и Ирландии.

RNR является одним из крупнейших и наиболее успешных в мире страховщиков от природных и антропогенных катастроф. Компания обладает значительной франшизой в качестве специализированного перестраховщика по широкому спектру покрытий.

Компания создает и управляет совместными предприятиями и структурированными продуктами. К числу крупнейших совместных предприятий относятся DaVinci Reinsurance, Top Layer Reinsurance. Также есть такие JV как Starbound, Glencoe Group, and Starboun II. Компания RenaissanceRe Holdings была основана в 1993 г., ее штаб-квартира находится в Пемброке (Бермудские острова).

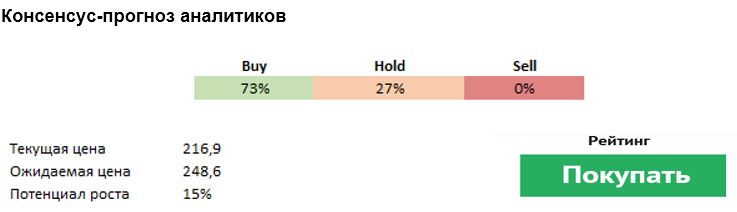

Консенсус-прогноз аналитиков

Консенсус-прогноз аналитиков

Компания осуществляет свою деятельность через сегменты Property (страхование имущества), Casualty (страхование от несчастных случаев) и Specialty (специализированное страхование).

Сегмент имущественного страхования осуществляет перестрахование от катастроф имущества и дополнительное перестрахование убытков для страховых и перестраховочных компаний от природных и техногенных катастроф, включая ураганы, землетрясения, тайфуны, цунами, а также зимние бури, заморозки, наводнения, пожары, ураганы, торнадо, взрывы и террористические акты.

Сегменты Casualty and Specialty занимаются продажей продуктов различных классов, таких как страхование директоров и должностных лиц, медицинской ответственности и профессиональной ответственности; страхование автомобилей и ответственности работодателя, страхование от несчастных случаев, зонтичное страхование или страхование от несчастных случаев с превышением, страхование компенсации работникам и общей ответственности; страхование финансовых и ипотечных гарантий, политических рисков, поручительств и торговых кредитов; страхование от несчастных случаев и болезней, сельского хозяйства, авиации, кибернетики, энергетики, морских перевозок, спутниковой связи и терроризма.

Компания распространяет свои продукты и услуги в основном через посредников, а также занимается инвестированием и управлением фондами.

По итогам третьего квартала 2023 года компания продемонстрировала смешанные . Инвесторы ожидали более высокий размер выручки, поэтому то, что компания не дотянула до прогноза, привело к снижению цены акции.

Ценовой ориентир роста бумаг компании на годовом горизонте составляет 15% до уровня $248,6 и 5% в пессимистичном сценарии.

Изменение цены акции против странового индекса и индекса субиндустрии в процентах за год

Изменение цены акции против странового индекса и индекса субиндустрии в процентах за год

Компания стабильно увеличивает комиссионные доходы бизнеса и предлагает отличные возможности для инвесторов в отрасль перестрахования.

RenaissanceRe в начале ноября объявила о завершении приобретения ValidusRe. Это позволит ускорить реализацию стратегии по расширению бизнеса, повысить эффективность использования капитала и окажет положительное влияние на прибыль во всех трех составляющих (андеррайтинг, комиссионный доход и инвестиционный доход).

Поглощение компании Validus усилило позиции RNR на рынке, что будет выражаться в привлекательных темпах роста доходов в ближайшие годы на уровне 20%. Высокий ожидаемый уровень EPS по итогам 2023 г. – 30,9; в то время как за прошлый год показатель был равен лишь 7,3.

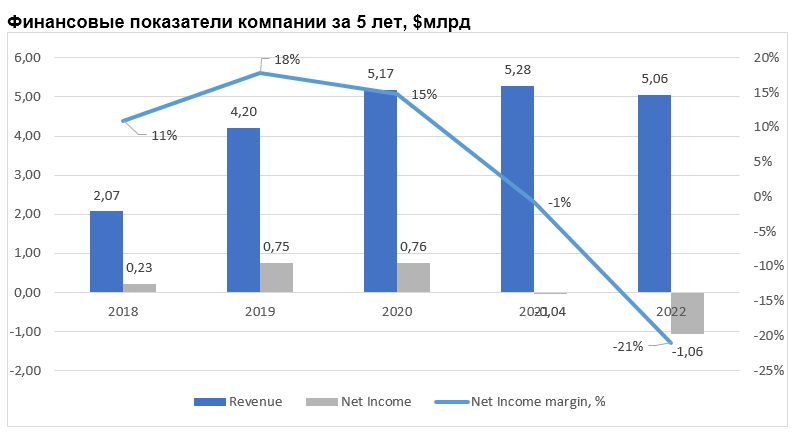

Финансовые показатели компании за 5 лет, $млрд

Финансовые показатели компании за 5 лет, $млрд

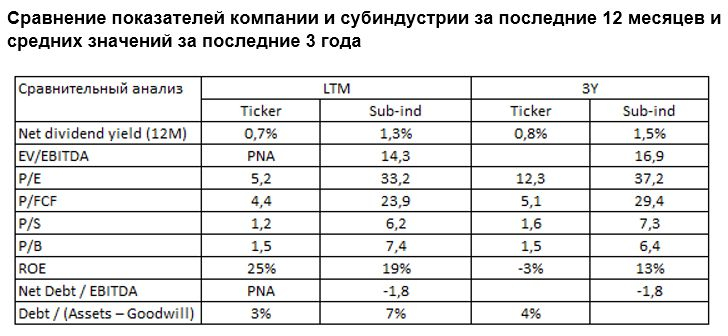

RNR котируется довольно низко по отношению к справедливой стоимости (P/E = 5), по мультипликатору P/E компания в несколько раз дешевле среднего показателя по индустрии.

Компания демонстрирует отличные результаты по уровню доходности: уровень ROE превышает 25%, а маржа по EBITDA компании достигла 31%, рентабельность по чистой прибыли близка к 18%.

Сравнение показателей компании и субиндустрии за последние 12 месяцев и средних значений за последние 3 года

Сравнение показателей компании и субиндустрии за последние 12 месяцев и средних значений за последние 3 года

Риски

По уровню валовой рентабельности RNR вдвое уступает медианному показателю по отрасли (36% против 60%).

Темпы роста выручки компании хоть и остаются высокими, но будут замедлятся относительно недавних рекордных значений в 77% до ~20%, спрос на страховые услуги может существенно ослабеть вследствие спада экономики США.

Неудовлетворительные исторические показатели по чистой прибыли и EBITDA, но в 2023 г. чистая прибыль накопленным итогом (TTM) уже достигла $1,4 млрд.

Невысокая дивидендная доходность (всего 0,74%, что ниже показателей конкурентов) объясняется ставкой компании на стратегию M&A.

Не является индивидуальной инвестиционной рекомендацией.

Евгений Шатов, управляющий партнёр «Борселл»