Распадская: коммерческие расходы шахтеров

Опубликовано 04.04.2023 в 11:02

По данным Минэнерго РФ, добыча угля в России в 2022 году сопоставима с 2021 годом и составила 443,6 млн тонн. Экспорт снизился на 7,5%, до 210,9 млн тонн при одновременном росте поставок в Азиатско-Тихоокеанский регион, а вот продажи на внутренний рынок выросли на 12,2%. Сегодня разберем одного из крупнейших представителей отрасли.

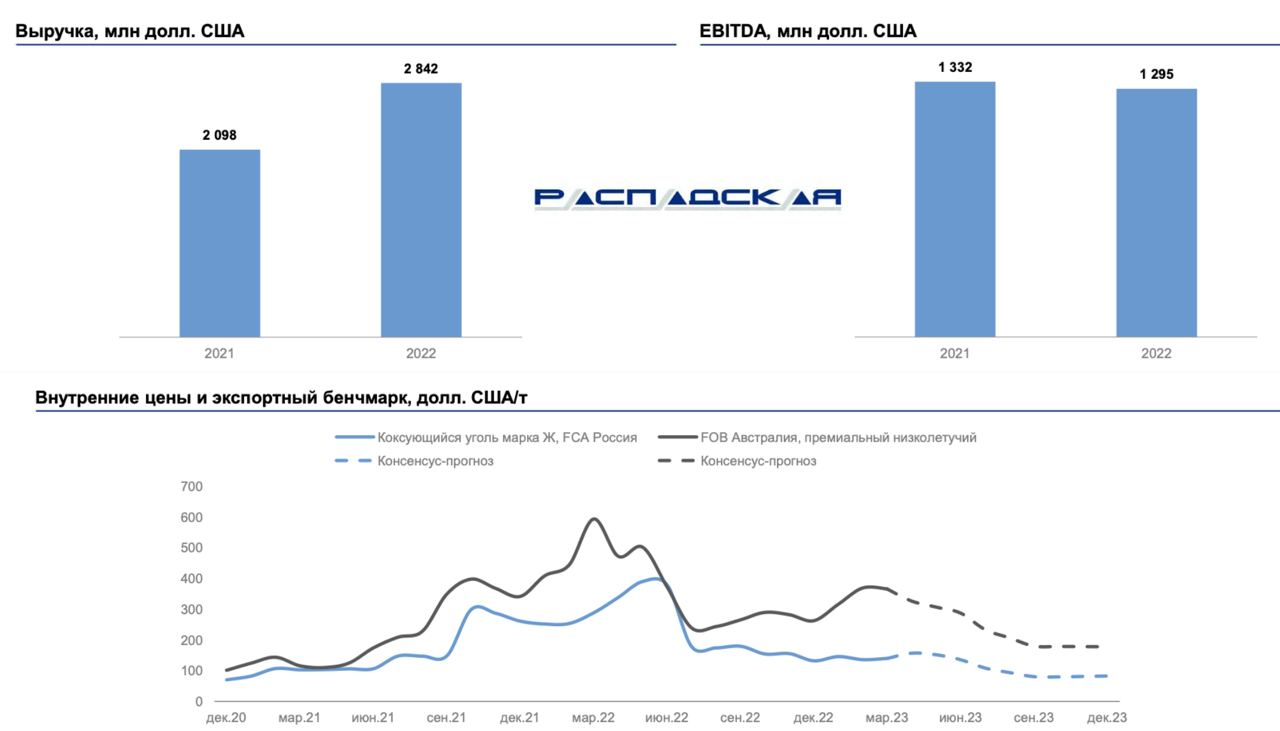

Итак, Распадской (MCX:) за отчетный период выросла на 26% до 194,2 млрд рублей. Основной вклад внесла позитивная ценовая конъюнктура. Цена реализации коксующегося угля составляла в среднем чуть более $300 за тонну, против $200 в 2021 году. При этом объемы поставок продолжили сокращаться. Радует улучшение географии продаж. Страны АТР выбирают все больше продукции, а их доля уже приблизилась к 50%. Продажи в ЕС не превышают 2%.

Кредитно-рейтинговое агентство Fitch пересмотрело прогноз цен на австралийский коксующийся уголь в 2023 году с $300/т до $350/т, что окажет позитивный эффект. Только вот прогноз самой компании менее позитивен и предполагает плавное снижение цен до $200-250.

Себестоимость реализации уступает в динамике выручке и прибавила всего 20% до 72,4 млрд рублей. А вот с операционкой проблема. Только коммерческие расходы увеличились с 6 до 33 ярдов. Вот такие у нас коммерческие расходы у шахтеров. Причем компания решила не расшифровывать эту статью расходов, и нам будет тяжело понять, как она умудрилась «так облажаться».

В итоге чистая прибыль компании снизилась на 7,8% до 58,9 млрд рублей, что является слабым результатам с учетом высоких . Если скорректировать прибыль на коммерческие расходы, то она выросла на 30%. Но надо ли это делать, ведь «вывод» прибыли через коммерческие расходы — не слишком дружественная инициатива в отношении миноритариев.

По словам самой компании, в условиях сохраняющейся высокой волатильности на основных рынках сбыта и сложной геополитической ситуации Cовет директоров считает, что выплата дивидендов не послужит интересам Общества и его акционеров.

И когда это выплата дивидендов не служила позитивом для акционеров? Но если отвлечься от отмены дивидендов и пресловутых коммерческих расходов, компания достойно прошла 2022 год и сохраняет все шансы на повторение результатов в первом полугодии 2023 года.

Не является инвестиционной рекомендацией.

Динамика фин показателей

Динамика фин показателей