Первичные размещения ВДО в марте. Как в лучшие времена

Опубликовано 04.04.2023 в 13:24

[ad_1]

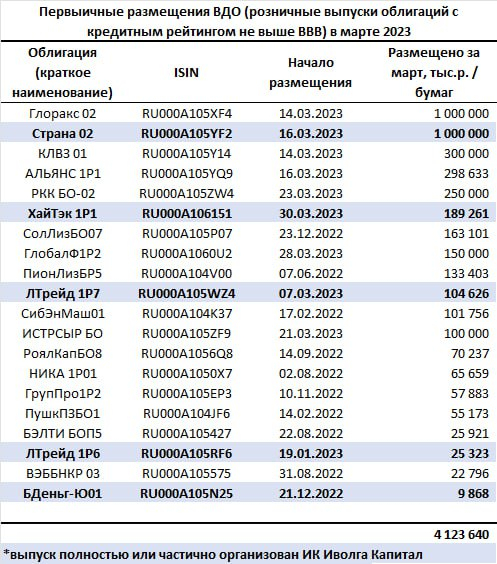

4,1 млрд рублей собрали эмитенты высокодоходных облигаций за март (к ВДО мы относим рыночные облигационные выпуски с рейтингом не выше ВВВ по нац. шкале).

Объемы размещений ВДО

Объемы размещений ВДО

Почти половина размещений – 2 выпуска по 1 миллиарду, от девелоперов Глоракс и ГК Страна. Когда-то было много лизингов, затем – еще больше – МФО. Сейчас – застройщиков.

Первичные размещения ВДО в марте

Грубо умножив сумму марта на 12, получим ~50 млрд руб. размещений за год. Уровень беззаботного 2021 года. Осталось удержать темп.

Что вряд ли. Хотя на апрель инерции должно хватить. Но, во-первых, думаю, весь российский фондовый рынок перегрет. Пусть он и в яме. Во-вторых, в действительности, в которой мы оказались, не нужно переоценивать тренды роста и периоды спокойствия.

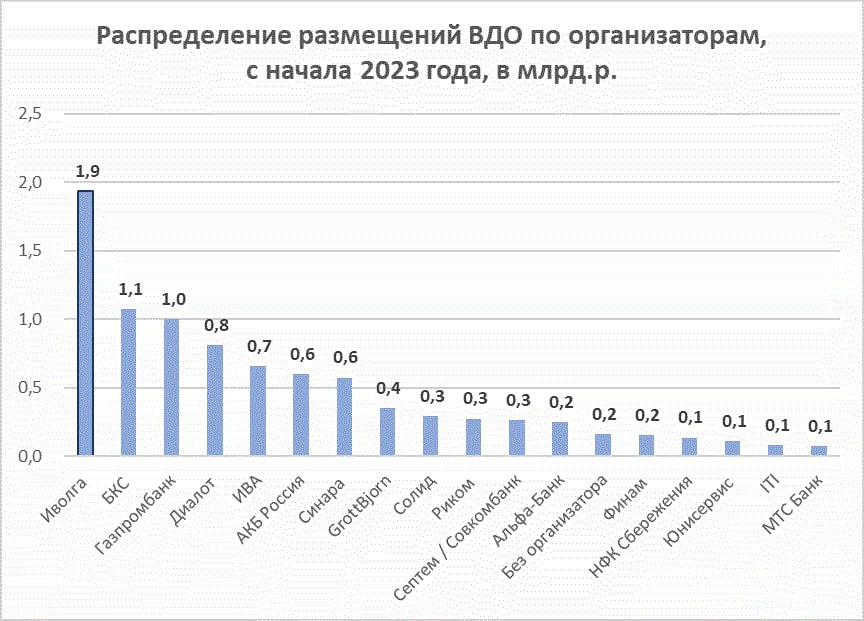

И всё-таки, оглядевшись на перевале, можно заметить, что высокодоходный сегмент понемногу взрослеет. 45% всех размещений обеспечили ведущие брокеры и банки: БКС, Финам, Газпромбанк, АКБ Россия, Синара, Совкомбанк, Альфа-Банк, МТС Банк.

Чем больше будет крупных эмитентов с крупными выпусками (крупность в ВДО, конечно, своя), тем выше окажется процент. Деградация привычной нам банковской системы (если не ошибаюсь, и она происходит) добавит процессу динамики.

Организаторы размещения ВДО

Организаторы размещения ВДО

[ad_2]

Source link