O’KEY Group: дешево, но не выгодно

Опубликовано 07.11.2023 в 15:03

O’KEY Group (MCX:) представила операционные результаты за 3 кв. 2023 года, поэтому самое время заглянуть в них и проанализировать вместе с вами.

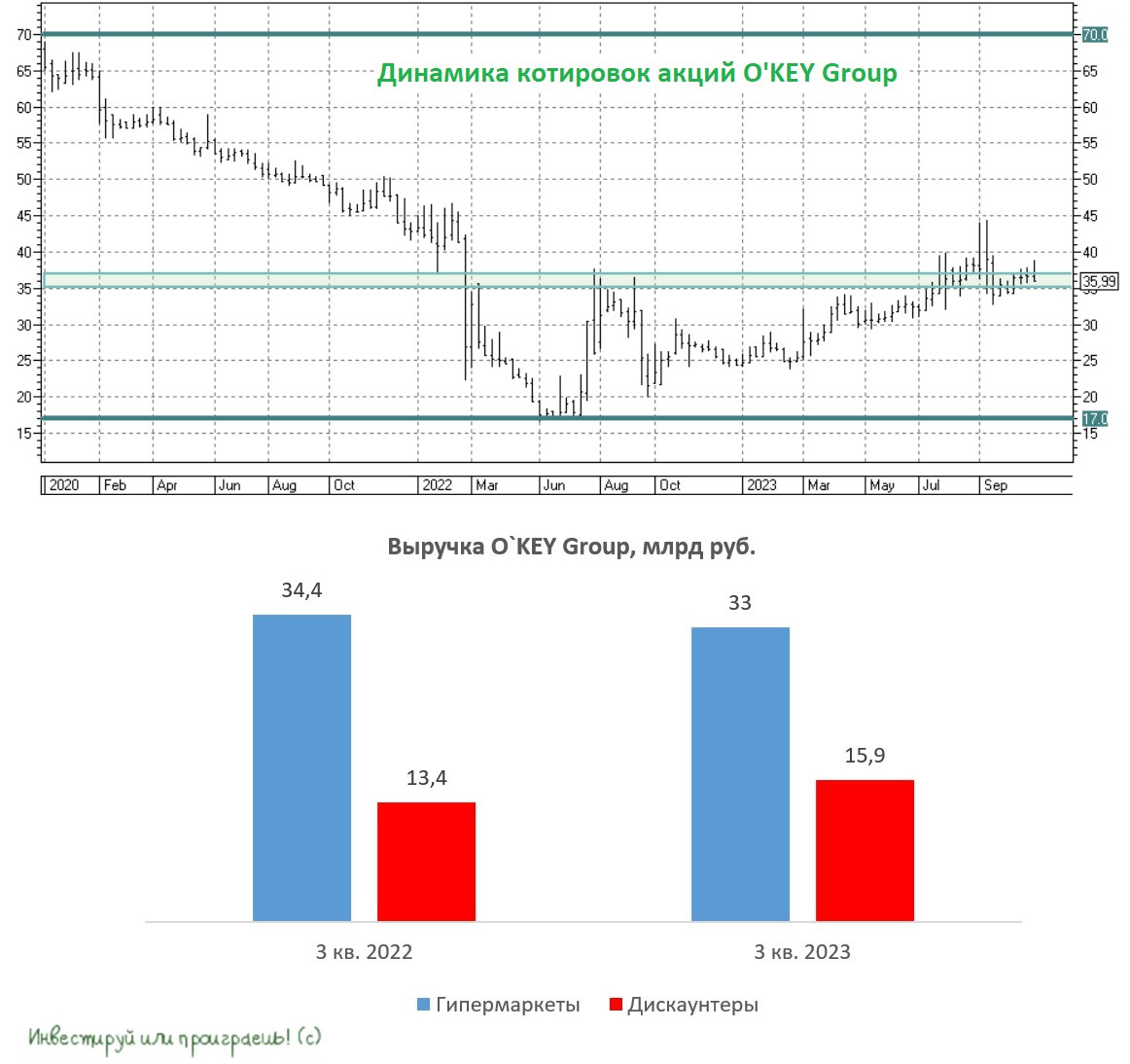

Выручка ретейлера с июля по сентябрь увеличилась на +2,2% (г/г) до 48,8 млрд руб. Однако если учесть, что средняя инфляция в годовом выражении за этот период составила 5,2%, результаты ретейлера нужно оценить как слабые. Здесь, конечно, стоит отметить определённые успехи в сегменте дискаунтеров, где продажи выросли на внушительные +18,3% (г/г), однако из-за их низкой доли в структуре бизнеса мы видим негативную динамику по всей группе.

Сопоставимые продажи (Like-for-Like), важный для всех ретейлеров показатель, сократились на -1,3%, на фоне оттока трафика как из гипермаркетов, так и из дискаунтеров. А ведь именно трафик рассматривается ретейлерами в качестве ключевой метрики органического роста, поэтому как бы менеджмент O’KEY ни нахваливал свои дискаунтеры «ДА!», по факту мы видим весьма слабые результаты.

Онлайн-продажи в отчётном периоде прибавили на +16,9% (г/г) до 1,5 млрд руб. и составили 3% от совокупной выручки, поэтому также поддерживающий эффект оказался весьма слабым от этого направления. К слову, у Ленты (MCX:), которая по структуре бизнеса очень близка к O’KEY, на онлайн-продажи приходится порядка 5,5% совокупной выручки.

В отчётном периоде было открыто 14 новых дискаунтеров «ДА!», а гипермаркеты компания не открывала (что неудивительно, учитывая снижение интереса россиян к магазинам этого типа). Сейчас на долю дискаунтеров приходится почти четверть торговой площади Группы, и менеджмент нацелен на дальнейшее увеличение показателя. В этом смысле O’KEY Group тоже идёт по пути Ленты и снижает долю гипермаркетов в своей совокупной выручке.

Агентство NielsenIQ провело ежегодный опрос руководителей и владельцев бизнеса в индустрии товаров повседневного спроса и выяснила, как ретейлеры планируют корректировать подходы в своей работе. Хороший потенциал роста наблюдается в Сибири и на Дальнем Востоке. O’KEY пока не планирует развивать бизнес в данных регионах, в отличие от того же X5 Retail Group (MCX:), которые имеет амбициозные планы. Тоже берём на заметку этот факт.

Если смотреть на мультипликатор P/S, то O’KEY он сейчас оценивается на уровне 0,05х, что с одной стороны достаточно дешево, и может возникнуть определенный соблазн для покупки данных бумаг, поскольку у конкурентов показатели в 3-4 раза выше. Однако с другой стороны правильнее смотреть на мультипликатор EV/S, который учитывает немалый чистый долг ретейлера, и в этом случае показатель составляет уже 0,25х, что является высоким значением для компании с мизерными темпами роста. Красноречиво? Определённо да!

В теории O’KEY является потенциальным объектом для поглощения со стороны крупных ретейлеров, однако Х5 Group этот бизнес не интересен (они на это уже намекали), а потому остается только Магнит (MCX:), который имеет кэш для сделок M&A. За счет этой сделки Магнит мог бы сократить отставание от Х5 по размеру выручки, поскольку одна из стратегических целей краснодарского ретейлера — вернуть себе лидерство в отрасли, которое он уступил своему главному конкуренту в конце 2016 года. Однако, если вспомнить, пару лет назад Магнит уже купил стагнирующего ретейлера Дикси (MCX:), выручка которого в первой половине 2023 года сократилась на -10% (г/г), и захочет ли менеджмент ввязаться в еще одну сомнительную историю — большой вопрос.

Поэтому следим за дальнейшим развитием ситуации в отрасли, следим за новостями и наблюдаем за сделками M&A, которые рано или поздно обязательно будут происходить. Ну а что касается инвестиционной привлекательности O’KEY Group, то смело считайте, что её нет! Обходите эти бумаги стороной — мой вам совет.