Облигации затмят собой акции в случае рецессии

Опубликовано 26.05.2023 в 16:42

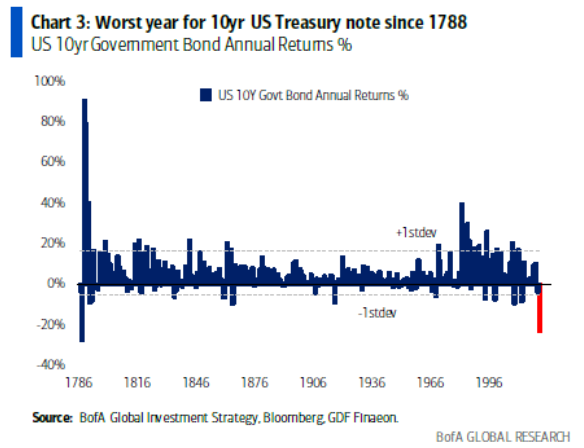

Я получаю очень много вопросов от подписчиков, желающих понять, почему мы добавляем казначейские облигации США в свои портфели. Это резонный вопрос с учетом их ужасной динамики в 2022 году, когда по бондам была зафиксирована самая сильная просадка с 1786 года.

Treasury Bond Annual Returns

Однако здесь, как говорится, не все так просто.

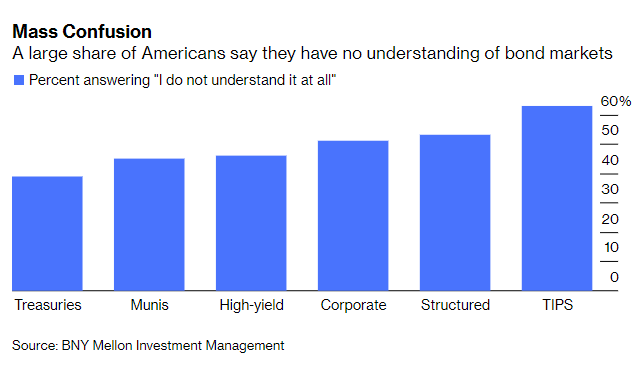

Как показало одно исследование BNY Mellon, в том, как работает долговой рынок, разбираются очень немногие.

«Результаты общенационального опроса BNY Mellon (NYSE:), посвященного инвестициям в инструменты с фиксированной доходностью, оказались крайне неожиданными: правильно объяснить, что такое инвестиционные инструменты с фиксированной доходностью , смогло всего 8% американцев».

Bond Survey

В этом нет ничего удивительного, поскольку финансовые СМИ уделяют основное внимание более привлекательному активу — акциям.

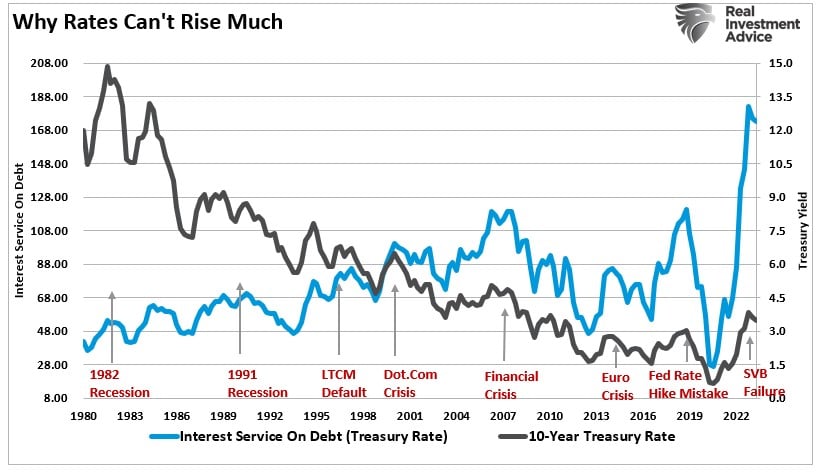

Однако облигации нам все-таки нужны с точки зрения инвестиций и экономики. Как мы ранее отмечали, низкие процентные ставки являются следствием чрезмерной долговой нагрузки в экономике. Слишком сильный рост ставок в прошлом приводил к проблемам.

«Приведенный ниже график отражает коэффициент покрытия обслуживания процентных платежей по совокупному потребительскому долгу. (График чрезмерно оптимистичен, поскольку в качестве бенчмарка для всех потребительских займов в нем принята доходность 10-летних трежерис.) Хотя СМИ заявляют, что у потребителей все прекрасно, поскольку этот коэффициент сейчас низкий, для того, чтобы спровоцировать рецессию или “кризисное” событие, будет достаточно небольшого повышения ставок».

Как отмечалось ранее, процентные ставки, конечно же, отражают экономический рост. Когда экономический рост замедляется, и начинает проявляться дезинфляционное давление, ставки в конечном счете снижаются вслед за экономической активностью.

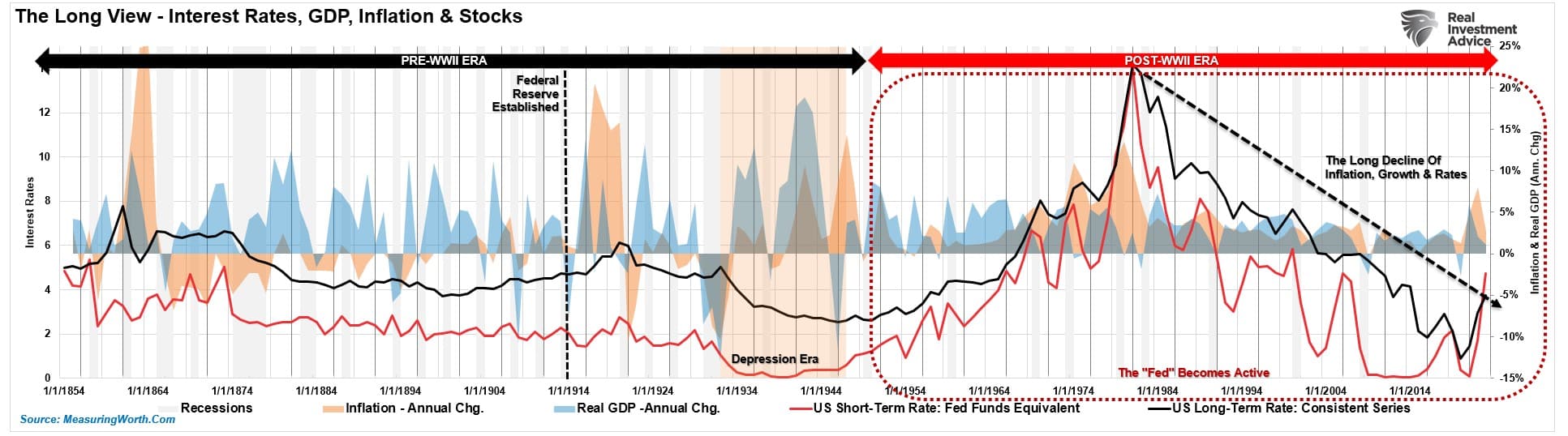

Долгая история ставок и экономического роста

Ниже приводится очень долгосрочный график процентных ставок США, покрывающий период с 1854 года.

The Long View Of Interest Rates Fed Funds GDP and Inflation

The Long View Of Interest Rates Fed Funds GDP and Inflation

Как мы указывали выше, процентные ставки зависят от общего экономического роста и тренда инфляции. При усилении роста и стоимость заимствований в экономике повышается. По этой причине бонды не могут быть переоцененными. Приведем цитату:

«В отличие от акций, облигации обладают ограничениями по стоимости. При погашении кредитор получает обратно сумму номинала вместе с окончательным процентным платежом. Таким образом, покупателям облигаций известно, какую они сегодня платят цену за завтрашнюю доходность. В отличие от покупателя акций, который принимает на себя инвестиционные риски, покупатель облигаций одалживает деньги другой стороне на определенный срок. Таким образом, в процентных ставках отражено несколько рисков:»

- риск дефолта;

- процентный риск;

- инфляционный риск;

- риск упущенной возможности;

- экономический риск.

«Поскольку будущую доходность любой облигации на дату покупки можно рассчитать с точностью до одной сотой цента, покупатель облигации не станет платить цену, которая принесла бы ему в будущем отрицательную доходность. (Это верно, если исходить из того, что он будет держать облигацию до наступления срока погашения. Иногда облигации с отрицательной доходностью покупаются, если ожидается дальнейшее снижение доходности бенчмарка.)»

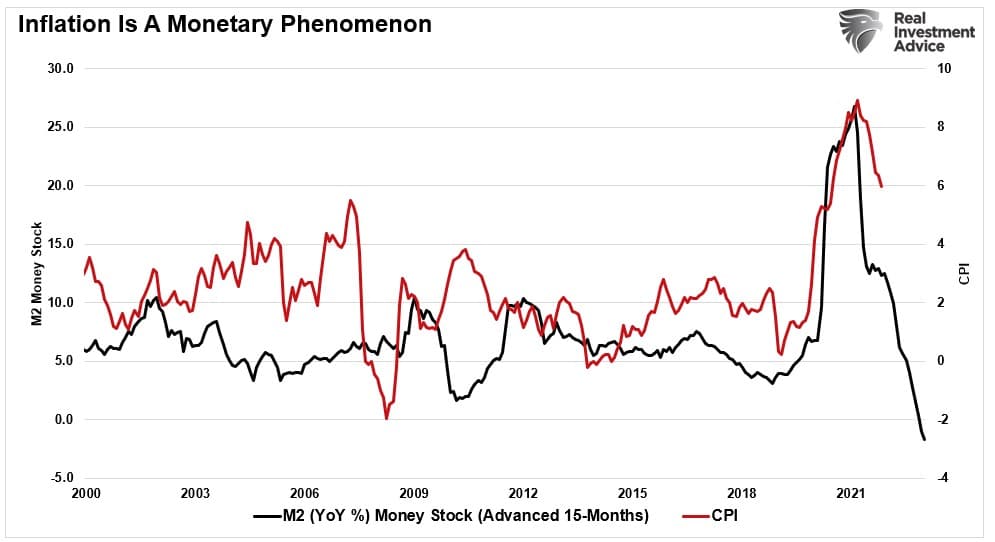

Таким образом, в том, что недавний всплеск инфляции предшествовал повышению процентных ставок, нет ничего удивительного. Правда это было искусственное усиление инфляции, ставшее результатом громадных монетарных интервенций. По мере того, как монетарный стимул будет сходить на нет, дезинфляция будет оказывать на доходность понижательное давление.

Inflation vs M2 YoY Pct Change

Inflation vs M2 YoY Pct Change

Дезинфляция от сокращения ликвидности совпадет с замедлением экономического роста и, как отмечалось выше, более низкими процентным ставками.

M2 Annual Pct Change vs 10-Year Rates

M2 Annual Pct Change vs 10-Year Rates

Покупка облигаций ради прироста капитала и защиты

Понимание взаимосвязи между инфляцией, экономикой и процентными ставками — это необходимая предпосылка для понимания того, почему пожалуй именно сейчас стоит увеличить долю облигаций в ваших портфелях в расчете на получение дохода и прирост капитала. Многие видят в облигациях не более чем инструменты с фиксированной доходностью. Зачем тогда в них инвестировать при низкой доходности? Однако не стоит забывать о приросте капитала.

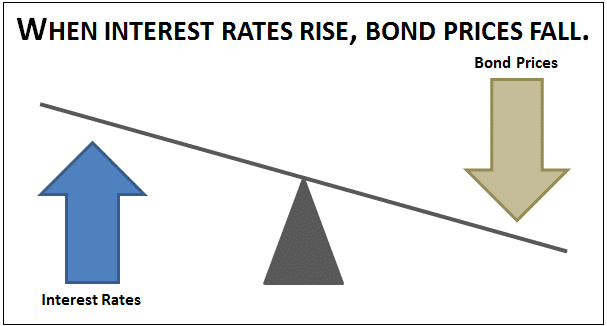

Между ценами на облигации и процентными ставками существует обратная связь. Когда процентные ставки низкие и растут, цены облигаций снижаются. Когда же ставки высокие и снижаются, цены облигаций растут.

Bond Price vs Interest Rates

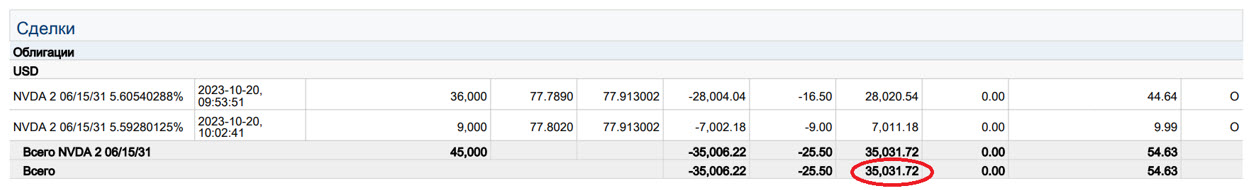

Мы в рамках управления портфелем покупаем облигации по трем причинам:

- прирост капитала (по этой же причине мы покупаем акции);

- общая доходность (процентный доход плюс прирост капитала);

- сокращение рисков (активы с более низкой волатильностью используются для нивелирования высокой волатильности по другим активам, например, акциям).

Если рассматривать облигации как класс активов, фокус вашего анализа сместится со стратегии генерирования дохода на потенциал прироста капитала.

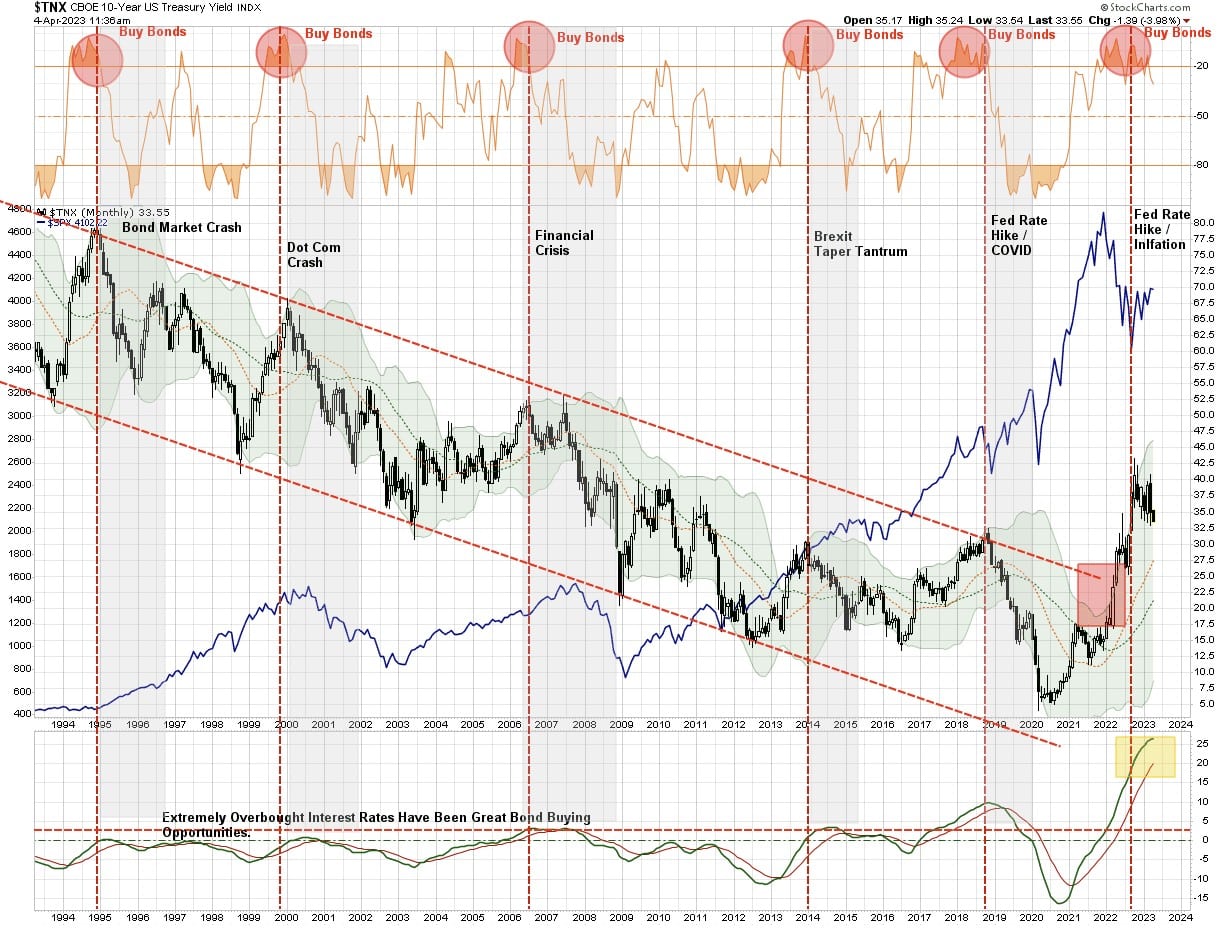

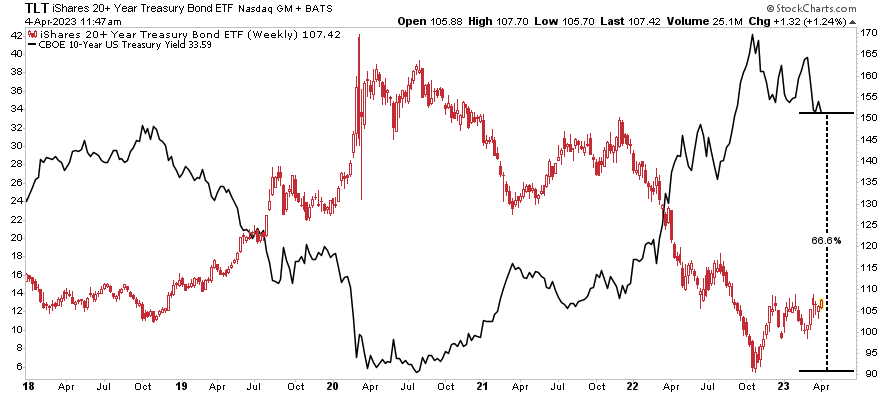

Если посмотреть на месячный график, трежерис сейчас находятся в переломной точке перепроданности. В прошлом подобная степень перепроданности облигаций совпадала с финансовым кризисным событием или рецессией. В этом нет ничего удивительного, учитывая упомянутое выше влияние повышения ставок на экономику с высокой долговой нагрузкой.

10-Year Treasury Bonds Vs Market

10-Year Treasury Bonds Vs Market

Поскольку между процентными ставками и облигациями существует обратная связь, мы можем с помощью нашего долгосрочного графика определить, когда казначейские облигации находятся в зоне перекупленности и перепроданности.

- В 2018 году ставки снизились при осознании того, что повышение ставок ФРС негативным образом отразится на экономическом росте и финансовой стабильности.

- По ходу 2019 года произошла инверсия кривой доходности, и ставки снизились на фоне спроса инвесторов на активы-убежища.

- В марте 2020 года, когда бушевала пандемия, спрос на защитные активы привел к обвалу ставок до рекордных минимумов.

- В 2021 году ставки подскочили вверх при всплеске инфляции, порожденной стимулированием.

Облигации традиционно выигрывают от ротации средств в активы-убежища при просадках рынка. Они не только обеспечивают инвесторов доходом, но и снижают общую волатильность портфеля.

В заключение

Остается только надеяться, что ФРС снова начнет понижать свои процентные ставки. Однако, как мы отмечали ранее, снижать ставки она станет только для того, чтобы компенсировать риски рецессии в экономике или кризисного финансового события. При подобном развитии событий ротация в активы-убежища приведет к падению ставок в сторону минимумов периода пандемии. Подобное снижение подразумевало бы рост цен облигаций приблизительно на 50%.

Иными словами, в случае рецессии самый нелюбимый актив 2022 года может сильно опередить акции.

Так что да, мы покупаем облигации для своего портфеля из оппортунистических соображений.