Нефть резко подешевела на фоне новой волны бегства из рискованных активов

Опубликовано 15.03.2023 в 20:12

Европа

Вечером среды снижался четвертую сессию из последних пяти. По состоянию на 17:30 мск все 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали здравоохранение, производство товаров первой необходимости и телекомы. Отставали энергетика, финансы и производство материалов.

Проблемы банковского сектора США вновь перекинулись на Европу, где акции швейцарского Credit Suisse (SIX:) теряли внутри дня около 30%. Saudi National Bank, который является крупнейшим акционером Credit Suisse, исключил оказание дальнейшей финансовой помощи проблемному банку.

Отметим, что на этой недели менеджмент CS пытался успокоить инвесторов, сообщив об улучшении бизнеса, однако это не помогло. По данным Bloomberg, бонды банка с погашением в 2026 году торгуются по 70 центов за доллар, а их доходность превышает доходность трежерис примерно на 20%.

Дивидендная доходность Stoxx Europe 600 составляет 3,5%. Индекс торгуется с коэффициентом 13,3 к прибыли за прошедший год (P/E) и с коэффициентом 11,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 36,0% компаний индекса торгуются выше своей 50-дневной МА, 59,3% торгуются выше своей 100-дневной МА, 67,8% торгуются выше своей 200-дневной МА.

На 17:30 мск:

- Индекс EM -945,12 п. (-1,70%), с нач. года -1,2%

- Stoxx Europe 600 -438,88 п. (-2,38%), с нач. года +3,3%

- -14 819,87 п. (-2,71%) с нач. года +6,4%

- 100 — 7 414,60 п. (-2,91%), с нач. года -0,5%

США

Вечером среды S&P 500 снижался, продолжая волатильную консолидацию внутри диапазона предыдущих трех сессий. По состоянию на 17:30 мск 10 из 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали ЖКХ, производство товаров первой необходимости и недвижимость. Главными аутсайдерами выступали энергетика, производство материалов и финансы.

В США, равно как и в Европе, возобновились продажи акций банков, и индекс KBW снижался почти на 5%, вернувшись в область минимумов понедельника. Новая волна бегства из рискованных активов в защитные спровоцировала снижение доходностей двухлетних гособлигаций США на 50+ б.п. до 3,71%, что является самым низким значением с 13 сентября.

Рынок фьючерсов на ставку по федеральным фондам теперь учитывает в ценах, что она достигнет пика на уровне 4,77% в мае (сегодня утром этот показатель достигал 5%, а в понедельник опускался до 4,56%), тогда как в прошлую среду предполагалось, что это произойдет лишь в сентябре и на уровне 5,69%. Вероятности сохранения ставки на текущем уровне / ее повышения на 25 б.п. 22 марта оцениваются рынком фьючерсов в 44,6%/55,4%.

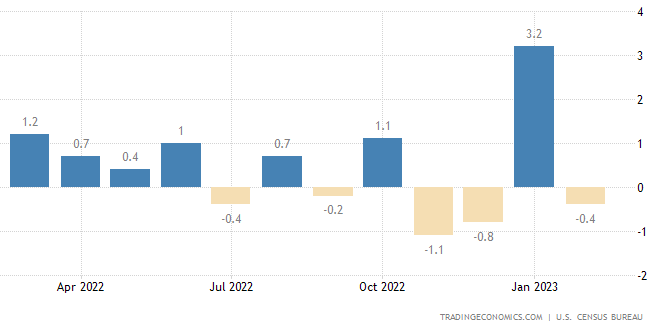

Розничные продажи в феврале снизились на 0,4% м/м с 3,2% м/м (пересмотрено с +3,0% м/м), как и ожидалось.

Источник: TradingEconomics

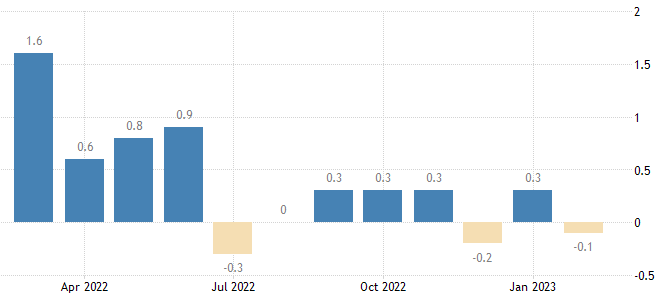

Индекс цен производителей снизился в феврале на 0,1% м/м с +0,3% м/м (пересмотрено с +0,7% м/м) при консенсусе в +0,3% м/м.

Источник: TradingEconomics

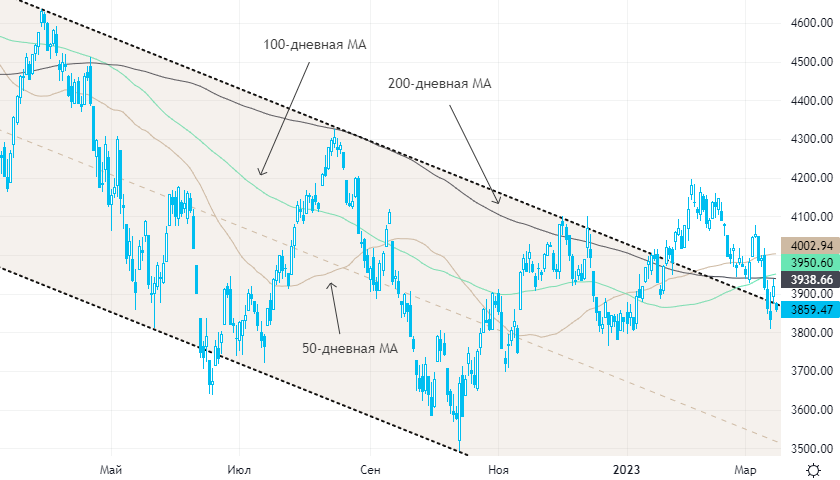

Дивидендная доходность S&P 500 составляет 1,8%. Индекс торгуется с коэффициентом 18,8 к прибыли за прошедший год (P/E) и с коэффициентом 16,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 23,4% компаний индекса торгуются выше своей 50-дневной МА, 36,5% торгуются выше своей 100-дневной МА, 45,3% торгуются выше своей 200-дневной МА.

На 17:30 мск:

- S&P 500 — 3 858,26 п. (-1,56%), с нач. года +0,5%

- VIX — 27,61 пт (+3.88 пт), с нач. года +5.94 пт

- MSCI World — 2 674,36 п. (+1,16%), с нач. года +2,8%

Нефть и другие сырьевые активы

Вечером среды нефть дешевела третью сессию подряд, и ближайший (майский) фьючерс на Brent опускался ниже $75 впервые с конца 2021 года. Давление на котировки оказывал общий рост антирисковых настроений, который спровоцировал заметное укрепление доллара против большинства валют G10.

Поводом послужил обвал акций Credit Suisse и падение акций других банков Европы и США, что порождает опасения за мировую экономику и, как следствие, риски снижения спроса на энергоносители.

Из Китая сегодня пришли довольно неплохие новости, которые указывают на постепенное восстановление экономики страны. Однако не они определяли рыночную динамику сегодня.

Во-первых, Банк Китая сохранил ставку по 1-летним кредитам на уровне 2,75%, как и ожидалось, но влил в финансовую систему в виде среднесрочных займов заметно больше ликвидности, чем предполагал консенсус. Вероятно, это стало ответом на новую волну роста рыночных ставок, который говорит о дефиците ликвидности

Кроме того, промышленное производство в Китае выросло в январе—феврале на 2,4% г/г, ниже консенсуса на уровне +2,6% г/г, но выше показателя декабря на уровне +1,3% г/г. По итогам 2022 г. промышленное производство в стране выросло на 3,6% г/г.

Розничные продажи в стране выросли в январе—феврале на 3,5% г/г, как и ожидалось. Это первое положительное значение с сентября 2022 г. и самое высокое с августа 2022 г.

Цены на золото и серебро возобновили рост и достигли самых высоких уровней с начала февраля на фоне усиления спроса на защитные активы. и алюминий показывали слабую динамику по тем же причинам, что и нефть.

На 17:30 мск:

- , $/бар. — 74,19 (-4,21%) с нач. года -13,6%

- , $/бар. — 68,12 (-4,50%) с нач. года -15,1%

- , $/бар. — 47,50 (-6,57%) с нач. года -25,8%

- Золото, $/тр. унц. — 1 922,01 (+0,95%) с нач. года +5,4%

- , $/тр. унц. — 21,90 (+0,95%) с нач. года -8,6%

- Алюминий, $/т — 2 295,00 (-2,44%) с нач. года -3,5%

- Медь, $/т — 8 564,00 (-3,05%) с нач. года +2,3%

- Никель, $/т — 23 100,00 (+0,26%) с нач. года -23,1%