«Медвежий» рынок остался позади?

Опубликовано 19.05.2023 в 17:05

[ad_1]

Помогла ли огромная монетарная поддержка смягчить глубокий «медвежий» рынок, которого многие так ждали? Интересный вопрос. Особенно с учетом того, что темпы повышения процентных ставок Федеральной резервной системы (ФРС) были одними из самых агрессивных за всю историю. Казалось, что вкупе с перевернутой кривой доходности, резко возросшим объемом долга и слабыми экономическими данными повышение ставок гарантировало рецессию и «медвежий» рынок.

Я всегда вздрагиваю, когда слышу эти самые опасные слова в инвестировании: «В этот раз все по-другому». И тем не менее, может ли оказаться так, что благодаря огромной монетарной поддержке и правительственным расходам на триллионы долларов исход на сей раз будет иным?

Один из моих любимых комментаторов в Twitter @MichaelAArouet недавно опубликовал следующий резонный вопрос:

«Какова вероятность того, что самый быстрый цикл ужесточения [денежно-кредитной политики] в сочетании с самым высоким соотношением долга и ВВП закончится “мягкой посадкой”?»

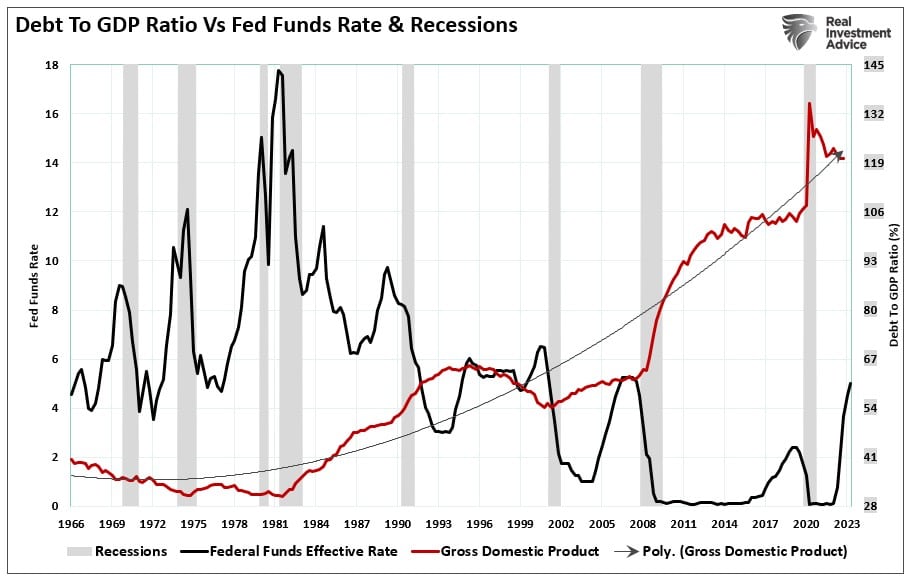

Этот вопрос можно сопроводить следующим графиком:

Соотношение долга и ВВП и ставки по федеральным фондам ФРС

Соотношение долга и ВВП и ставки по федеральным фондам ФРС

Ясно одно, что с 1981 года федеральное правительство тратило деньги направо и налево. Низкие процентные ставки в прошлом способствовали увеличению уровней долга, а предыдущие циклы повышения ставок неизбежно приводили к рецессии, и в этом смысле Майкл прав. Все это логично, поскольку при повышении ставок расходы в экономике перенаправляются на обслуживание долга.

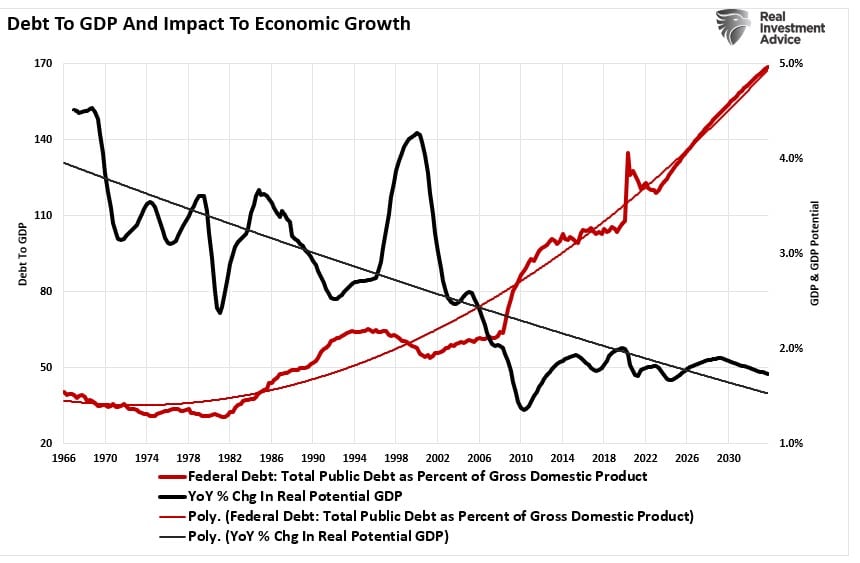

В качестве иллюстрации можно привести следующий график, который показывает, что увеличение уровней долга приводит к снижению темпов экономического роста. (График создан с использованием данных, основанных на прогнозах Бюджетного управления Конгресса США по уровням долга и прогнозах Бюро экономического анализа по потенциальному росту ВВП с коррекцией на инфляцию)

Соотношение долга и ВВП и потенциальный рост ВВП

Соотношение долга и ВВП и потенциальный рост ВВП

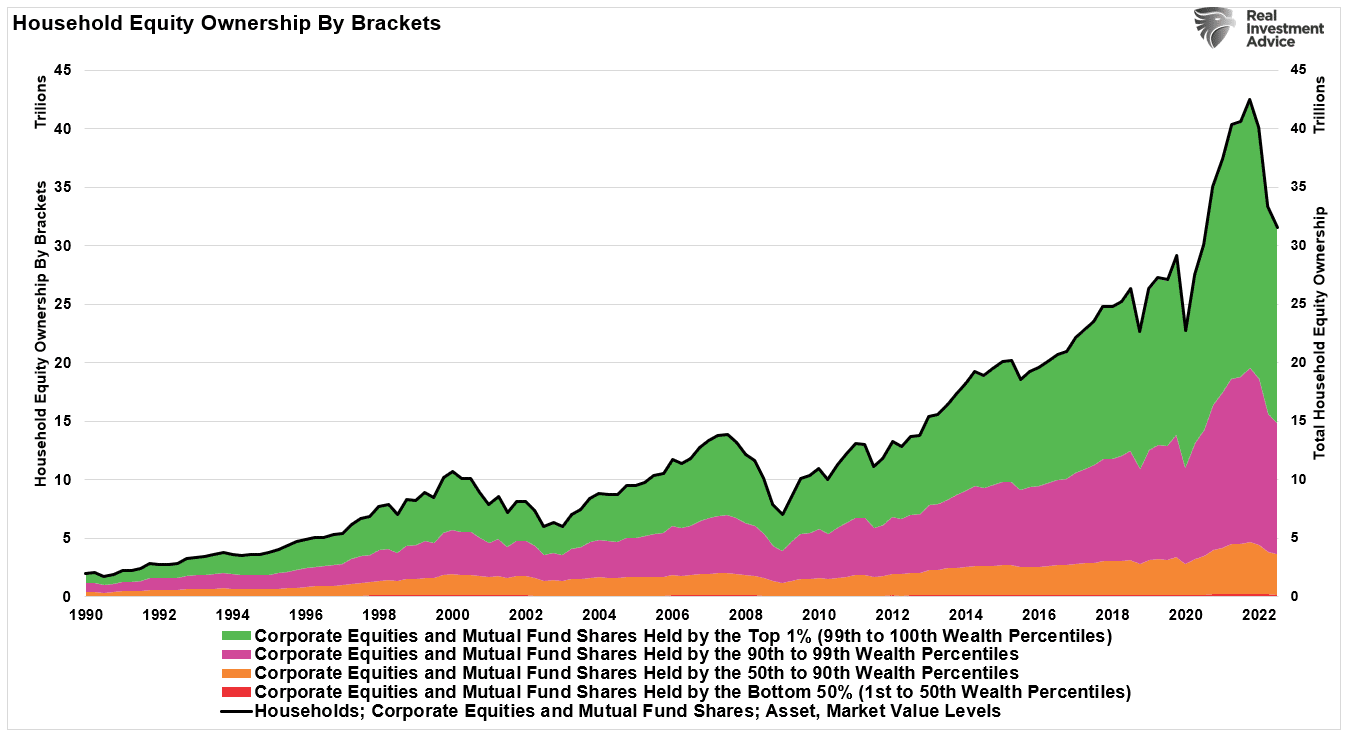

Политики постоянно увеличивают расходы для поддержки населения, правда до сих пор это приносило сомнительные результаты. Как отмечается в статье Taking Risk Is No Longer Necessary, с 1982 года уровень благосостояния прежде всего повышается не у среднего класса, а у 10% населения с самым высоким доходом.

Акции во владении домохозяйств, разбивка по уровню дохода

Акции во владении домохозяйств, разбивка по уровню дохода

Это затрагивающее средний класс изменение вместе с огромной фискальной и монетарной поддержкой 2020 и 2021 гг. привносит один любопытный аспект в вопрос Майкла. Многие, возможно, упускают из вида то, что, несмотря на повышение ставок, экономика, а значит и рынок акций, могут на деле оказаться более устойчивыми, чем ожидалось.

Монетарная поддержка остается значительной

Многие популярные СМИ не уделяют внимания одному из компонентов монетарной поддержки — Закону о снижении инфляции, предусматривающему инвестиции в размере $1,7 триллиона и принятому в дополнение к прямым выплатам в объеме более $5 триллионов, осуществленных во время пандемии.

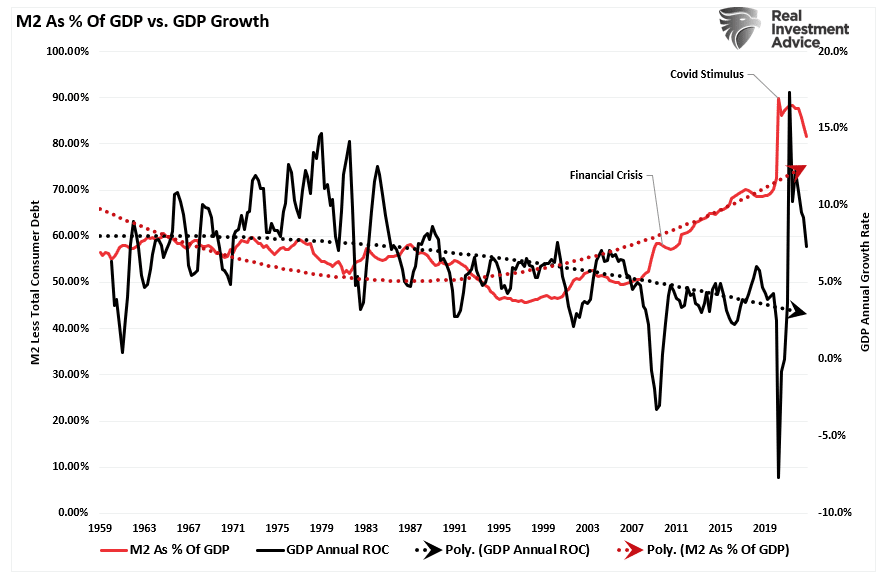

Начиная с 2000 года соотношение денежной массы и ВВП стремительно повышается, поскольку каждая новая администрация наращивает долг для финансирования своей политически мотивированной повестки дня. Однако в 2020 году характер монетарной поддержки радикальным образом изменился, когда правительство начало отправлять чеки напрямую домохозяйствам. Это привело к «всплеску» экономической активности и инфляции вследствие «открытия» экономики после искусственной приостановки экономической деятельности.

Доля M2 в ВВП США в процентном соотношении

Доля M2 в ВВП США в процентном соотношении

Как можно видеть, денежный агрегат M2 (показатель ликвидности денежной массы) остается сильно повышенным в процентах от ВВП. Этот «кабан в питоне» все еще переваривается экономической системой. На разворот ситуации после сильного отклонения от предыдущих трендов роста уйдет продолжительный период времени. Поэтому предупреждения о рецессии начали появляться рано, а данные продолжают удивлять экономистов.

Расходы федерального правительства увеличиваются

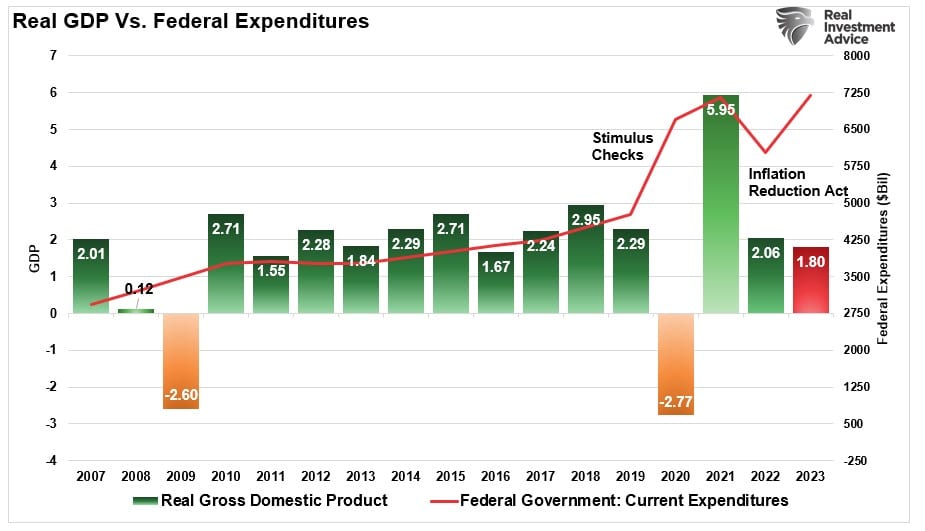

Однако обделенный вниманием компонент монетарной поддержки может уберечь экономику от более сильного рецессионного давления. В 2022 году администрация Байдена наконец добилась утверждения расходов федерального правительства на $1,7 триллиона в рамках Закона о снижении инфляции. Эти средства тратятся в 2023 году на различные новые проекты, что обеспечит экономику поддержкой в краткосрочном периоде вне зависимости от того, окажутся эти проекты удачными или нет.

Расходы федерального правительства и ВВП

Расходы федерального правительства и ВВП

В первом квартале 2023 года расходы федерального правительства выросли на 3% по сравнению с предыдущим кварталом. Используя этот показатель в качестве базового, мы можем спрогнозировать расходы федерального правительства до конца года, и, исходя из текущих темпов, они превысят $7 триллионов. Эта цифра, конечно же, снизится, если контролируемой республиканцами Палате представителей удастся согласовать сокращение некоторых расходов при повышении потолка госдолга.

Таким образом, в краткосрочной перспективе сохраняется большой запас ликвидности для поддержки экономики, хотя многие экономисты с аналитиками и прогнозируют резкое замедление экономики и рецессию позднее в этом году, что действительно не исключено.

Худшее позади?

Как инвесторы мы должны спросить себя, осталось ли худшее позади, исходя из происходящего на рынках? Начиная с октября рынок акций достаточно неплохо растет, при этом в 2023 году лидирует . Это ралли немаловажно, поскольку рынок опережает экономику на 6–9 месяцев.

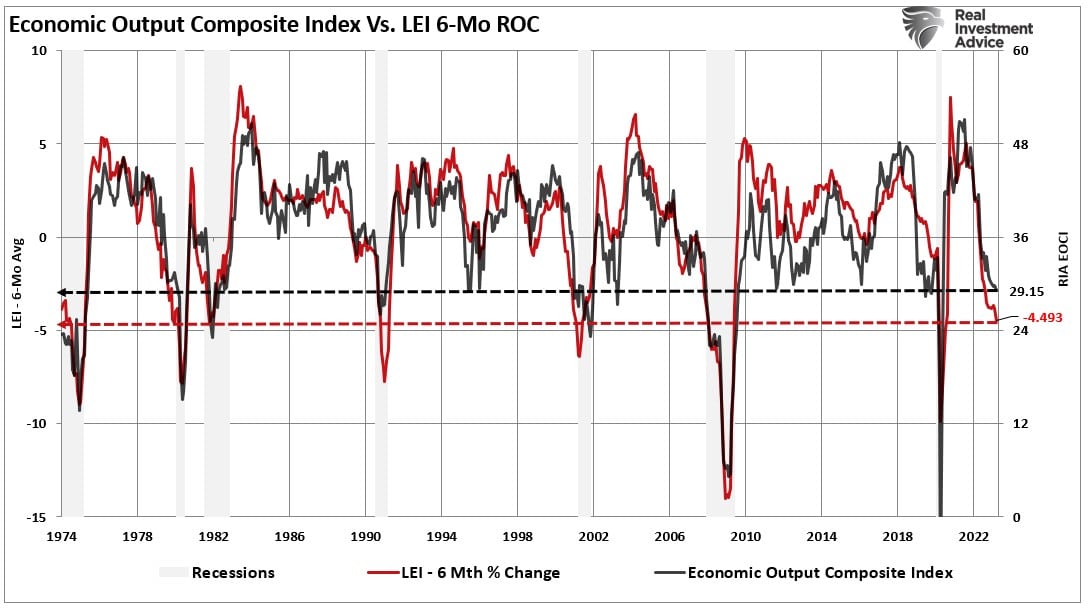

Однако именно с этой дихотомией сейчас приходится иметь дело инвесторам. Мы не раз писали о различных рецессионных индикаторах, включая перевернутую кривую доходности, 6-месячный индикатор скорости изменения опережающего экономического индекса и наш составной экономический индекс. Эти показатели со временем зарекомендовали себя как безупречные сигналы для прогнозирования рецессий. Ниже приводятся индикатор скорости изменения опережающего экономического индекса и составной экономический индекс. Как можно видеть, текущие значения этих индексов соответствуют рецессиям с 1974 года.

EOCI и LEI Index Composite

EOCI и LEI Index Composite

Поскольку экономические данные в основном запаздывают, мы не сразу узнаем, совпали ли текущие значения с рецессионным замедлением экономики. Тем не менее, как показывают две горизонтальные линии, если не считать рецессии 2020 и 2008 годов, текущие значения находятся недалеко от уровней, в прошлом означавших рецессионные минимумы.

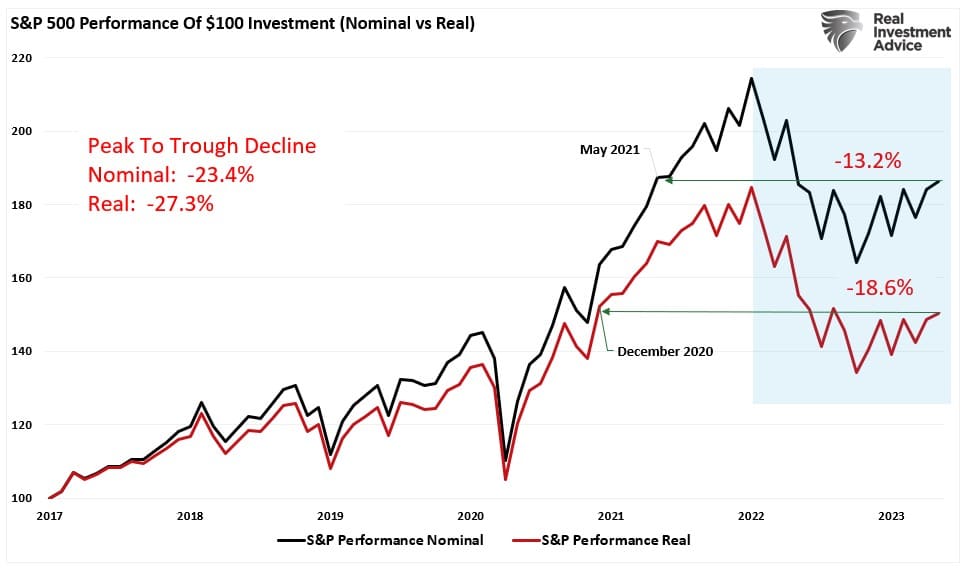

Если это соответствует действительности, не исключено, что недавнее ралли акций (а это — опережающий индикатор) вместе с сохраняющейся монетарной поддержкой указывает на возможное улучшение экономических данных. В таком случае коррекционное падение рынка с поправкой на инфляцию все-таки достигло исторических норм для рецессионных периодов.

Динамика S&P 500 за период с 2017 года и по настоящее время

Динамика S&P 500 за период с 2017 года и по настоящее время

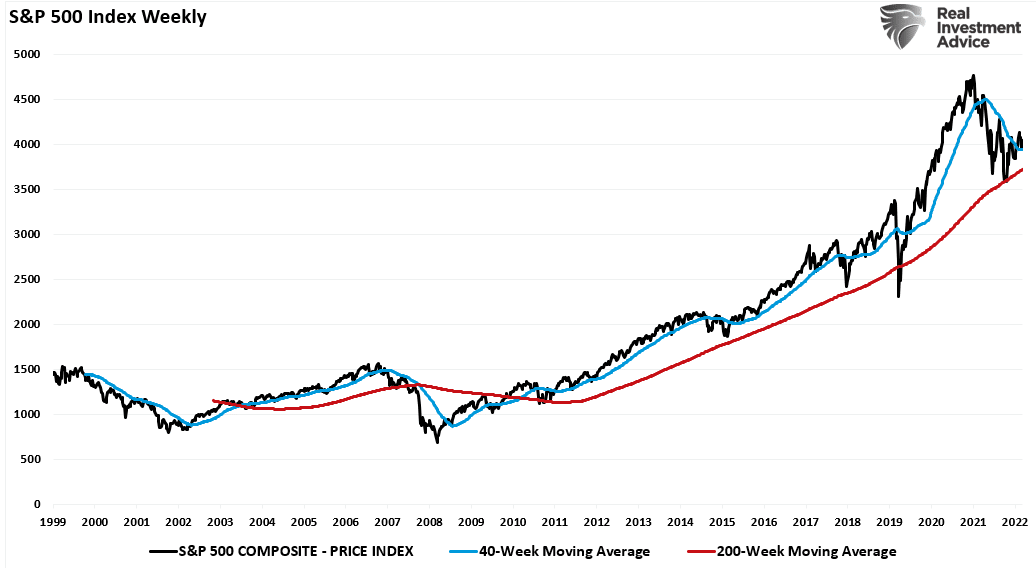

Более того, коррекционный процесс, возможно, завершился, поскольку ключевая поддержка на 200-недельной скользящей средней устояла. Эта поддержка удерживается еще с минимумов 2009 года. Опять же, при условии улучшения данных опросов это станет подтверждением того, что рынок служит опережающим индикатором для прогресса в экономике.

S&P 500 – недельный таймфрейм

S&P 500 – недельный таймфрейм

В заключение

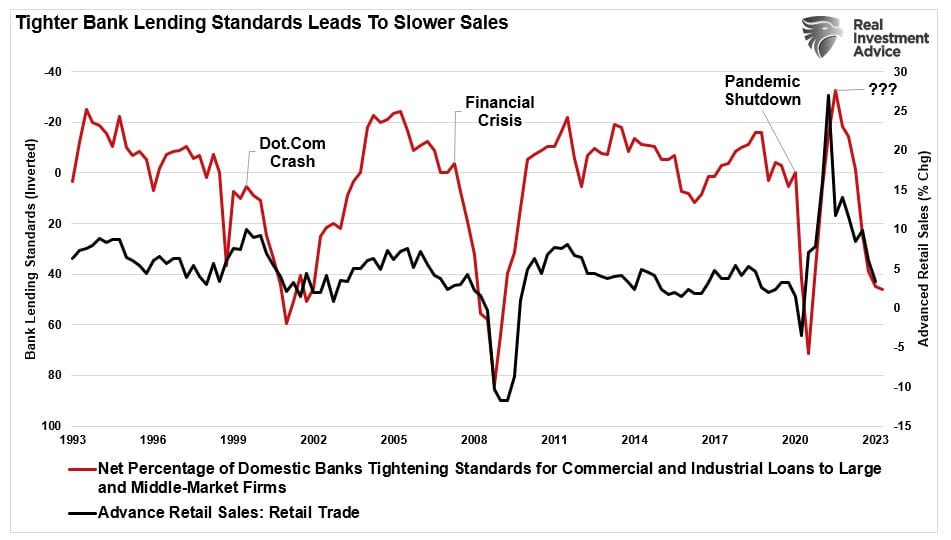

Можно привести множество аргументов против текущего рыночного ралли, учитывая запаздывающий эффект самого агрессивного с 1970-х годов повышения процентных ставок ФРС. Более того, повышение ставок и сильное ужесточение банковских стандартов кредитования в конечном счете приведут к сокращению потребительских расходов. Именно об этом говорилось в статье NFIB Sends Recession Alert. Приведем цитату:

«Однако ужесточение банковских стандартов кредитования всегда было мощным сигналом об “угрозе рецессии”, поскольку оно коррелирует с изменениями в розничных продажах. (Розничные продажи составляют приблизительно 40% от PCE, который составляет 70% от ВВП)».

Банковские стандарты кредитования и розничные продажи

Банковские стандарты кредитования и розничные продажи

Я вовсе не хочу сказать, что рынки и экономика не будут испытывать затруднений в ближайшие месяцы. Однако мы можем избежать глубокого экономического спада благодаря сохраняющейся в системе значительной монетарной поддержке.

Инвестировать из-за этих противоречивых факторов будет сложнее до тех пор, пока не исчезнут монетарные излишки.

Об одном можно сказать с уверенностью: волатильность последнего года, вероятно, будет сохраняться. Инвесторам следует в дальнейшем ждать более низкой доходности. Это, конечно же, будет связано с сильным уменьшением монетарной поддержки и более низкими темпами экономического роста, связанными с увеличившимися уровнями долга.

Правда это уже тема для отдельной статьи.

[ad_2]

Source link