Инфляция в августе: рост цен замедлился, но риски выросли

Опубликовано 11.09.2023 в 18:35

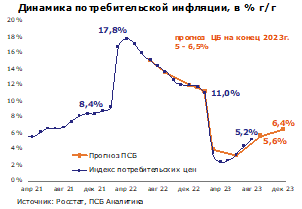

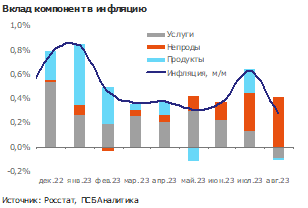

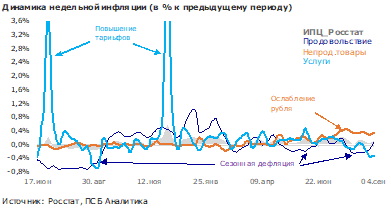

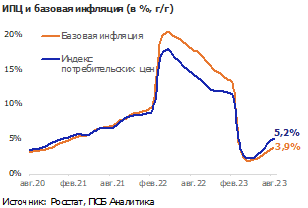

В августе рост цен замедлился (0,28 м/м, против 0,63% м/м). Продолжение быстрого роста цен на непродовольственные товары (1,14% м/м, после 0,91% м/м в июле) из-за ослабления рубля, было компенсировано преобладанием фактора сезонной ценовой коррекции в сегментах продуктов питания и услуг. Годовой уровень инфляции продолжил рост (до 5,2% г/г с 4,3% г/г в июле), оставшись в рамках наших прогнозных ориентиров и сохраняя высокую вероятность фиксации инфляции на конец 2023 года вблизи верхней границы базового прогноза ЦБ (5-6,5% г/г).

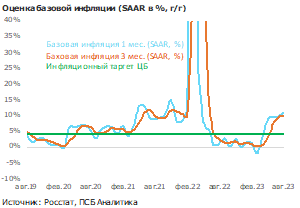

Индекс базовой инфляции, характеризующий динамику устойчивой компоненты инфляции, заметно ускорил рост (+0,75 м/м за месяц, после около +0,5% м/м за май-июль), сигнализируя о росте проинфляционных рисков.

Наш прогноз инфляции на конец года без изменений (6,4% г/г). Риски формирования более высокой траектории инфляции не снижаются. Однако, с учетом сильного внепланового повышения ставки в августе (с 8,5% до 12%) и достигнутой курсовой стабилизации, считаем, что на заседании 15 сентября ЦБ может взять паузу в ужесточении политики. Тем не менее, не исключаем, что регулятор оценивает инфляционную ситуацию как более негативную и прибегнет к дополнительному повышению ставки.

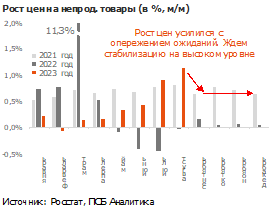

В августе драйвером инфляции оставался рост цен на непродовольственные товары, которые продолжали расти на фоне реализованного ослабления рубля. Рост цен в сегменте усилился, охватив широкий набор товарных групп (одежда, лекарства, стройматериалы, электроника, автомобили). В лидерах роста цен были зафиксированы нефтепродукты (бензин и дизель), которые могут нести сильные вторичные инфляционные эффекты.

Тем не менее, мы полагаем, что прохождения пиков по курсу рубля уже реализовано (схожий прогноз озвучил М.Орешкин) и в дальнейшем рост цен на непродовольственные товары замедлится. Наши прогнозные таргеты по курсу остаются неизменными — 92,5 на конец 3 кв. и 95,5 руб. на конец 2023 года. Более того, мы прогнозируем сохранение курса в текущем диапазоне 90-100 руб за доллар почти до конца 2024 года. Курсовой стабилизации будет способствовать: закрепление высоких цен на нефть и постепенный рост экспортной выручки, прекращение роста импорта на фоне ужесточения денежно-кредитных условий, а также поступательной бюджетной консолидации. Кроме того, в перспективе 2-х месяцев не исключаем умеренного укрепления рубля, на фоне необходимости уплаты крупным бизнесом разового чрезвычайного налога.

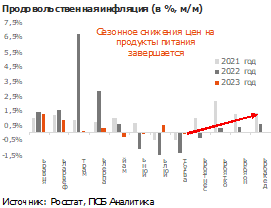

В сегменте продуктов питания в августе преобладал фактор сезонного снижения цен. Таким образом, ослабление рубля хоть и способствовало усилению инфляции во многих товарных группах (мясо, фрукты, масло и т.д.), было в целом нивелировано.

Тем не менее, по недельной статистике есть сигналы, что сезонное снижение цен на продукты питания в этом году может быть менее выраженным и завершится уже в сентябре. Так что уже с сентября ожидаем усиления инфляции в сегменте.

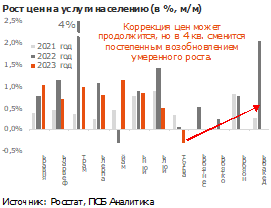

Цены на услуги населению в августе снизились, также ввиду сезонной коррекции на фоне завершения отпускного сезона (дешевели транспортные и туристические услуги). В краткосрочной перспективе не исключаем продолжение тренда, но в 4 квартале ждем постепенного усиления роста цен.

Несмотря на относительно неплохие итоги августа по отдельным сегментам инфляции, базовая инфляция, характеризующая устойчивый компонент индекса потребительских цен,ускорилась. Это значит, что риски усиления инфляции и/или ее длительного удержания на повышенном уровне продолжают расти.

Вывод

Инфляция пока остается вблизи нашего прогнозного тренда. В то же время, риски ее усиления выросли. Это гарантирует сохранение жесткой денежно-кредитной политики. Однако для дальнейших действий регулятору целесообразно оценить последствия внепланового и существенного повышения ставки в августе (с 8,5% до 12%). Для этого необходимо время, в т.ч. с учетом лаговости действия трансмиссионных механизмов, а также ввиду параллельной реализации макропруденциальных и иных мер политики, направленных на снижение финансовой и экономических рисков.

Оснований корректировать прогноз инфляции на данный момент нет (ждем 6,4% г/г на конец 2023 года). По-прежнему оцениваем ситуация как высоко неопределённую.

Прогнозируем продолжительное удержание ставки на двузначном уровне (большую часть 2024 года).

Вероятность сценария дальнейшего повышения ставки, по нашим оценкам, выросла и является высоко значимой (35-40%).