Инфляционный сёрфинг, инструкция по применению

Опубликовано 04.09.2023 в 12:20

[ad_1]

Специально для investing.com.

В этой небольшой статье я постараюсь изложить ряд своих предположений и наблюдений, которые собрал за последние пару недель. Все они связаны с состоянием американского фондового рынка и экономики США в целом. Информация отражена в картинках и макростатистике, так что вам не придётся читать много скучных и дотошных букв. Только интересные картинки и пояснения к ним.

Общий информационный шлейф

Начнём мы с текущего положения американского фондового рынка.

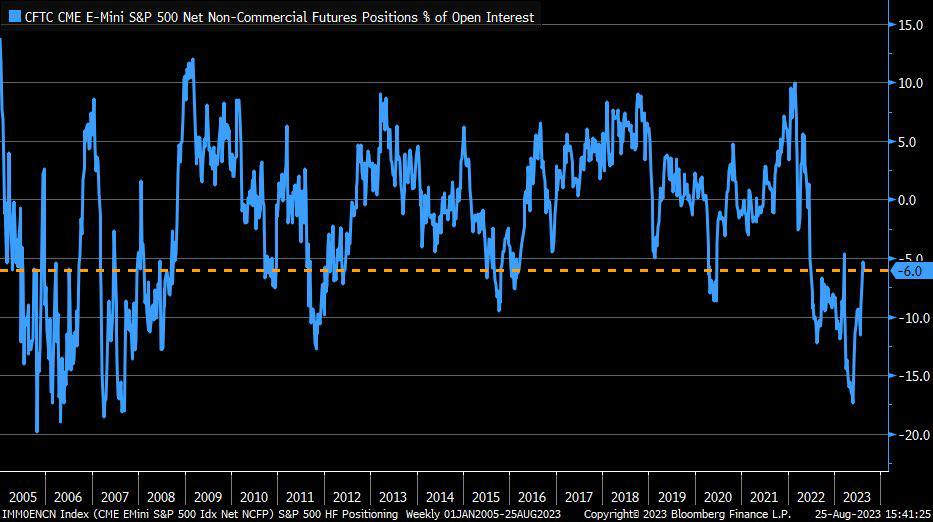

Подавляющее число хэдж-фондов и профессиональных управляющих занимает позицию в шорт по индексу широкого рынка. Складывается такое впечатление, что они что-то знают, ну или предполагают.

На фоне этой статистики мне вспоминается Майкл Бьюри — согласно последним отчётам по его фонду, он снова стоит в шортах через пут-опционы. Общий вес его позиции, в случае реализации опционов, составит $1,6 млпд. Этот парень успешно предсказал обвал 2008 года, может и сейчас чего наковырял интересного?

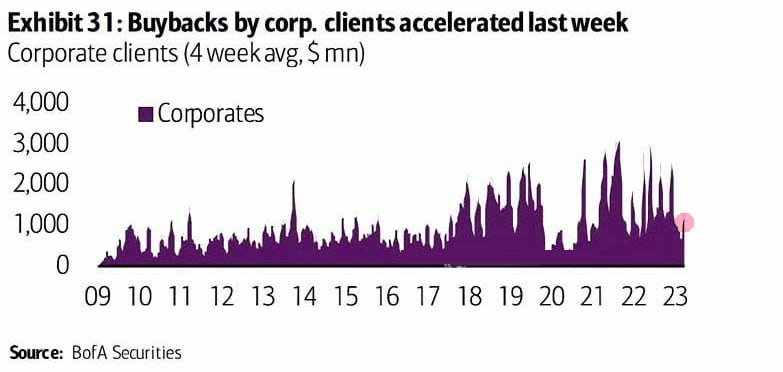

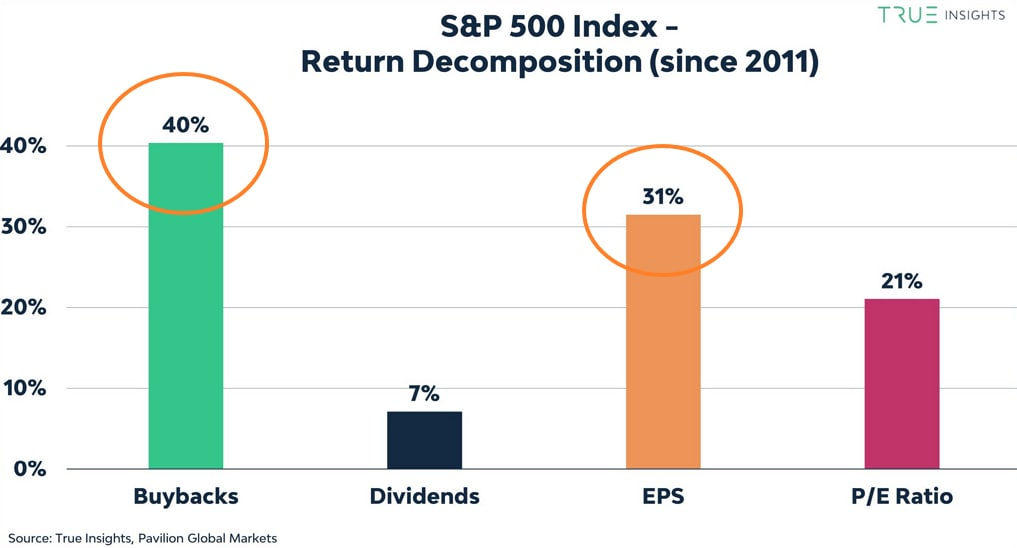

Объём обратного выкупа на американском фондовом рынке очень сильно снижается.

Согласно статистике за последние 13 лет, именно обратный выкуп акций является серьёзным поводом для роста цен на рынке. Но в текущий момент времени мы наблюдаем снижение этого потенциала.

Цены на бензин

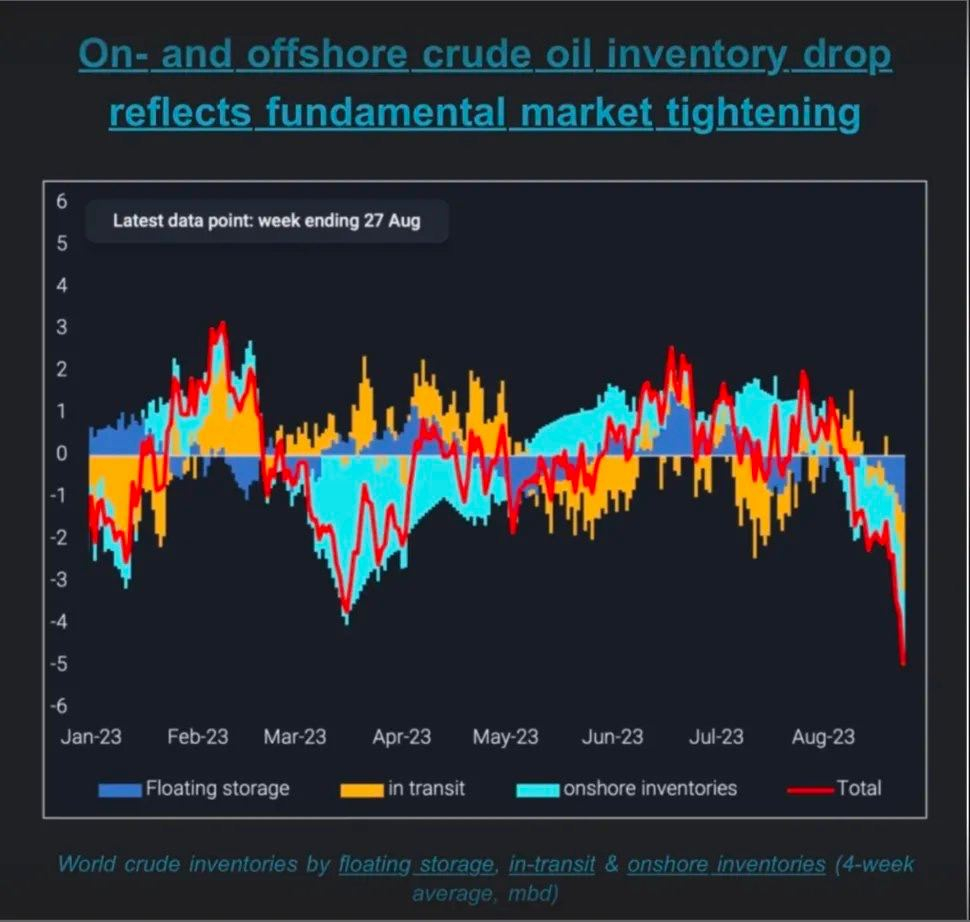

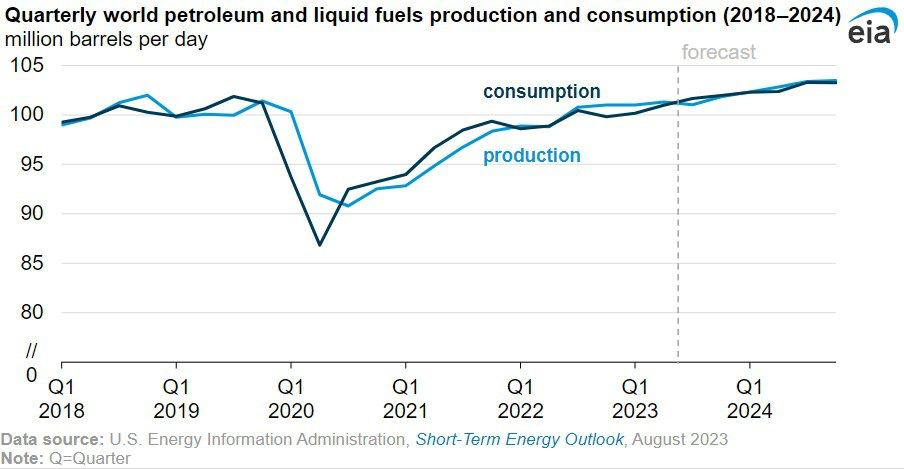

Очередным подтверждением грядущего роста цен на и, как следствие, роста инфляции, становится статистика по чёрного золота — наблюдается их резкое сокращение. Добавим сюда сокращение уровня предложения странами ОПЕК, продление которого они исправно анонсируют из месяца в месяц, и получаем гремучую смесь.

Согласно исследованиям министерства энергетики США, спрос на нефть будет стабильно высоким и продолжит расти в 2024 году. А, как мы знаем, высокий спрос при заниженном предложении и общем дефиците ресурса вызывает неминуемый рост цен.

Немного рисования

Техническая картина индекса широкого рынка всё так же выглядит довольно натянуто. Цена в который раз старается превзойти достигнутый в 2022 году пик, но в текущих реалиях это вглядит просто невозможным.

Доходность также показывает высокую вероятность к снижению, что может означать исход участников рынка из рисковых инструментов в рынок долговой.

Конечно же, это лишь технический анализ графика доходности, и моё небольшое предположение, не более. Анализировать долговой рынок таким образом всё-таки не стоит)

Резюме

В общем и целом, все обозначенные выше факторы и доводы могут привести американский фондовый рынок к той самой коррекции, которая никак не может произойти уже долгий период времени, несмотря ни на что. Денежно-кредитная политика упёрлась в некий потолок, и дальнейшее её ужесточение будет иметь уже более болезненные итоги как для всей экономики в целом, так и для фондового рынка в частности. А грядущее повышение цен на нефть с высокой вероятностью отразится в продуктовой корзине рядового американца в виде повышенного роста цен.

На мой взгляд, инфляции, её второй волне, быть. Остаётся ответить на вопрос — когда?

Уже в который раз поделюсь с вами, что именно долговой рынок Америки сегодня выглядит очень привлекательно для сохранения своих средств на этом тонком рынке. Цены на ETF очень низкие, а доходность находится очень высоко. У вас ещё есть шанс диверсифицировать свои вложения через или .

Как бы оно ни было на самом деле, никогда не забывайте про свой риск- и мани-менеджмент. Только он способен спасти ваш депозит в любой рыночной буре. Да и холодное, трезвое мышление, вам никогда не помешает. Желаю всем высоких прибылей!

Больше интересной информации по рынку вы можете увидеть в моём телеграм-канале, проходите по ссылке в моём профиле. Там я регулярно даю сделки, свежую аналитику, новости и освещаю текущие события.

[ad_2]

Source link