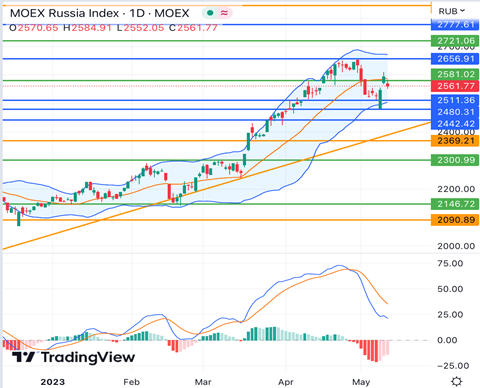

Индексы Мосбиржи и РТС на неделе показали сдержанный рост

Опубликовано 12.05.2023 в 16:22

Российский фондовый рынок к середине сессии пятницы находился в минусе ввиду продолжения продаж по крупнейшим эмитентам. Индекс Мосбиржи к 14:10 мск снизился на 1,4%, до 2558,73 пункта. Долларовый упал на 2,16%, до 1041,52 пункта, ощущая дополнительное давление со стороны разворота рубля.

По итогам укороченной недели и РТС прибавляют около 1%, при этом долларовый индикатор поднимался к очередному максимуму с декабря 2022 года и достиг 1091 пункта благодаря сильному рублю. Рублевый индекс Мосбиржи, в то же время, получил поддержку от уверенного восстановления акций Сбербанка (MCX:), которые почти закрыли дивидендный гэп после отсечки на этой неделе, но затем отступили от локальных пиков вместе со всем рынком ввиду усиления геополитических опасений. Повышенная волатильность по ходу недели наблюдалась в акциях Полиметалла (MCX:), который представил операционные результаты за 1-й квартал текущего года, подтвердил планы скорой редомициляции и дал надежду на выплату дивидендов в ближайшие месяцы. Совет директоров Полюса (MCX:) при этом уже рекомендовал дивиденды за прошлый год в размере 436,79 руб. на акцию с доходностью около 4%, чего, однако, оказалось недостаточно, чтобы удержать акции от снижения.

Рубль на Мосбирже к середине сессии пятницы вернулся к снижению и терял порядка 0,5-1% к доллару, и юаню, располагаясь у 77,70 руб., 84,60 руб. и 11,14 руб. соответственно. Валютные пары отступили от минимумов дня и пока не проявляют решительности в преодолении краткосрочных поддержек 75 руб., 82 руб. и 10,80 руб.

На прошедшей неделе в целом рубль достиг новых максимумов против доллара, евро и юаня с марта текущего года, у которых на рынок вернулись продавцы. В итоге за четыре торговых дня потерял менее 0,5%, евро – около 1,8%, а – около 0,7%. Не исключено, что недавняя волатильность на валютном рынке была вызвана подготовкой крупных экспортеров к дивидендному периоду. Традиционно такой период сопровождается сначала укреплением рубля в рамках продажи валюты к рублевым выплатам, а затем его ослаблением в рамках вывода части средств зарубежными акционерами.

Эмитенты

В лидерах роста к середине сессии находились привилегированные акции Башнефти (MCX:) (+4,01%), расписки РусАгро (+1,14%), котировки ГМК «Норильский никель» (+0,79%), бумаги Русснефти (+0,66%), акции Сегежи (+0,64%), котировки VK (+0,58%), бумаги МТС (MCX:) (+0,55%) и акции ИнтерРАО (MCX:) (+0,50%).

Привилегированные акции Башнефти продолжали обновление максимумов с марта 2021 года в ожидании рекомендации совета директоров по дивидендам в понедельник, 15 мая.

Совет директоров Русснефти должен дать рекомендацию по дивидендам за прошлый год 23 мая.

VK и МТС на следующей неделе намерены представить финансовые результаты за 1-й квартал 2023 года по МСФО, в то время как от Сегежи и ИнтерРАО в следующую пятницу ждут новостей по дивидендам.

В наибольшем минусе к середине сессии пребывали акции Селигдара (-2,57%), расписки Эталона (-2,27%), котировки ЛСР (MCX:) (-2,26%), бумаги Распадской (MCX:) (-2,24%), расписки HeadHunter (-1,85%).

С четверга на рынке ждут новостей с совета директоров Селигдара по дивидендам за 2022 год, которых пока не поступило.

Акционеры HeadHunter накануне одобрили обратный выкуп бумаг, но котировки эмитента в пятницу корректировались после сильного повышения.

Внешний фон: умеренно позитивный

Биржи Европы: умеренно позитивный настрой. Индекс к середине сессии прибавлял около 0,5%, пытаясь вернуться к краткосрочному росту вслед за некоторым улучшением настроений в США. Представленные утром данные дали тревожный сигнал в отношении состояния экономики Великобритании во 2-м квартале текущего года, показав сокращение ВВП страны на 0,3% м/м в марте. На следующей неделе инвесторы смогут оценить, в частности, отчет по рынку труда Соединенного Королевства за март.

Нефтяной рынок: умеренно позитивный настрой. Ближайшие фьючерсы на и к середине сессии вышли в небольшой плюс и прибавляли около 0,5% отступая от локальных минимумов по мере улучшения настроений на западных фондовых площадках. Некоторого оптимизма рынку добавляют ожидания восполнения стратегических нефтяных резервов США в ближайшие месяцы.

Биржи США: умеренно позитивный настрой. к середине сессии в РФ прибавлял около 0,3%. В пятницу инвесторы будут ждать окончательных данных по индексу потребительского доверия Университета Мичиган за май, а также следить за динамикой акций региональных банков после новых волнений вокруг PacWest Bancorp.

События дня:

· окончательный индекс потребительского доверия Университета Мичиган в мае (17.00 мск)

· индекс потребительских цен России в апреле (19.00 мск)

Рынок внутри дня

Общий настрой: Зарубежные фондовые площадки в пятницу пребывали в умеренно оптимистичных настроениях, которые на данный момент можно объяснить главным образом желанием рынков передохнуть от коррекционных продаж. Индексы Мосбиржи и РТС оставались под давлением усилившейся накануне вечером геополитической напряженности, которая прервала коррекционное восстановление многих бумаг и в случае отсутствия новых позитивных драйверов рискует вызвать новые продажи на следующей неделе.