Индекс МосБиржи не удержал достигнутый полугодовой максимум

Опубликовано 22.03.2023 в 09:27

Российские акции выросли по итогам торгов во вторник, 21 марта. Индекс МосБиржи открылся на позитивной ноте (выше уровней закрытия в понедельник), в ходе торговой сессии поднимался до 2431,2 п. — новый 6-месячный максимум. Однако к вечеру рублевый индекс растерял большую часть внутридневных достижений, несмотря на позитивную динамику на фондовых площадках в США и Европе, а также восходящую коррекцию в ценах на нефть (Brent).

На 19:00 мск:

· Индекс МосБиржи — 2 398,15 п. (+0,04%), с нач. года +11,3%

· Индекс — 983,95 п. (+0,42%), с нач. года +1,4%

Ключевой драйвер роста российского фондового рынка — ожидания объявления дивидендов рядом российских компаний (накануне Сбербанк и «Новатэк» задали тон таким надеждам), а также ожидания объявления ключевых решений в контексте расширения сотрудничества России и Китая на фоне визита лидера КНР в Москву. Сегодня было объявлено перспективное взаимодействие между странами по освоению потенциала Северного морского пути, по которому в 2022 г. объем перевозки грузов составил около 34 млн тонн. Планируется к 2024 г. нарастить грузооборот Северного морского пути до 80 млн тонн.

Акции «Новатэка» (MCX:) лидировали в нефтегазовом секторе на фоне заявления российского президента о том, что поставки СПГ в Китай будут увеличиваться. Российские производители удобрений также могут стать бенефициарами расширения сотрудничества в сфере АПК.

Также было отмечено, что у России есть возможности для увеличения объема экспорта в КНР продовольственной, сельскохозяйственной продукции. В общей сложности речь идет о перспективном расширении двустороннего взаимодействия в восьми сферах, включая энергетику, транспорт и финансы.

Тем не менее технически рублевый индекс выглядит перегретым в краткосрочной перспективе. Кажется, некоторые инвесторы решили, что при Индексе МосБиржи выше 2400 п. весь позитив уже в цене, поэтому можно было отметить желание частично зафиксировать прибыль по тем бумагам, которые в последние недели показывали очень достойную динамику.

Наиболее слабо смотрелись акции золотодобытчиков, которые сегодня оказались под давлением на фоне укрепления рубля и снижения цен на в преддверии решения ФРС по ставкам (в среду). Также терял в цене российский IT-сектор, который преимущественно состоит из депозитарных расписок российских компаний.

На наш взгляд, стоит в ближайшие сессии ожидать реализацию биржевой истины «покупай на слухах — продавай на фактах», что подразумевает возможную коррекцию по до 2310 п., что подразумевает снижение на 3,7% относительно текущих уровней.

Внешний фон был позитивным для российского рынка. Панъевропейский индекс вырос вторую сессию подряд. Акции финансовых компаний были в лидерах роста на фоне стабилизация ситуации в банковском секторе. Акции UBS, который на выходных купил Credit Suisse (SIX:), прибавляли около 10%, несмотря на понижение прогноза по рейтингу со стороны S&P Global Ratings и Moody’s Investors Service.

В США на Wall Street также царила позитивная динамика. Акции проблемного First Republic Bank прибавляли 35% на сообщениях о том, что JPMorgan Chase принимает деятельное участие в разработке плана помощи банку. Кроме того, помочь американским банкам обещает и глава Минфина США Джанет Йеллен. В частности, ходят разговоры о том, что министерство рассматривает возможность предоставления неограниченных гарантий по депозитам, если текущий кризис продолжится.

Цены на росли вторую сессию подряд, корректируясь из области сильной перепроданности. Поддержку нефтяным котировкам оказало возвращение аппетита к риску, а также заявление вице-премьера РФ Александра Новака, который сообщил, что Россия решила сохранить добычу нефти на пониженном уровне до конца июня (ранее речь шла только о снижении добычи на 0,5 млн б/д в марте, и, по словам чиновника, эта цель близка).

На 19:15 мск:

· Brent, $/бар. — 74,61 (+1,11%), с нач. года -13,2%

· WTI, $/бар. — 68,80 (+1,71%), с нач. года -14,3%

· Urals (инд. Средиземноморье), $/бар. — 47,89 (+1,55%), с нач. года -25,2%

· Золото, $/тр. унц. — 1 940,92 (-1,92%), с нач. года +6,4%

· Серебро, $/тр. унц. — 22,18 (-1,60%), с нач. года -7,4%

· Алюминий, $/т — 2 267,00 (-0,33%), с нач. года -4,7%

· Медь, $/т — 8 765,50 (+0,78%), с нач. года +4,7%

· Никель, $/т — 22 545,00 (-1,11%) с нач. года -25,0%

Дивидендная доходность индекса МосБиржи составляет 8,7 %. Индекс торгуется с коэффициентом 3,2 к прибыли за прошедший год (P/E).

На 19:15 мск:

· EUR/USD — 1,0767 (+0,43%), с начала года +0,6%

· GBP/USD — 1,2186 (-0,75%), с начала года +0,9%

· USD/JPY — 132,36 (+0,79%), с начала года +0,9%

· Индекс доллара — 103,214 (-0,06%), с начала года -0,3%

· USD/RUB (Мосбиржа) — 76,66 (-0,66%), с начала года +9,7%

· EUR/RUB (Мосбиржа) — 82,6025 (-0,13%), с начала года +11,2%

Ключевые новости дня

Второй день визита председателя КНР Си Цзиньпина в Москву завершился совместным заявлением о плане развития основных направлений сотрудничества до 2030 года. По словам президента РФ, речь идет о сотрудничестве прежде всего в финансовой, промышленно-технологической и транспортно-логистической отраслях. В общей сложности – в восьми сферах.

Россия планирует к 2030 году поставлять в КНР не менее 98 млрд куб. м газа и 100 млн тонн СПГ. Согласованы основные параметры соглашения о строительстве газопровода «Сила Сибири 2» (мощность 50 млрд куб. м).

Российский экспорт продукции АПК в Китай вырос в 2022 г. на 41% до $7 млрд. Около 40% всего физического объема российского экспорта мяса птицы в 2022 г. приходилось на КНР. Россия сохраняет потенциал наращивания экспорта мяса и зерна в Китай.

Чистая прибыль российских банков, по данным ЦБ РФ, в феврале выросла на 14% к январю до 293 млрд руб.

В фокусе

«Мечел» (MTLR) 23 марта планирует опубликовать операционные результаты по итогам 2022 г.

«Ленэнерго» (LSNG) перенесла дату публикации финансовых результатов с 24 марта на 28 марта (РСБУ 2022 г.) и на 14 апреля (МСФО 2022 г.).

Итоги российского рынка

Из 10 отраслевых индексов 6 выросли и 4 снизились по итогам дня.

Худшими по динамике стал индекс «Металлов и добычи» (-0,9%). Подросли только акции «Алроса» (ALRS) и «ВСМПО-Ависма» (VSMO). В лидерах снижения в секторе стали акции «Северстали» (CHMF), префы «Мечела» (MCX:) и акции золотодобытчиков.

Лидером роста стал индекс «Строительных компаний» (+0,9%). В секторе подешевели только акции «Самолета» (SMLT), остальные девелоперы прибавили в цене. Лидировали акции ГК «ПИК» (PIKK).

Индекс «Информационных технологий» (-0,4%). В секторе прибавили в цене только акции «Группы Позитив» (POSI). В аутсайдерах были расписки HeadHunter (MCX:) (HHRU) и Noventiq Holdings (SFTL), а также «Яндекса» (MCX:).

Индекс «Нефти и газа» (+0,08%). Здесь подросли только акции «Новатэка» (NVTK) и «Лукойла» (MCX:). В лидерах снижения акции «Газпрома» (MCX:).

Индекс «Финансов» 2 дня подряд демонстрировал рост более чем на 3%, но сегодня снизился на 0,3%. В аутсайдерах вчерашние лидеры роста – акции ВТБ (MCX:), расписки TCS Group (MCX:) (TCSG), акции «СПБ Биржи» (SPBE).

Индекс «Транспорта» (+0,7%). Более 3% прибавили расписки Globaltrans (LON:) (GLTR). Остальные представители сектора подешевели по итогам дня. Более 2% потеряли акции «Аэрофлота» (MCX:) и около 1,5% — акции «Совкомфлота» (FLOT).

Из ТОП-25 акций лидеров по объему торгов 8 подорожали и 17 подешевели на 18:50 мск. Лидировали по объему акции Сбербанка (MCX:), «Газпрома» (GAZP), ВТБ (VTBR). Наиболее существенный рост показали акции «Ашинского МЗ» (AMEZ, +37%), наиболее существенное снижение – акции ВТБ.

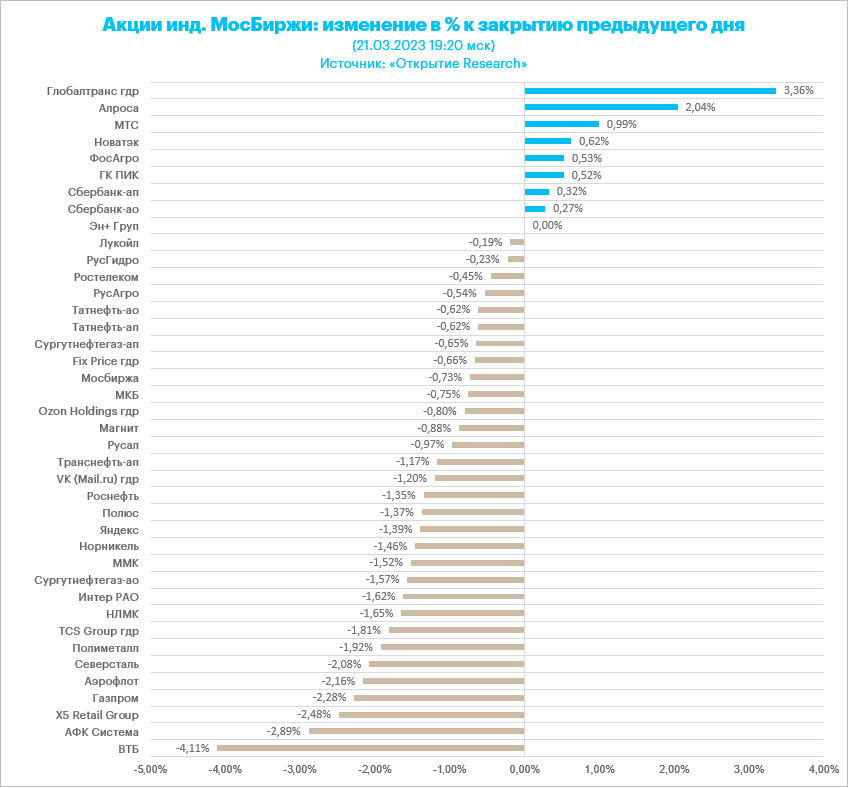

Из 40 акций индекса МосБиржи 8 подорожали и 32 подешевели по итогам дня.

81,0 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 78,6 % торгуются выше своей 200-дневной МА.