ФРС в безвыигрышной ситуации

Опубликовано 17.03.2023 в 19:15

• ФРС на следующей неделе проведет долгожданное мартовское заседание FOMC на фоне усиливающейся макроэкономической неопределенности.

• Американский центробанк, как ожидается, поднимет процентные ставки на 0,25 процентного пункта и просигнализирует о том, что пока приостановит их дальнейшее повышение.

• По моему мнению, Пауэлл и его коллеги совершат большую ошибку, сохранив верность «ястребиному» подходу.

Признаки серьезных проблем в финансовой системе побудили рынки снова пересмотреть свое мнение о том, что сделает с на следующей неделе Федеральная резервная система (ФРС).

Первоначальный план центробанка поднять ставки еще на 50 базисных пунктов (б.п.) на заседании 21–22 марта оказался под вопросом в последнюю неделю на фоне множащихся признаков проблем в глобальном банковском секторе.

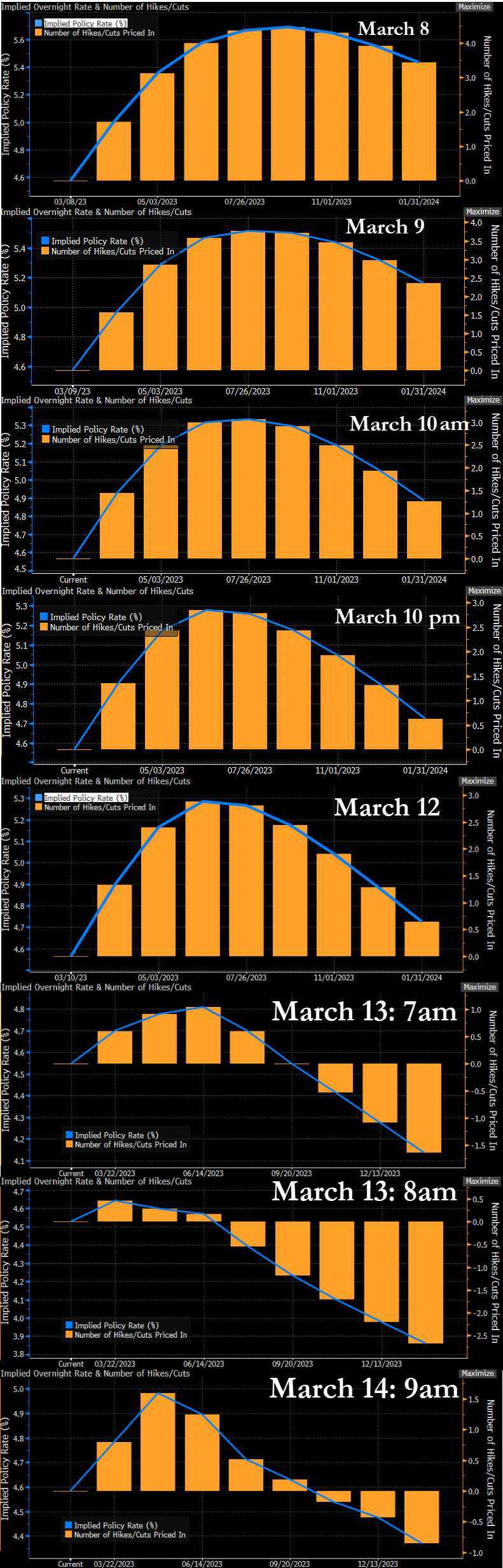

8 марта, вслед за «ястребиными» комментариями председателя ФРС Джерома Пауэлла в Конгрессе, вероятность повышения ставок на 50 б.п. оценивалась рынком почти в 80%. Однако за считанные дни эти ожидания испарились, и к утру понедельника 13 марта вероятность повышения ставок на 50 б.п. оценивалась менее чем в 2%.

Подразумеваемая ключевая ставка и число повышений/понижений

Подразумеваемая ключевая ставка и число повышений/понижений

Источник: Bloomberg

Мы по сути стали свидетелями исторического пересмотра рыночных ожиданий относительно ставок на фоне усугубления проблем в банковском секторе. Трейдеры даже стали допускать возможность того, что американский центробанк откажется от повышения ставок в этом месяце. К утру среды рынок оценивал вероятность сохранения ставок на прежнем уровне в 65%, правда к закрытию сессии четверга эта цифра опустилась примерно до 22%.

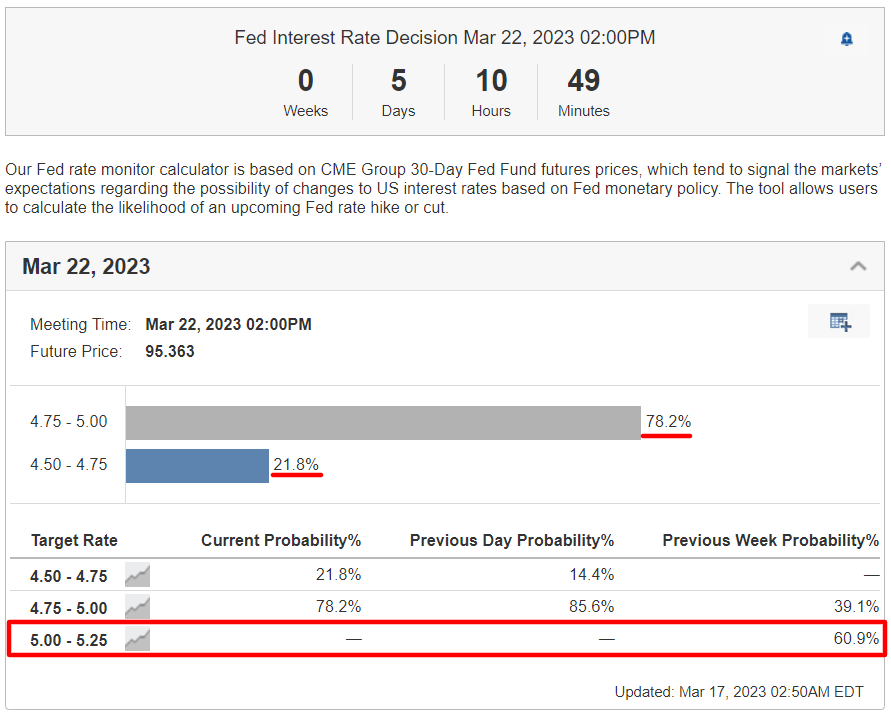

Согласно созданному Investing.com , сейчас рынок ждет повышения ставок на 0,25 процентного пункта и оценивает такую вероятность в 78%. В этом случае целевой диапазон для ставки по федеральным фондам ФРС составит 4,75–5,00%.

Инструмент мониторинга за ставкой по федеральным фондам ФРС

Инструмент мониторинга за ставкой по федеральным фондам ФРС

Источник: Investing.com

В любом случае рыночные настроения кардинально изменились.

В приближении мартовского заседания FOMC председатель ФРС Пауэлл готовил рынки к повышению ставок на 50 б.п., но за последнюю неделю от центробанка начали ждать более сдержанного подхода ввиду усиливающихся опасений относительно финансового сектора.

Часть инвесторов считает, что проблемы в финансовом секторе вызваны именно агрессивным повышением ставок ФРС. Как можно видеть на графике ниже, кампании ФРС по ужесточению денежно-кредитной политики нередко оказывают негативное влияние на глобальную финансовую систему.

Ставка по федеральным фондам ФРС

Ставка по федеральным фондам ФРС

Источник: BofA/Bloomberg

Когда американский центробанк повышает ставки, в финансовой системе возникают «поломки», которые часто заканчиваются кризисом. Возьмем, к примеру, латиноамериканский долговой кризис 80-х годов, крах хедж-фонда Long-Term Capital Management в 1998 году, кризис доткомов в 2000 году и кризис субстандартного ипотечного кредитования в США в 2007 году.

В этом случае под колоссальным давлением с прошлой недели оказались американские региональные банки после скоропостижного закрытия Silicon Valley Bank (NASDAQ:) и Signature Bank (NASDAQ:) (второе и третье по величине банкротства в истории США).

Позднее появились новости о том, что в финансовой помощи нуждается Credit Suisse (SIX:), после того, как крупный саудовский инвестор заявил, что больше не намерен предоставлять капитал этому проблемному швейцарскому кредитору из-за регуляторных проблем. Это вынудило вмешаться в ситуацию Швейцарский национальный банк, который в четверг утром объявил о пакете помощи на $54 миллиарда для улучшения ситуации с ликвидностью.

На этом проблемы в банковском секторе не закончились. В четверг во второй половине дня группа крупнейших американских финансовых компаний, включая JPMorgan Chase (NYSE:), Bank of America (NYSE:), Goldman Sachs (NYSE:), и Morgan Stanley (NYSE:), предоставила помощь First Republic Bank (NYSE:) в виде необеспеченных депозитов на $30 миллиардов.

Лично мое мнение таково: чтобы он ни предпринял, американский центробанк оказался в безвыигрышной ситуации — его будут проклинать в любом случае. ФРС балансирует на натянутом канате, рискуя совершить серьезную ошибку, какое бы она ни приняла решение.

Без изменений (21,8%)

Если ФРС уступит давлению и не повысит ставки на следующей неделе из-за проблем в финансовом секторе, это поставит под сомнение ее решимость взять под контроль высокую инфляцию. Урон для репутации центробанка будет беспрецедентным, особенно после того, как Пауэлл несколько раз заявлял о необходимости более длительного сохранения более высоких ставок для борьбы с инфляцией.

Повышение на 25 б.п. (78,2%)

Хотя повышение ставок на четверть процентного пункта на данном этапе кажется наиболее разумным решением, ФРС окажется в непростом положении, если смягчит свою «ястребиную» позицию, особенно с учетом того, что инфляция по-прежнему превышает целевой уровень центробанка 2%. Существует риск того, что ФРС смягчит свою позицию в тот самый момент, когда инфляционное давление снова начинает ускоряться.

Повышение на 50 б.п. (0%)

Повышение ставок на 50 б.п. тоже не сулит ФРС ничего хорошего. Подобное агрессивное изменение, вероятно, усилит страхи о «жесткой посадке», то есть затяжной и глубокой рецессии. Поэтому американский центробанк с большой долей вероятности столкнулся бы с критикой в случае такого сильного изменения ставок, принимая во внимание усиливающийся стресс в банковском секторе.

Мне лично кажется, что Пауэлл и его коллеги на предстоящем заседании поднимут ставки на 25 б.п. и просигнализируют о том, что пока приостановят дальнейшее повышение. Это фактически подведет черту под продолжавшимся год циклом ужесточения денежно-кредитной политики ФРС в свете тревожных обстоятельств в глобальной финансовой системе.

Помимо этого, руководители центробанка, по моему мнению, отметят, что они пристально следят за признаками нестабильности в финансовом секторе, а Пауэлл выразит готовность предоставить дополнительную ликвидность в случае необходимости.

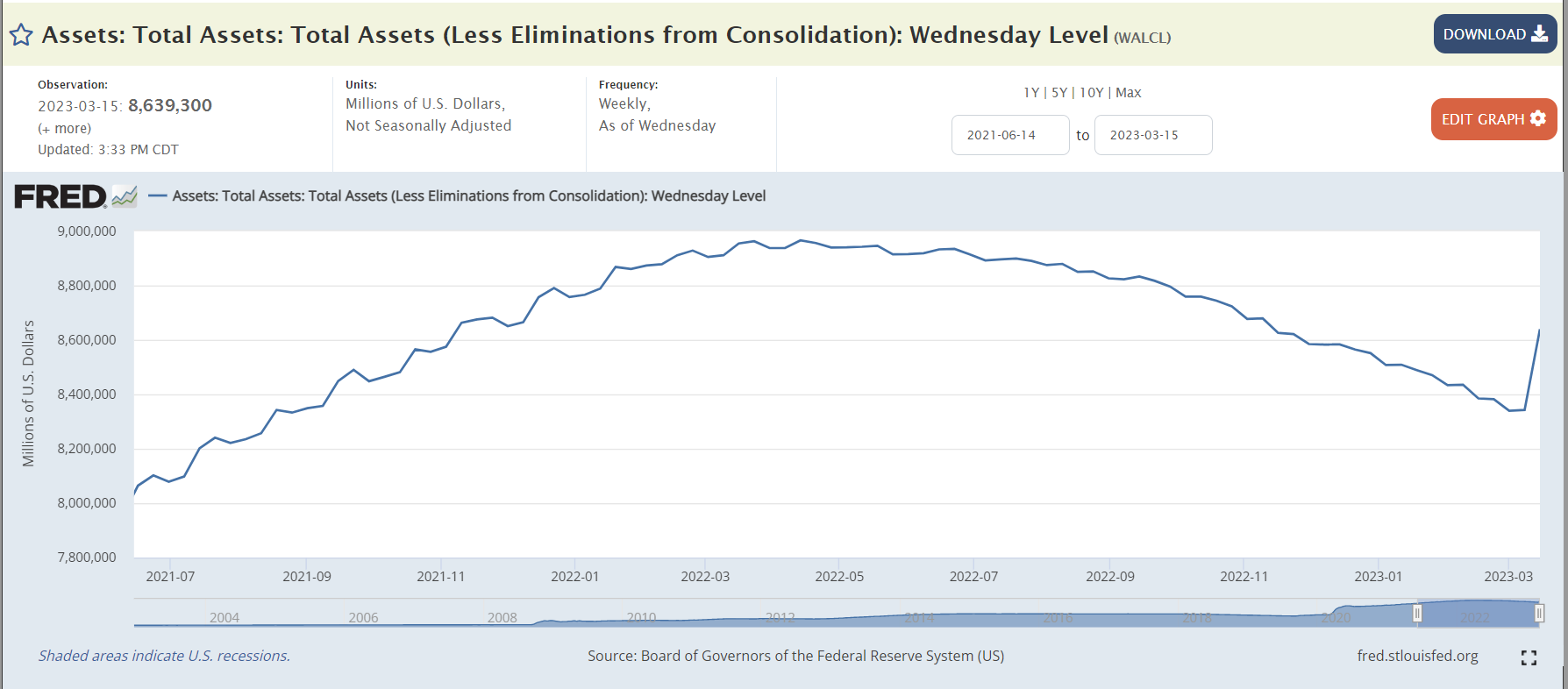

Объемы экстренных займов, предоставленных на этой неделе проблемным банкам, подскочили до рекордного максимума, и, как можно видеть ниже, баланс ФРС на этой неделе увеличился на $297 миллиардов, нивелировав четыре месяца количественного ужесточения.

Источник: ФРБ Сент-Луиса.

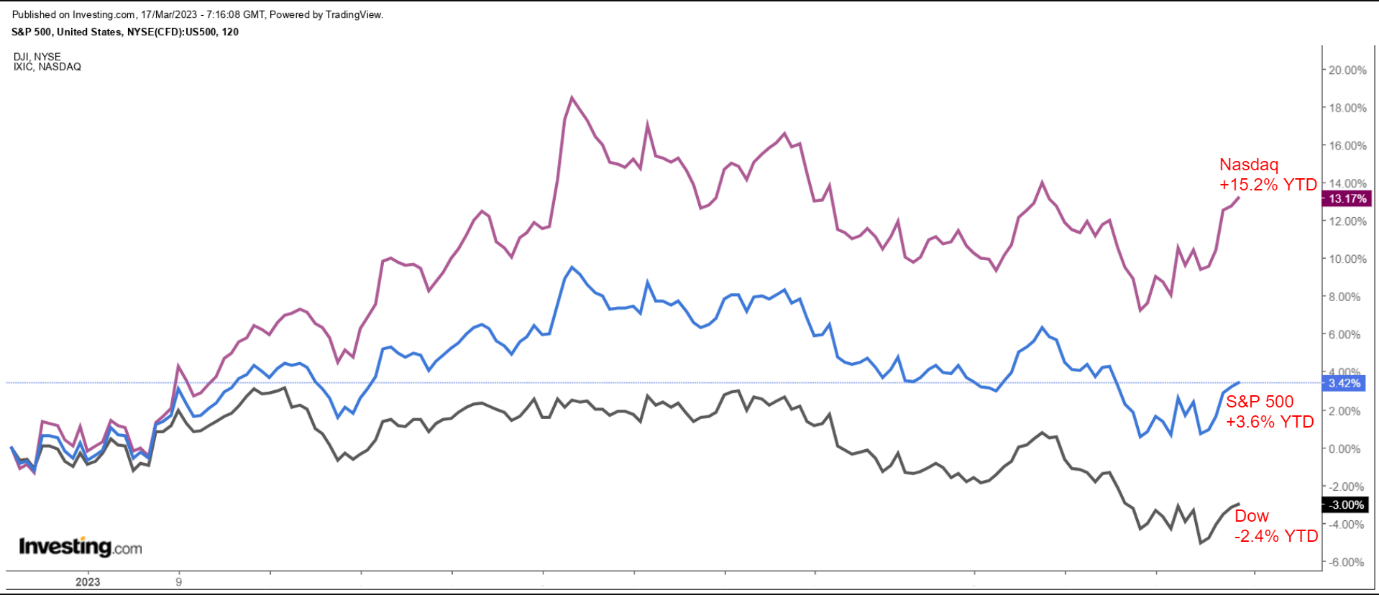

Уверенно начавшие год, основные американские фондовые индексы растеряли завоеванные позиции, и индекс «голубых фишек» теперь показывает снижение на 2,4% за истекший период 2023 года.

Между тем, индекс широкого рынка и технологически ориентированный индекс сократили свой прирост за 2023 год до +3,6% и +15,2% соответственно, откатившись с максимумов года, зафиксированных в начале февраля.

Динамика Nasdaq, S&P 500 и Dow Jones с начала 2023 года

Динамика Nasdaq, S&P 500 и Dow Jones с начала 2023 года

Долгосрочным инвесторам, как обычно, сейчас следует проявить терпение и внимательно ждать возможностей на фоне очередного вызванного ФРС всплеска волатильности на следующей неделе.

***

Дисклеймер: На момент написания статьи у меня были открыты длинные позиции по Dow Jones Industrial Average, S&P 500 и Nasdaq посредством SPDR® Dow Jones Industrial Average ETF Trust (AS:), SPDR® S&P 500 ETF (NYSE:) и Invesco QQQ Trust ETF (NASDAQ:). У меня также была открыта длинная позиция по фонду Technology Select Sector SPDR® Fund (NYSE:). Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний. Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.