Freeport-McMoran: стоит ли инвестировать в горнодобывающую компанию из США?

Опубликовано 20.12.2023 в 15:25

[ad_1]

Freeport-McMoran Copper & Gold Inc (NYSE:) – американская горнодобывающая компания, занимающаяся разработкой месторождений в Северной и Южной Америке, а также в Индонезии. Компания Freeport-McMoRan была зарегистрирована в 1987 г., ее штаб-квартира находится в Финиксе, штат Аризона.

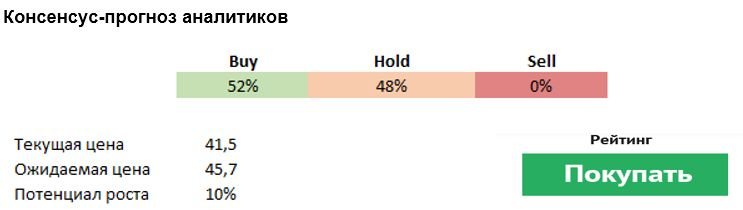

Консенсус-прогноз аналитиков

Консенсус-прогноз аналитиков

Компания занимается разведкой и добычей , , молибдена, и других металлов, а также и . В число активов компании входят месторождения Грасберг в Индонезии, Моренси, Багдад, Саффорд, Сиеррита и Майами в Аризоне, Тайрон и Чино в Нью-Мексико, Хендерсон и Климакс в Колорадо, а также Серро-Верде в Перу и Эль-Абра в Чили. Кроме того, компания владеет портфелем нефтегазовых месторождений, расположенных преимущественно на шельфе Калифорнии и в Мексиканском заливе.

Смягчение риторики председателя ФРС положительно отразилось на рынке акций. Ожидание снижения процентных ставок в США в первой половине года должно положительно отразиться на сырьевом рынке, который существенно пострадал во время высоких процентных ставок. Бенефициарами могут стать компании, которые занимаются добычей и производством меди, в том числе FCX. Компания имеет потенциал роста в рамках следующего года около 10%.

Изменение цены акции против странового индекса и индекса субиндустрии в процентах за год

Изменение цены акции против странового индекса и индекса субиндустрии в процентах за год

Мировой спрос на медь и драгоценные металлы значительно вырастет за период 2023-27 гг. благодаря тенденции «зеленого» энергоперехода. Компания демонстрирует хороший уровень рентабельности собственного капитала по сравнению с отдельными конкурентами (ROE=14%), текущая рентабельность по EBITDA составила 27%, а маржа по чистой прибыли равна 9,5%, что на 3% выше медианного значения по отрасли.

Компания рассчитывает существенно сократить чистые денежные затраты на единицу продукции в Китае, а также за счет завершения проекта нового плавильного цеха в Индонезии.

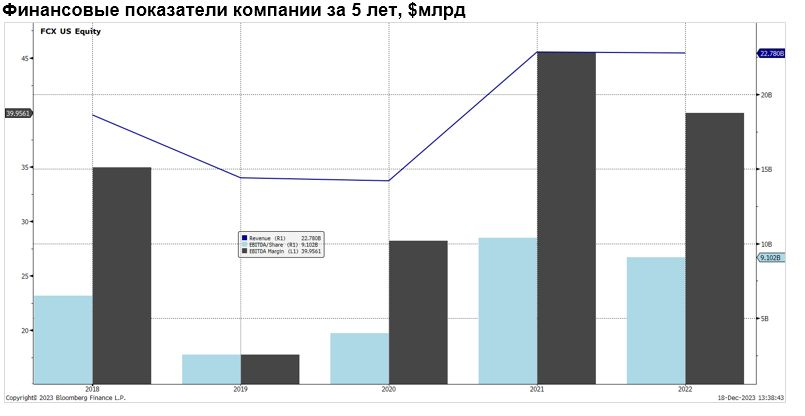

Финансовые показатели компании за 5 лет, $млрд

Финансовые показатели компании за 5 лет, $млрд

Компания выглядит переоцененной по мультипликатору P/FCF (133) в сравнении с конкурентами. Остальные мультипликаторы компании находятся на уровне среднеотраслевых. Долговая нагрузка компании невысокая.

Дивидендный потенциал компании увеличится в 2024 г. благодаря росту свободного денежного потока за счет ожиданий роста цен на медь и увеличения производства. Предполагается, что FCX увеличит дивидендную доходность с 0.76% (TTM) до 3.8% за следующий год.

Сравнение показателей компании и субиндустрии за последние 12 месяцев и средних значений за последние 3 года

Сравнение показателей компании и субиндустрии за последние 12 месяцев и средних значений за последние 3 года

Риски

В ближайшие полгода ожидается временное замедление спроса на медь из-за слабости экономики Китая, на рыночные цены давит непосредственный баланс между спросом и предложением, который перешел в профицитную зону.

Быстрого сокращения издержек производства не произошло из-за роста экспортных пошлин в Индонезии, увеличения стоимости энергии и инфляционного давления на стоимость рабочей силы, услуг и компонентов.

В случае реализации пессимистического сценария акции могут подешеветь на 3%.

Не является индивидуальной инвестиционной рекомендацией.

Евгений Шатов, управляющий партнёр «Борселл»

[ad_2]

Source link