Fix Price: прогноз финансовых результатов (2К22 МСФО)

Опубликовано 06.09.2023 в 18:08

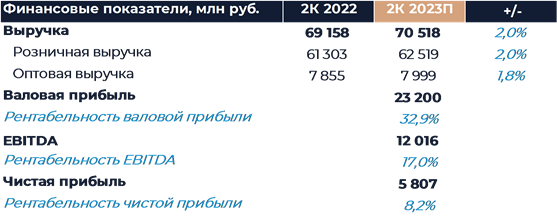

Ретейлер Fix Price (MCX:) представит свои операционные и финансовые результаты за 2-й квартал 2022 г. в четверг, 7 сентября. Мы полагаем, что тренды существенно не изменились в сравнении с началом года, а расти компании в отчетном периоде было еще сложнее на фоне более высокой базы. Сопоставимые продажи, как мы думаем, остались в отрицательной зоне, и весь небольшой рост выручки удалось обеспечить за счет увеличения торговой площади.

Рентабельность EBITDA во 2К, по нашему мнению, также существенно не отличалась от показателя января-марта и была на уровне 17% в силу увеличения затрат на персонал и отсутствия положительного эффекта операционного рычага. Мы ожидаем, что динамика операционных и финансовых показателей улучшится по итогам второй половины года благодаря нормализации базы сравнения. Наша текущая рекомендация для акций Fix Price – «Покупать».

Согласно нашим расчетам, выручка Fix Price по итогам 2-го квартала увеличилась на 2% г/г против роста на 5,2% г/г в январе-марте. Подобная динамика связана с более высокой базой сравнения, а также по-прежнему непростой макроэкономической обстановкой и слабым спросом на непродовольственный ассортимент. Мы полагаем, что сопоставимые продажи упали за период более чем на 7% в основном из-за динамики трафика.

Несмотря на то, что Fix Price относится к модели фиксированных цен, инфляция все же оказывает влияние на рост среднего чека. Мы полагаем, что рост сопоставимого среднего чека имел место во 2-м квартале, но был слабее, чем в начале года.

В 1-м квартале 2022 г. крайне положительные результаты наблюдались в основном по итогам марта, а во 2К все три месяца были примерно равно успешными. Некоторое замедление началось только с июля, и по этой причине мы ожидаем, что результаты ретейлера во второй половине текущего года улучшатся. В начале текущего года компания сообщала о слабом спросе на непродовольственный ассортимент, и мы думаем, эта тенденция сохранилась в апреле-июне.

В структуре продаж, на наш взгляд, остались относительно высокими доли продовольствия и дрогери. Компания не вводила новых ценовых категорий и продолжала развитие в рамках существующих за счет быстрой ротации ассортимента. Темпы открытий магазинов в отчетном периоде, вероятно, остались на уровне 1-го квартала, так что мы ожидаем увидеть темп роста торговой площади около 15% г/г.

По нашим оценкам, валовая маржа во 2-м квартале составила 32,9%, что примерно соответствует результату сопоставимого периода прошлого года и 1-го квартала 2023 г. С учетом замедления темпов роста выручки стоит ожидать, что эффект операционного рычага не оказал положительного влияния и это увеличило давление на рентабельность. Также компания активно наращивала расходы на персонал, что могло иметь дополнительное негативное влияние.

Мы полагаем, что рентабельность EBITDA Fix Price во 2-м квартале составила 17%, что почти на 3 п.п. ниже показателя годичной давности и соответствует уровню начала года. Благодаря нормализации налоговой нагрузки и меньшему объему финансовых расходов рентабельность чистой прибыли могла улучшиться, вопреки динамике рентабельности EBITDA.