Ещё один признак того, что S&P 500 перекуплен

Опубликовано 14.08.2023 в 17:18

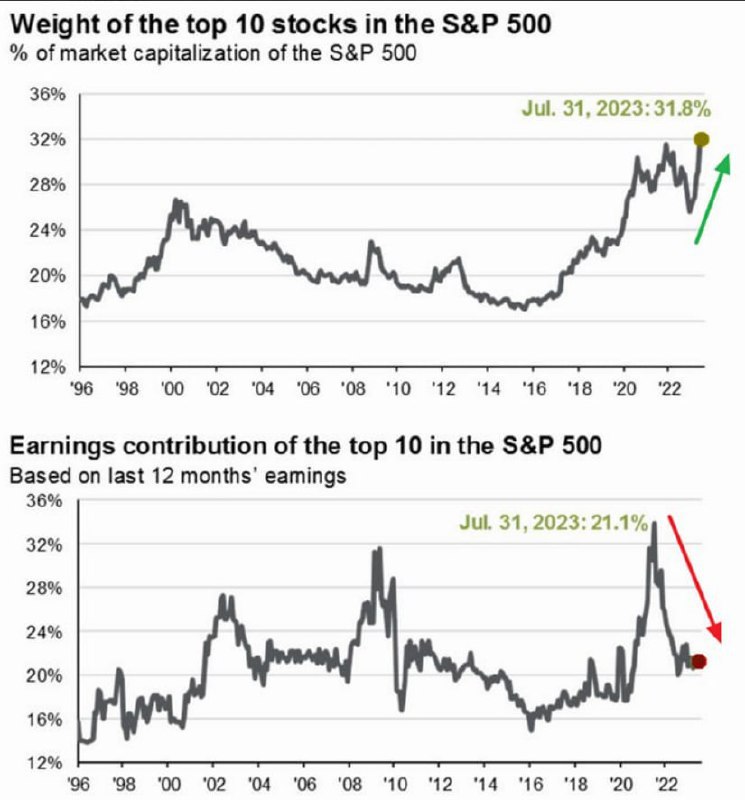

Мало для кого секрет, что вес топ-10 компаний из бигтеха в увеличился в 1 полугодии 2023 года. Если точнее, он вырос слишком резко и достиг своего исторического максимума в 31,8%.

Но все и так знают, что FAANG имеет значительный вес в индексе. Почему же это так важно?

Как минимум потому, что бигтех будто бы отрывается от реальности. Исторически как сам индекс S&P 500, так и отдельные его составные части коррелировали с прибылями компаний. Это базовый закон фондового рынка. На долгом горизонте капитализация всегда коррелирует с прибылью.

Но в 2023 происходит обратная ситуация. Посмотрите на график ниже. Вес топ-10 компаний по капитализации из S&P 500 составляет 31,8%, а их прибыль – всего ~21% от всех компаний из индекса. Исторически вес обычно почти всегда был ниже доли от прибыли. Теперь всё наоборот, и разрыв стал слишком большим.

О чём это нам говорит?

А) Бигтех остаётся перекупленным относительно своей средней нормы прибыли. Инвестиции в него пока что малопривлекательны. Интересно то, что прибыль вернулась в свою «норму» после аномалии 2020-2021, а капитализация – нет.

Б) S&P 500 снова дестабилизировался. Мы видели резкий перекос веса в сторону бигтеха в 2020-2021, потом пошёл быстрый откат в 2022. Что-то похожее должно произойти и в этот раз.

В) Компании средней и малой капитализации становятся привлекательнее, т.к. рынок на них банально не обращает внимания.

Почему так происходит? Вероятнее всего, инвесторы делают ставку на бигтех ввиду отсутствия альтернатив, по их мнению. Недавно Bloomberg писал, что физики предпочитают FAANG как «защитный» сектор на случай рецессии или другой нестабильности в экономике. Точно так же наши физики в РФ скупают акции Сбера (MCX:), Газпрома (MCX:), Роснефти (MCX:) или Норникеля (MCX:) в любой непонятной ситуации.

Основной момент, на который стоит обратить внимание – S&P 500 держится на соплях и вере в FAANG и ставке на то, что рецессии не будет. Без бигтеха прирост индекса с начала 2023 года практически нулевой. Сильно смущает, что в 2020-2021 стремительный рост веса был обусловлен реальным увеличением прибылей, а сейчас доходы падают. То есть перекос ничем, кроме слепой веры в стабильность компаний, не подкреплён. Это создаёт риски «пузырения».