Доллар сметает все на своем пути

Опубликовано 06.09.2023 в 11:56

У страха глаза велики. Рынок явно напуган перспективой возвращения инфляции, а масштабная эмиссия казначейских и корпоративных облигаций вкупе с реализацией QT подливают масла в огонь ралли доходности трежерис. Перед ним трудно устоять не только сломленному проблемами европейской экономики евро, но даже американским фондовым индексам. Котировки рухнули к минимальным отметкам с начала июня, и, похоже, это еще не предел.

Несмотря на то, что Кристофер Уоллер заявил, что ФРС может позволить себе быть осторожной и не должна делать что-то неизбежное в ближайшее время, инвесторы разглядели в его речи совсем другое. Авторитетный чиновник FOMC рад обнадеживающей статистике по инфляции, но не уверен, является ли ее замедление трендом. Федрезерв уже обжигался в прошлом, так что нужно убедиться в течение ближайших пару месяцев, продолжит ли двигаться по текущей траектории. Похоже, центробанк не исключает ускорения инфляции. И для этого есть основания.

Решение Саудовской Аравии и России пролонгировать свои обязательства по сокращению добычи и экспорта до конца 2023 взвинтили котировки к максимальным отметкам с ноября. Повышение стоимости нефти чревато новым витком роста , что вернет на рынок идею повышения ставки по федеральным фондам до 5,75% и укрепит доллар США. Попутный ветер для растущего 8-ю неделю подряд создает и сильная экономика.

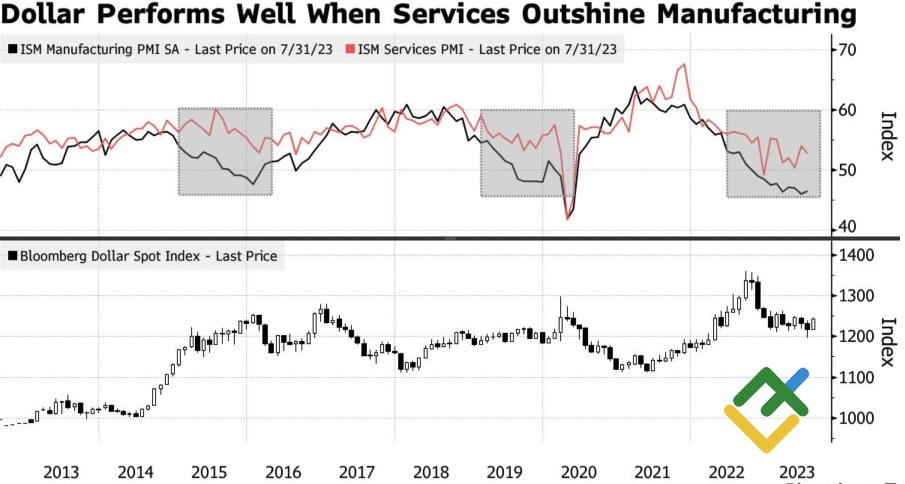

Позитив от деловой активности в секторе услуг прибавил оптимизма «медведям» по EUR/USD. За последние 10 лет непроизводственная сфера превосходила с маржой, по меньшей мере, в 2,5 п.п на протяжении 6 месяцев три раза. И каждый раз гринбэк укреплялся.

Динамика доллара США и дифференциала PMI

Доллар и дифференциал PMI

Доллар и дифференциал PMI

Опасения по поводу возвращения высокой инфляции и сила экономики США приводят к распродажам казначейских облигаций и повышают их доходность, что создает попутный ветер для «медведей» по EUR/USD. Масла в огонь подливают масштабные эмиссии долговых обязательств, которые приводят к переливу капитала со вторичного на первичный рынок. По оценкам экспертов Reuters, в сентябре запланированы аукционы по размещению корпоративных облигаций инвестиционного уровня на сумму в $100-150 млрд. Средняя доходность по ним составляет 5,73%. Это существенно выше 2,44% в январе 2022, когда ФРС начала повышать ставки.

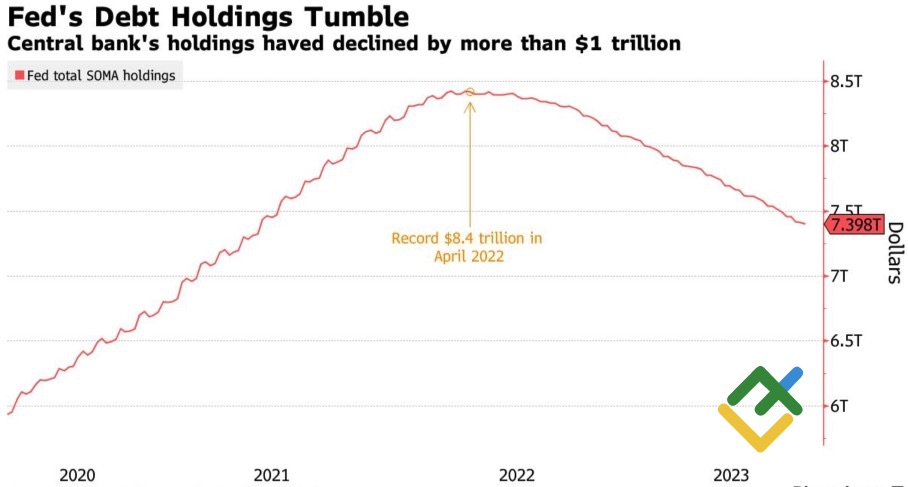

Не будем забывать и про программу количественного ужесточения, которая уже сократила баланс Федрезерва с рекордных $8,4 трлн, имевшими место в апреле 2022, до $7,4 трлн. В рамках QT центробанк ежемесячно избавляется от трежерис на $60 млрд и от ипотечных облигаций на $35 млрд, что приводит к росту ставок по долгам.

Динамика баланса ФРС

На мой взгляд, для продолжения нисходящего движения по EUR/USD имеются все необходимые условия, поэтому прорыв поддержки на 1,071-1,0715 позволит нарастить ранее сформированные короткие позиции. Для продаж подойдет и отбой евро от сопротивлений на $1,0755 и $1,0775.