Доллар перешел дорогу Казначейству

Опубликовано 21.08.2023 в 10:31

Высокие ставки по долгам не устраивают Минфин.

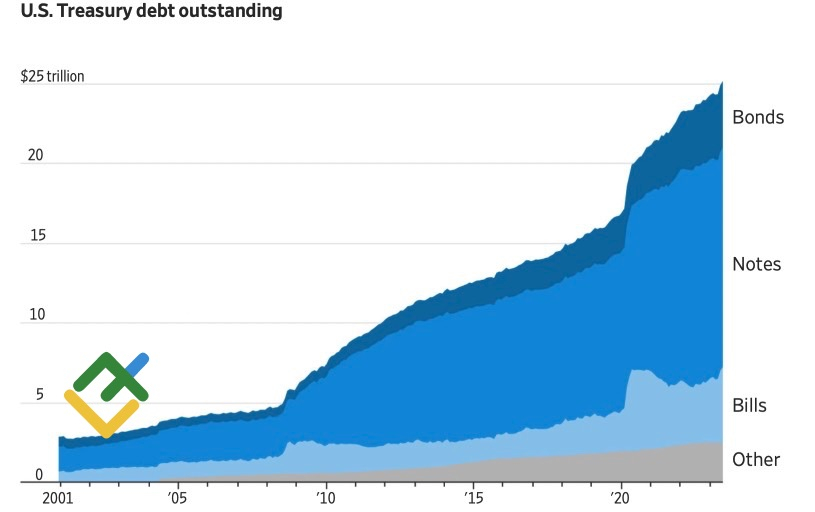

Когда все покупают, появляется прекрасная возможность продать. И наоборот. Вполне возможно, распродажа на рынке казначейских облигаций, чья доходность достигла максимальных отметок за более чем десяток лет, зашла слишком далеко. Чем выше поднимаются ставки, тем больше денег требуется Минфину, чтобы финансировать растущий как на дрожжах долг. Для США возвращение 5%-го мира — плохая новость, и это позволяет надеяться, что доходность трежерис рано или поздно пойдет вниз, а котировки – вверх. Вопрос, когда именно?

Динамика неоплаченного долга Казначейства

Долг Казначейства

Долг Казначейства

Инвесторов не напрасно волнует головоломка, вернется ли эпоха 1970-х? Если все так и будет, ФРС вряд ли снизит ставки в 2024, а останется сильным надолго. Напротив, падение доходности облигаций возможно из-за возвращения на рынки идеи «голубиного» разворота. При таком раскладе EUR/USD нащупает дно и двинется восстанавливать восходящий тренд.

Подсказку может дать выступление Джерома Пауэлла . Bloomberg считает, что председатель ФРС будет использовать сбалансированную риторику. Он намекнет на окончание цикла монетарной рестрикции, подчеркивая при этом необходимость длительного удержания стоимости заимствований на плато.

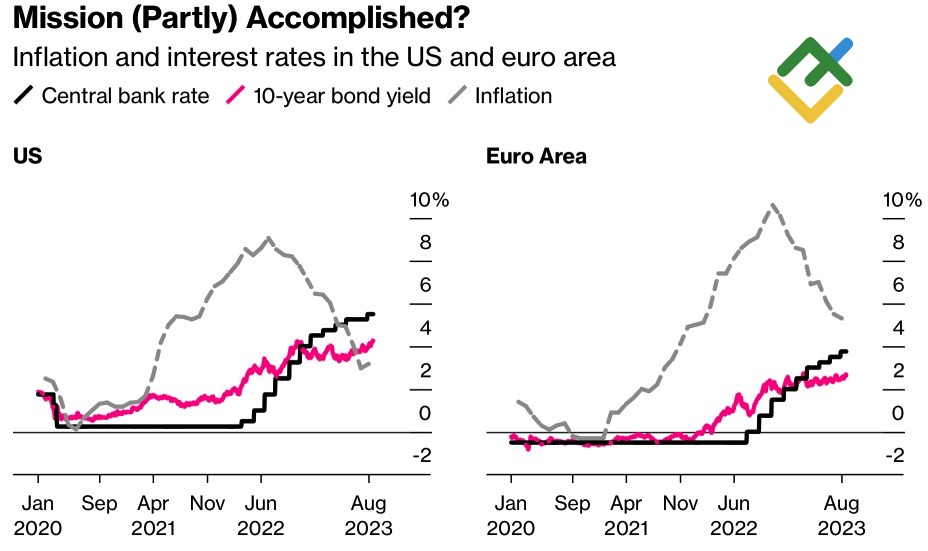

Это соответствует ожиданиям срочного рынка. Деривативы выдают 89%-ю сохранения ставки по федеральным фондам на отметке 5,5% в сентябре и 31%-й шанс ее повышения до конца 2023. Миссия Федрезерва выполнена? Глядя на замедление инфляции и рост доходности трежерис, свидетельствующей об отступлении страха перед рецессией, можно подумать, что это так.

Динамика инфляции, доходности облигаций и ставок центробанков

Ставки, облигации, инфляция

Ставки, облигации, инфляция

Впрочем, от Джерома Пауэлла рынки вправе ожидать сюрпризов. Последний протокол заседания FOMC показал, что чиновники видели значительный риск разгона инфляции, что может потребовать дальнейшего повышения стоимости заимствований. Тем более, на фоне нежелающего охлаждаться рынка труда и сильных потребительских расходов.

С другой стороны, серьезно замедлились, идет по тому же пути, а избыточные сбережения домохозяйств таят на глазах. Это заставляет американцев все больше рассчитывать на оплату труда как основной источник своего дохода и может привести к резкому охлаждению рынка труда. На мой взгляд, все так и будет, что уронит доходность казначейских облигаций и поднимет EUR/USD.

Для этого требуется ухудшение макростатистики по Штатам, однако отсутствие «ястребиных» сюрпризов от Джерома Пауэлла также может стать триггером для фиксации прибыли по шортам по основной валютной паре. Когда все продают, появляется прекрасная возможность купить.

Отскок EUR/USD вверх может произойти чуть раньше, если данные по еврозоны станут приятной неожиданностью для инвесторов. При этом неспособность «медведей» вернуть котировки ниже 1,086 — признак их слабости и повод для покупок евро против доллара США на новостях.