Доллар не верит в «голубиный» разворот

Опубликовано 12.05.2023 в 10:08

Не ходите против ФРС. Рынок вновь вспомнил об этом принципе и покупает доллар. Несмотря на новые доказательства того, что экономика США охлаждается, историю с потолком госдолга, падение доходности трежерис и рост вероятности снижения ставки по федеральным фондам в 2023 после выхода в свет новой макростатистики по Штатам. Центробанк сказал – центробанк сделает. Удержание стоимости заимствований на плато воспринимается инвесторами как форма ужесточения денежно-кредитной политики, что портит жизнь .

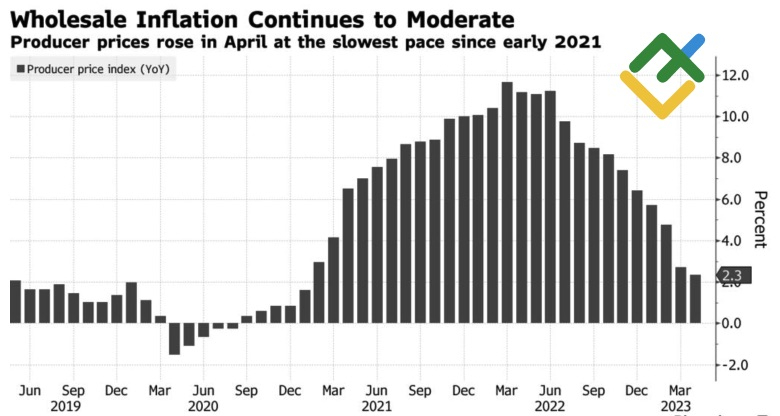

Замедление до 2,3% в апреле, самого низкого показателя с января 2021, и рост до максимальной отметки с октября 2021 стали очередными доказательствами охлаждения экономики США. Тем более, что в месячном исчислении PPI , что соответствует допандемической динамике индикатора. Его замедление вселяет надежду, что темпы роста потребительских цен также упадут.

Динамика цен производителей в США

Динамика цен производителей

Динамика цен производителей

Источник: Bloomberg

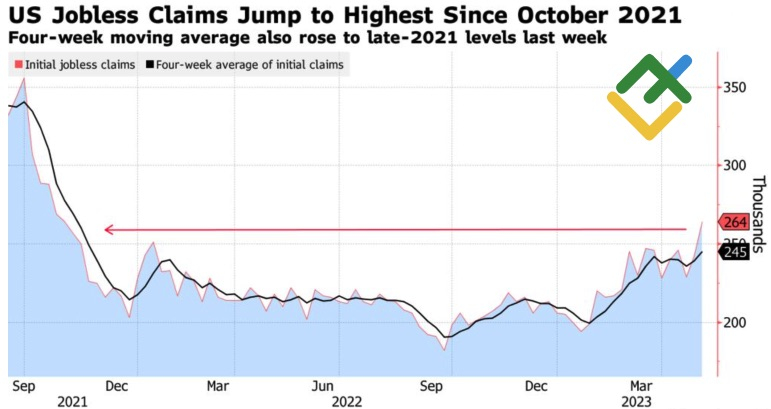

Это обстоятельство привело к падению доходности трежерис и подбросило по федеральным фондам в июле до 50%, в сентябре – до 85%. Такой же высокой она была до выхода в свет статистики по рынку труда США за апрель. Тогда занятость заставила инвесторов сомневаться в «голубином» развороте. И эти сомнения никуда не исчезли.

Динамика заявок на пособие по безработице в США

Динамика заявок на пособие по безработице

Динамика заявок на пособие по безработице

Источник: Bloomberg

В конечном итоге, на чем базируются рыночные предположения о снижении ставок к концу года? На инверсии кривой доходности, которая практически всегда приводила к рецессии? На том факте, что за последние 6 циклов ужесточения денежно-кредитной политики ФРС стоимость заимствований начинала падать в среднем через 5 месяцев после достижения пика? Но если взять 14 циклов, то цифра возрастет почти до 8 месяцев.

Если же и вовсе сравнить с концом 1970-х — началом 1980-х, когда инфляция была столь же высока, как сейчас, то и вовсе получится 29 месяцев! Более двух лет ставка по федеральным фондам может оставаться на уровне 5,25%. При таком раскладе продавать доллар США нецелесообразно.

Другое дело, если бы центробанки-конкуренты Федрезерва продолжали оставаться «ястребами». Однако последние заседания ЕЦБ и Банка Англии убеждают, что конец близок. Если уж такой сторонник монетарной рестрикции, как Йоахим Нагель, не уверен, будет ли расти ставка по депозитам после лета, что можно говорить про остальных членов Управляющего совета?

Безусловно, на стороне EUR/USD играют банковский кризис в США и история с потолком госдолга. Однако, по мнению экспертов Reuters, до потенциального дефолта доходность трежерис скорее вырастет, чем упадет, что окажет поддержку американскому доллару.

На мой взгляд, рынок созрел для коррекции EUR/USD в направлении 1,08. Хотя повышение лимита заимствований и отказ рынка от идеи «голубиного» разворота могут сделать проседание более глубоким. В любом случае сформированные от 1,1055 и наращенные на прорыве 1,097 шорты имеет смысл держать.