Доллар дешевеет перед публикацией в пятницу данных по занятости в США

Опубликовано 10.03.2023 в 12:43

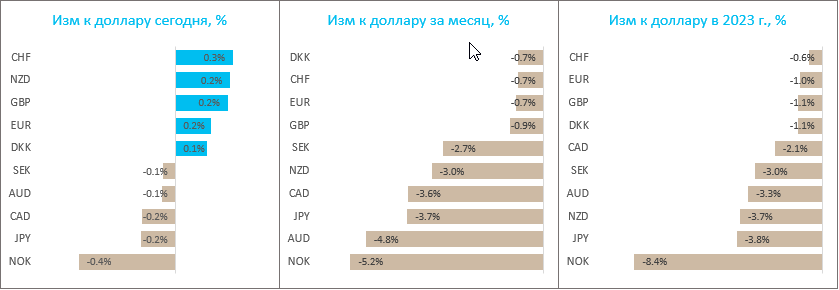

Итоги четверга. Индекс доллара снизился в четверг. Коллеги доллара по статусу защитных активов — и японская иена стали лидерами роста в Большой десятке, поскольку акции в Европе и США были под давлением продаж, сырьевые цены снизились, но и доходности облигаций Казначейства США упали, что не позволило доллару стать полноценным бенефициаром риск-офф настроений. Доллар заметно прибавил в цене во вторник и в среду и теперь мы видим некоторую фиксацию прибыли по краткосрочным спекулятивным позициям в американской валюте в преддверии публикуемого в пятницу, 10 марта, отчета по рынку труда в США за февраль, который может сыграть важную роль в понимании дальнейшего повышения ставок ФРС.

Старт пятницы. Индекс доллара утром в пятницу оставался под давлением. Доходности трежерис снижались по всей длине кривой. Доходности двухлеток перед отчетом по занятости снижались на 9 б.п. до 4,782%, доходности десятилеток снижались на 10,5 б.п. до 3,8%. Снижение доходностей ограничило падение , которая утром была самой слабой валютой в группе G10 по итогам завершения заседания Банка Японии по денежно-кредитной политике. Это было последнее заседание под председательством Харухико Куроды. На посту главы Банка Японии его сменит Кадзуо Уэда. Сегодня японский ЦБ не изменил параметры свой ультрастимулирующей денежно-кредитной политики. Уэда, как ожидается, не будет спешить с тем, чтобы кардинально менять денежно-кредитную политику, которую проводил Курода. Доходности 10-летних японских гособлигаций снизились на 11,4 б.п. до 0,384%, отодвинувшись от допустимого предела, который ЦБ таргетирует на уровне 0,5%. В итоге иена подешевела.

Сегодня в фокусе отчет по рынку труда в США. Как ожидается, американская экономика в феврале создала 225 тыс. новых рабочих мест после 517 тыс. в январе. Уровень безработицы должен остаться неизменным — 3,4%. Средняя почасовая зарплата в феврале могла вырасти на 0,3% м/м и 4,7% г/г (+4,4% г/г в январе).

Наш взгляд. Ожидания денежно рынка в отношении перспектив изменения ставок менялись очень волатильно на этой неделе. В понедельник рынок фьючерсов на ставку по федеральным фондам со 100% вероятностью предполагал 22 марта повышение ставки на 25 б.п. и с вероятностью 25% подразумевал возможность повышения на 50 б.п. В среду вероятность агрессивного повышения на 50 б.п. уже возросла до 71%. Сейчас, за несколько часов до данных по занятости — вероятность 44%. Сегодняшние цифры сыграют важную роль в понимании рынком будущего ставок. Во-первых, насколько будут скорректированы январские цифры. Во-вторых, рост занятости на уровне консенсус-прогноза (+220–225 тыс. рабочих мест) не позволяет однозначно решить, будет ли ФРС повышать ставку на 25 б.п. или на 50 б.п. Придется ждать публикацию данных по потребительской инфляции (14 марта).

Однако если февральский рост занятости превысит 280 тыс. рабочих мест, а январские цифры не будут существенно понижены, тогда рынок может на 100% заложить в котировки свопов вероятность мартовского повышения на 50 б.п. И это окажет доллару поддержку. Есть повышенная вероятность, что именно так и произойдет. Во-первых, в январе многие крупные компании сообщали о значительном сокращении персонала. Но экономисты Bloomberg Economics подсчитали, что в среднем период от уведомления об увольнении до фактического увольнения составляет 60 дней. Это значит, что публикуемый сегодня отчет по занятости все еще может быть сильным, а замедление мы сможем увидеть только в мартовской статистике по рынку труда, которая будет опубликована через месяц. Во-вторых, февраль в США был не по сезону теплым. Это могло поддержать занятость в таких сферах, как туризм, строительство, розничная торговля.

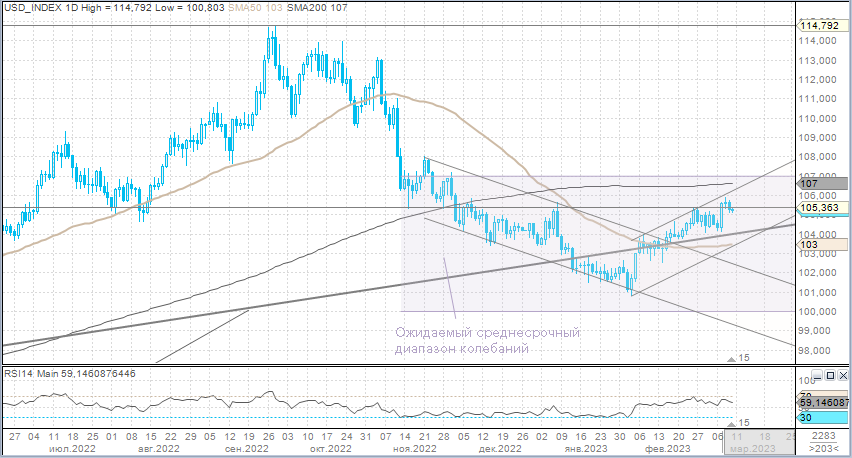

Возьмем сценарий, при котором февральский отчет по рынку труда будет сильным. Рынок может решить, что сюрприз со стороны сильного январского отчета не был случайностью. В этом случае денежный рынок может начать закладываться на пиковую ставку в 2023 году на уровне 6%, а ставку к концу 2023 года — не ниже 5,5%-5,75%. Это может подстегнуть рост выше 106 пунктов (напомним, верхняя граница ожидаемого нами среднесрочного диапазона колебаний DXY составляет 107 пунктов).

Однако мы по-прежнему считаем, что потенциал роста доллара ограничен. Во-первых, более заметное охлаждение рынка труда в США мы можем увидеть в апреле и мае. Во-вторых, инфляционная ситуация в Европе подразумевает, что ЕЦБ будет также агрессивно повышать ставки. В третьих, довольно скромный прогноз Китая по росту ВВП в 2023 году на уровне 5% не предполагает избыточного давления на ФРС со стороны импортируемой инфляции. На наш взгляд, более важными будут данные по темпам роста зарплат. Ускорение темпов роста показателя будет сигнализировать, что мы ошибаемся в том, что потенциал укрепления доллара ограничен. Если же темпы роста зарплат замедлятся, мы будем более уверены в том, что наша точка зрения верна. Пока же наше понимание таково: укрепление доллара в феврале и марте — коррекция. Основная тенденция остается медвежьей. Поэтому доллар в перспективе 10–12 месяцев сохраняет вероятность упасть до 100 п. (DXY).

Ключевые события:

· Пятница, 10 марта. Решение по ставке Банка Японии

· Пятница, 10 марта. Отчет по рынку труда в США за февраль