BRITISH AMERICAN TOBACCO: Стоит ли инвестировать в лидера табачной индустрии?

Опубликовано 23.07.2024 в 17:53

[ad_1]

BAT холдинговая компания, производит и продает сигареты и другие табачные изделия, включая сигары и табак для самокруток. Самые известные мировые бренды Dunhill, Kent, Rothmans, Lucky Strike и Pall Mall. Кроме того, BAT владеет Reynolds American.

Компания реализует свою продукцию по всему миру. Большая часть доходов BAT поступает из США.

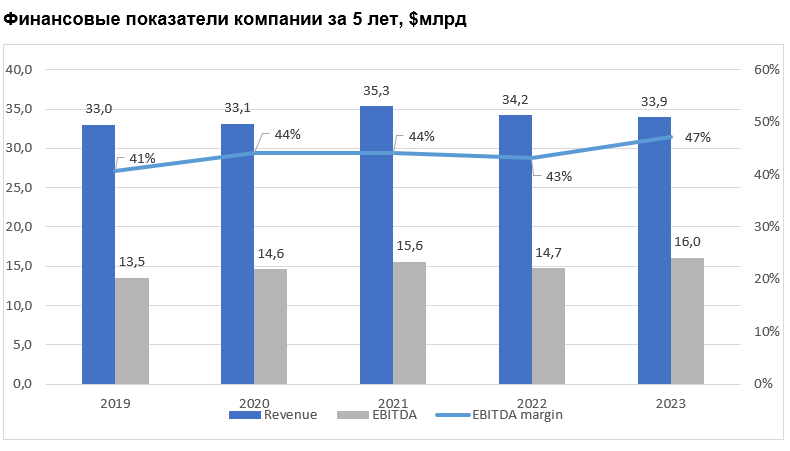

Доля продаж традиционных табачных изделий составляет около 85%. На продажи портфеля новых категорий изделий (таких как Vapour, THP и Modern Oral, которые имеют гораздо более высокую маржу, облагаются меньшим налогом и менее подвержены регулированию, чем классические сигареты) приходится около 10%, а на традиционный портфель компании для перорального применения приходится около 5%.

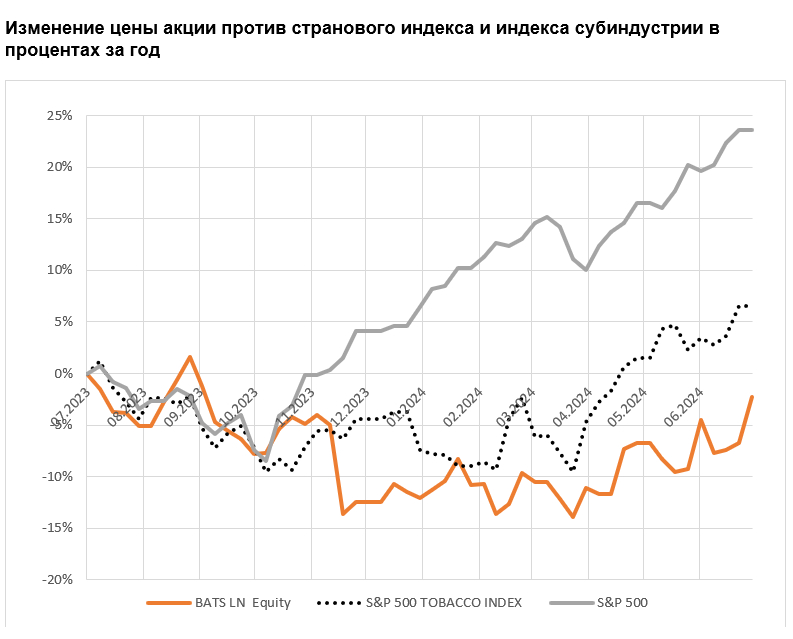

Под давлением регуляторных рисков восстановление стоимости акции происходит медленно. Ситуация может улучшиться, когда компания докажет способность сохранить покупателей в случае запрета ментоловых сигарет и переключить их на новые альтернативные продукты.

За последние 10 лет BAT потратила $69 млрд на сделки слияний и поглощений, чтобы добиться лидерства во всех важнейших сферах прибыльного рынка табачных изделий. Однако ее доходы остаются низкими несмотря на то, что компания получила эффект синергии от приобретений Reynolds American и Souza Cruz. Причина в первую очередь кроется в нормативных рисках, связанных с возможностью запрета сигарет с ментолом в США.

Текущая оценка рынка электронных сигарет составляет $7,3 млрд, и BAT занимает на нем лидирующие позиции. Решение FDA разрешить семь новых продуктов компании дают ей возможность повысить долю рынка до 30%.

Министерство юстиции США и FDA США объявили о создании новой межведомственной федеральной целевой группы для сдерживания распространения и продажи нелегальных электронных сигарет. Эффективное соблюдение правил должно принести большую пользу легальным вейп-игрокам, включая Altria и BAT. Теоретически захват около 50% доли незаконного вейпа в США может добавить еще 3 млрд фунтов стерлингов дохода компаниям и существенно повысить их прибыльность.

Бренд Vuse от BAT — лидер рынка вейпов в США с долей 51,5% в отслеживаемых каналах. Продукты нового поколения компании сейчас приносят прибыль, значительно опережая график, а руководство планирует обеспечить долю 50% продаж новой продукции к 2035 г. (с 16,5% в 2023 г.).

Изменения регулирования в части запрета традиционных сигарет в ключевых регионах, таких как США, и способность быстро переключить потребителей на продукты нового поколения, будут определять темпы роста прибыли. У компании есть для этого глубокое понимание рынка и специально разработанная стратегия.

В случае победы на выборах (шансы Дональда Трампа после покушения выросли), кандидат от республиканской партии, скорее всего, предпримет значимые действия против нелегальных китайских продуктов для вейпинга и, вероятно, будет не так сильно настаивать на запрете ментоловых сигарет.

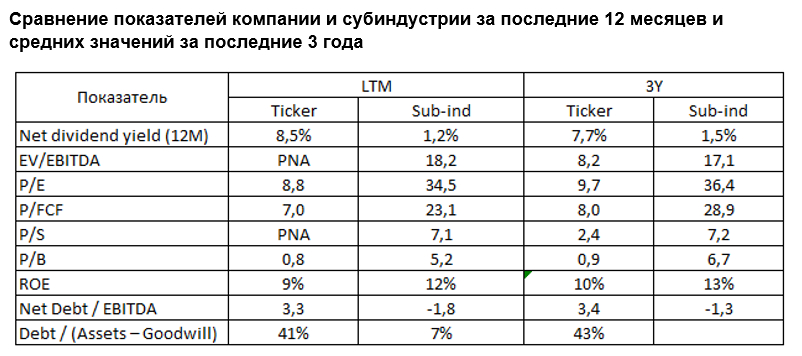

Барьеры для входа и высокая концентрация в отрасли позволяют British American Tobacco (LON:) делать огромную наценку на свою продукцию. Такими барьерами для входа являются жесткие меры регулирования, налагаемые на табачные компании, и невозможность рекламировать товары, что фактически замораживает долю рынка.

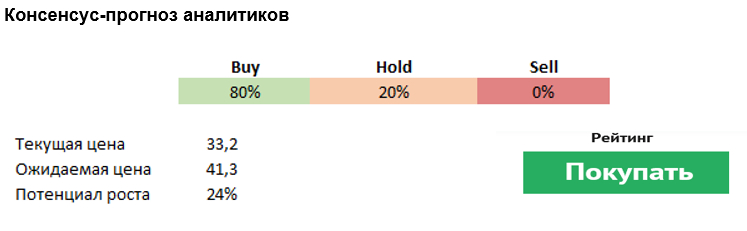

Мультипликаторы компании в несколько раз ниже среднеотраслевых значений, что может свидетельствовать о том, что акция недооценена.

Риски

На финансовые показатели компании влияет рост незаконного объема реализации вейпов. По оценкам BAT, около 60% потребляемых продуктов продаются незаконно.

Сигареты с ментол по-прежнему сталкиваются с повышенным нормативным давлением (приходится более 40% продаж в США). Со временем BAT может переключить пользователей на альтернативное курение или на курение с пониженным риском. Это продукты, маржа которых такая же высокая, как и у брендов с ментолом.

Объем традиционных сигарет, вероятно, продолжит падать на 3% в год, что обуславливает необходимость перевода курильщиков на новые устройства, а это потребует времени.

Решение BAT снизить стоимость своих нематериальных активов в США на 25 млрд фунтов стерлингов, изменив срок их службы с неопределенного на 30-летний. Можно предположить, что руководство считает, что со временем рынок перейдет к следующему поколению продуктов.

Не является индивидуальной инвестиционной рекомендацией.

Евгений Шатов, управляющий партнёр «Борселл»

[ad_2]

Source link