Банковский сектор РФ: итоги апреля 2023 г.

Опубликовано 25.05.2023 в 16:36

Накануне Банк России представил предварительные данные по динамике развития банковского сектора в апреле 2023 г. Среди ключевых тенденций в отрасли мы выделяем следующие:

Кредитование: корпоративный портфель не сбавляет темпа, розница осторожно восстанавливается.

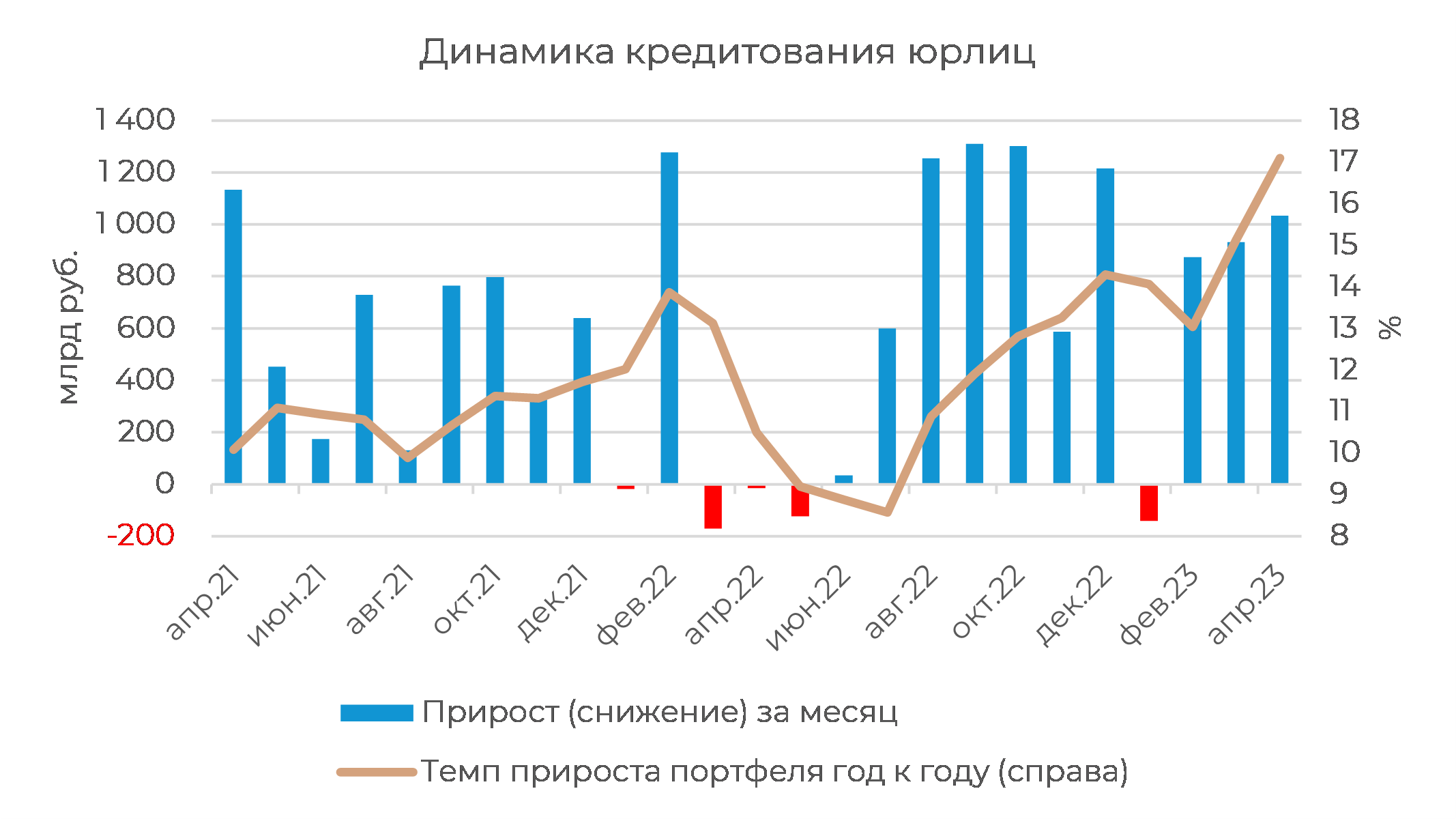

Корпоративный кредитный портфель продолжает демонстрировать уверенную положительную динамику. В апреле портфель вырос на 1,7% против 1,5% в феврале и марте. Годовая динамика вышла на уровень 17,1%, что стало очередным максимумом за все последние годы. Годовой прирост во многом остается результатом слабых прошлогодних показателей, хотя в апреле 2022 г. снижение портфеля было минимальным за весь весенний период.

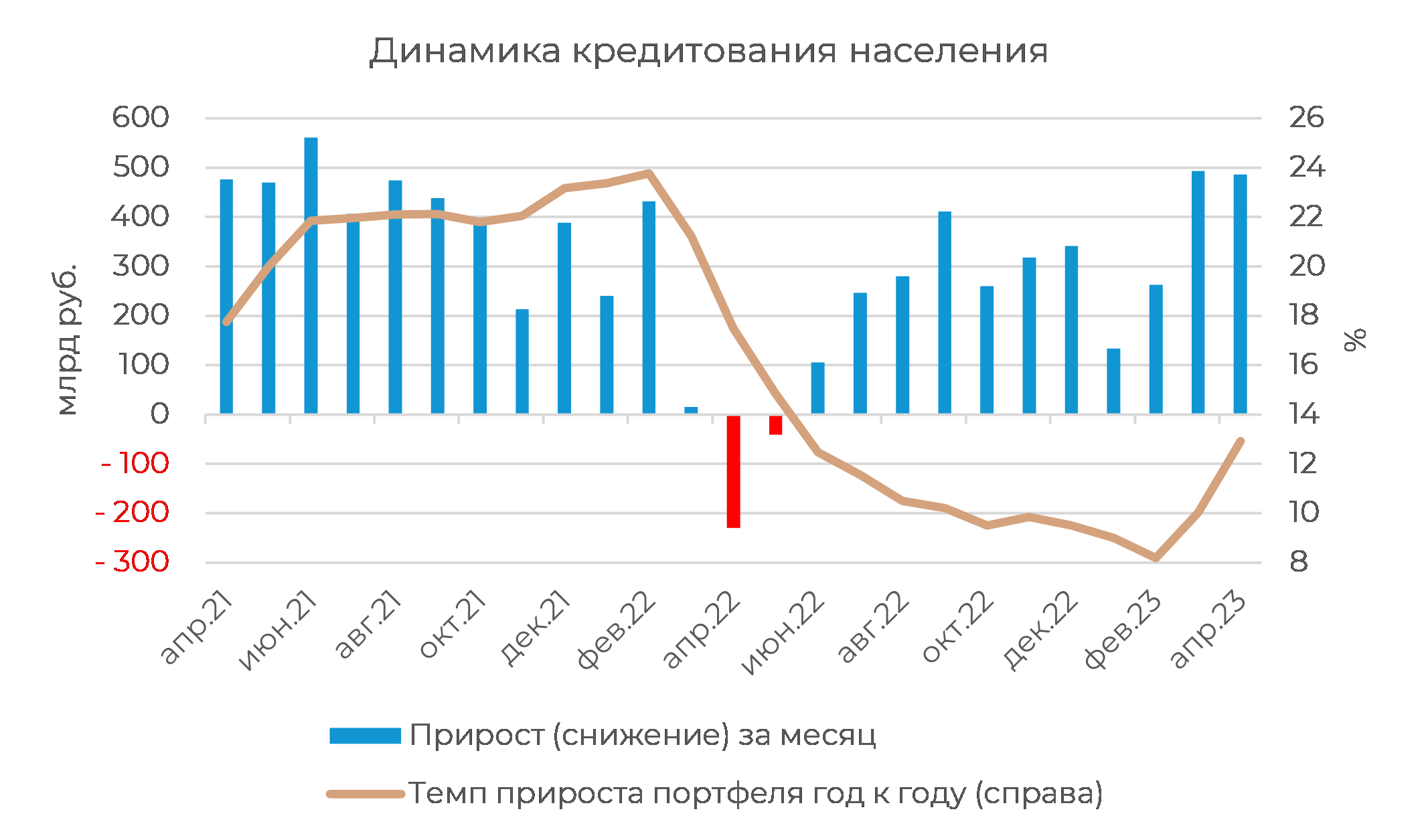

Темп прироста розничного кредитного портфеля в апреле чуть замедлился по сравнению с мартом (1,7% и 1,8% соответственно), однако остается на уровне, максимальном (если не учитывать март) с февраля 2022 г. В годовом выражении темп прироста второй месяц подряд сохраняется на двузначном уровне, хотя и благодаря снижению портфеля годом ранее.

Основной вклад в рост розничного портфеля по-прежнему вносит ипотечное жилищное кредитование, темп прироста которого в апреле сохранился на уровне 2,1%. Годовая динамика ипотеки ускорилась с 15,5% до 18%, выйдя на пик с мая прошлого года. При этом ЦБ отмечает, что сохранился рост рыночной ипотеки (+5% за апрель) при сокращении объемов выдачи ссуд по льготным программам. Последнее событие регулятор связывает в том числе со сворачиванием программ застройщиков по экстремально низким ставкам, против которых неоднократно выступал ЦБ.

Темп прироста потребительских ссуд чуть замедлился по сравнению с мартовским ускорением, однако остался выше 1% (1,2%). Темпы прироста в марте и апреле являются максимальными с августа 2022 г., однако говорить об устойчивом восстановлении потребительского кредитования (после слабых показателей осени и зимы) все же пока рано. Кроме того, сдерживающее действие будут оказывать ограничительные меры ЦБ в виде повышения макропруденциальных лимитов (МПЛ) с 3-го квартала.

В розничном сегменте заслуживает упоминания дальнейшее восстановление автокредитования. После роста на 1,6% в марте портфель вырос на 2,6% в апреле. Темп прироста портфеля ежемесячно ускоряется с начала 2023 г.

Фондирование: бюджет забрал и не успел вернуть; выплаты перед майскими праздниками поддержали приток на счета физлиц.

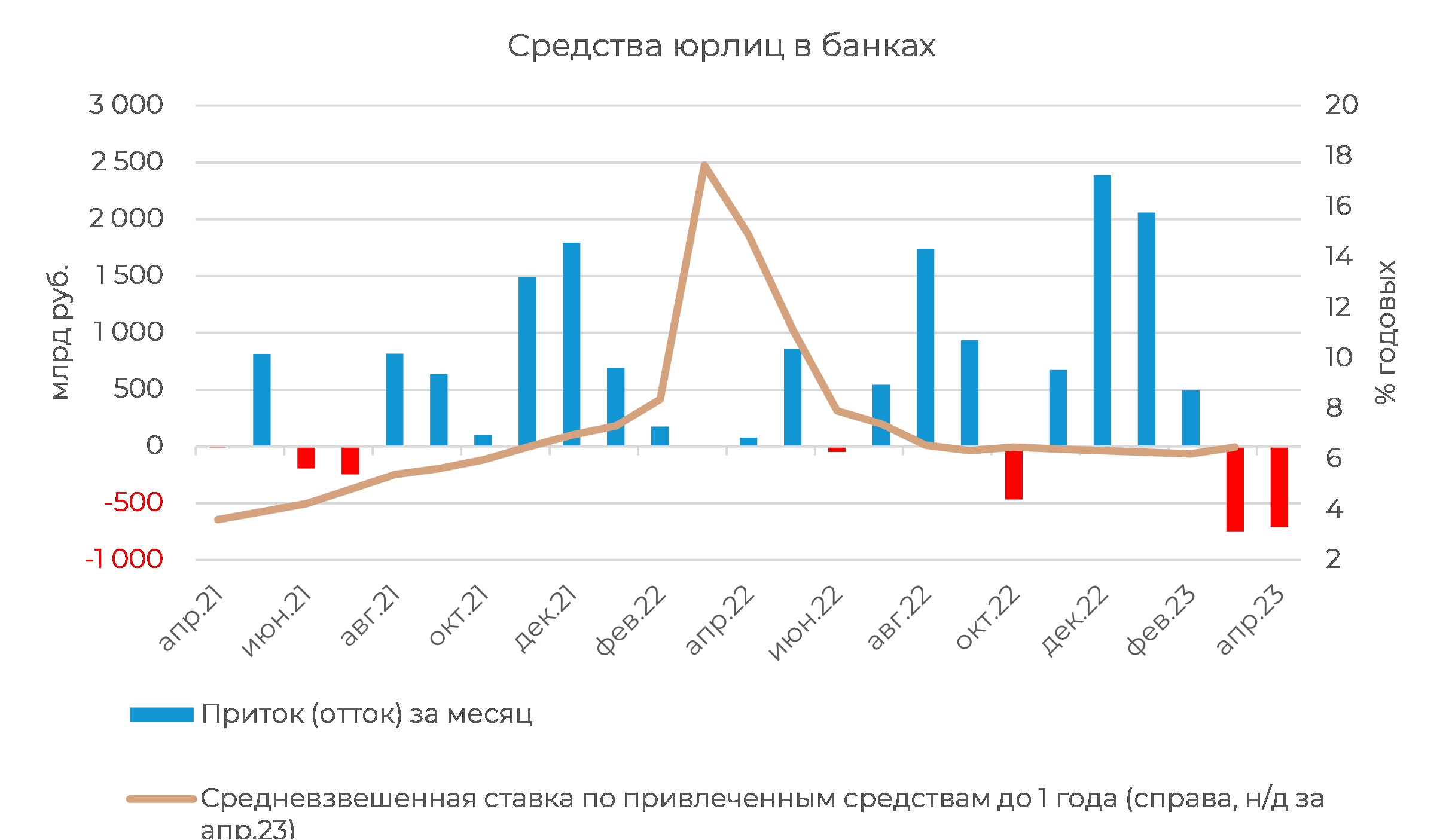

Средства корпоративных клиентов, основной источник фондирования российских банков, сокращается в объеме второй месяц подряд, потеряв в апреле 1,5% (1,6% в марте). С исключением влияния переоценки за два последних отчетных месяца средства потеряли в объеме 1,5 трлн руб. Как и месяцем ранее, резкое сокращение средств на счетах корпоративных клиентов в апреле Банк России объяснил крупными налоговыми выплатами, в том числе перечислениями нефтегазовыми компаниями квартального налога на прибыль и налога на дополнительный доход от добычи углеводородного сырья. При этом если в марте отток клиентских средств возместил бюджет в виде привлечения банками ликвидности у Федерального казначейства и частично субъектов РФ, то в апреле соответствующая балансовая величина государственных средств снизилась на 2%. ЦБ отмечает, что казначейство не успело возместить ликвидность в секторе после крупных налоговых перечислений из-за того, что в апреле уплата налогов происходила в последний рабочий день месяца.

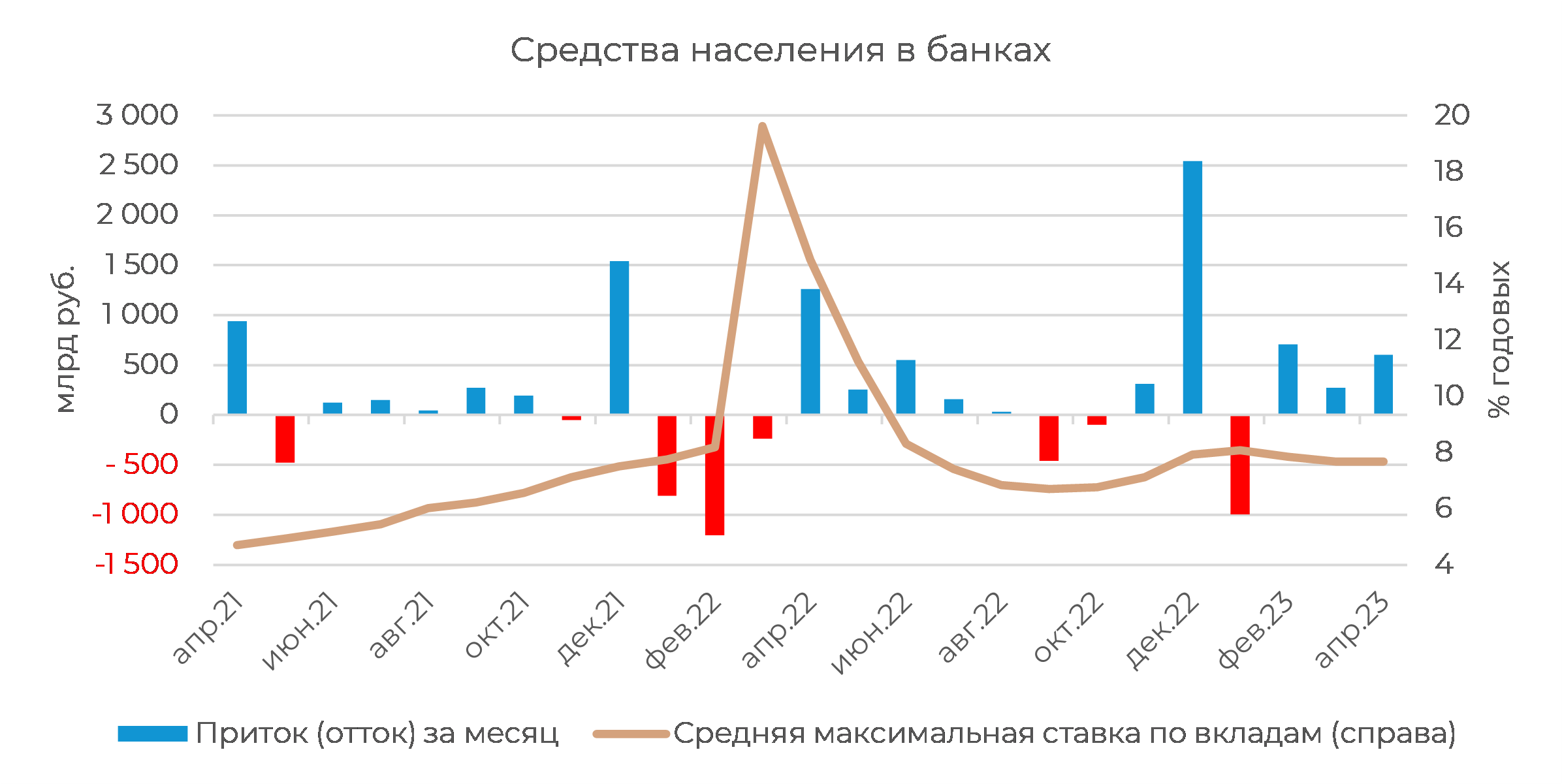

Приток средств физических лиц в банки вновь ускорился: 1,6% в апреле против 0,7% в марте. В результате с начала текущего года динамика средств физлиц вышла «в плюс». Годовая динамика остается двузначной и демонстрирует рост за счет рекордного оттока вкладчиков в соответствующие периоды годом ранее. ЦБ пояснил, что апрельский прирост был во многом обусловлен авансированием социальных выплат перед майскими праздниками (и в том числе индексацией пенсий). Со своей стороны, отметим, что в апреле отток наличных из банков оказался рекордным с начала года и превысил совокупный отток за март и февраль. Полагаем, что без учета авансовых выплат прирост средств населения в апреле оказался бы гораздо скромнее.

Финансовый результат: валютная переоценка продолжает помогать.

По итогам первых четырех месяцев 2023 г. банки заработали 1,1 трлн руб. чистой прибыли. В том числе за апрель чистая прибыль составила 224 млрд руб. — это не только меньше, чем в марте (330 млрд руб.), но и уступает результатам февраля и января. По данным ЦБ, валютная переоценка от ослабления рубля вновь поддержала финансовый результат в апреле, однако несколько сократились чистые процентные и комиссионные доходы из-за «меньшего количества дней в апреле», а также увеличились расходы по резервированию.

При отсутствии новых геополитических шоков, которые могли бы оказать существенное давление на потребительский спрос, мы по-прежнему ожидаем по итогам 2023 года возвращения чистой прибыли сектора к уровню 2021 года (2,4 трлн руб.).