Аналитики кричат: «Волк!» Что ждет рынок США и при чем тут президентские циклы

Опубликовано 13.03.2023 в 11:13

Summary | В двух словах

Вот темы, которые привлекли наше внимание:

• Стоит ли доверять мрачным прогнозам аналитиков.

• Как Джим Крамер стал первым человеком, в чью честь названы сразу два биржевых фонда.

• О чем говорят неудачные попытки криптопроектов выстроить взаимодействие с миром традиционных финансов.

• Какую доходность стоит ждать долгосрочным инвесторам от американского рынка.

• Как президентский цикл США влияет на рынок.

Not the machines | Поведение

Прогнозы обычно говорят больше о том, кто их делает, чем о будущем.

Уоррен Баффетт

Почему аналитики и экономисты Уолл-стрит так любят давать апокалиптические прогнозы? Нил Дутта, директор по экономическим исследованиям в Renaissance Macro Research, рассказывает, как отличить прогноз, основанный на реальных данных, от того, который подгоняется под чье-то предвзятое мнение.

Есть несколько типов индикаторов, на которые инвесторы должны обращать внимание, пытаясь выявить некачественный анализ. Во многих случаях эти показатели кажутся безупречными, но в реальности они рисуют обманчивую или упрощенную картину.

Один из примеров — это показатели, использующие старые данные для подтверждения того, во что верит аналитик. Так, популярный индекс опережающих экономических индикаторов (Leading Economic Index, или LEI) объединяет ряд экономических данных и отслеживает их рост или снижение. Тем самым, как предполагается, он сигнализирует о предстоящих изменениях в динамике делового цикла.

Однако дело в том, что индекс пересматривается после каждой рецессии — ему присваиваются новые веса и компоненты, так что новый индекс идеально готов реагировать на самую последнюю рецессию. Но если посмотреть на этот индикатор до начала каждой рецессии, то, как правило, он не дает ясного сигнала. Вместо того чтобы быть полезным показателем для оценки будущего состояния экономики, LEI остается индексом, построенным вокруг данных о последней рецессии.

Еще один вид данных, способных ввести в заблуждение, — это двусмысленные или слишком заумные индикаторы. Так, индекс денежной массы (отражающий то, сколько всего наличных денег и безналичных средств находится в экономике) часто подается как ее идеальная характеристика. Что может быть лучше для отслеживания здоровья экономики, чем оценка всех денежных потоков между государством, компаниями и домохозяйствами?

Но с годами корреляция между ростом денежной массы и здоровьем экономики нарушилась, и теперь любое изменение индекса комментаторы способны сделать сигналом неминуемой рецессии. Слабый рост индекса денежной массы — это проблема, утверждают они, поскольку меньшее количество денег в экономике может свидетельствовать о том, что система зашла в тупик. С другой стороны, быстрый рост денежной массы используется для доказательства того, что единственное, что поддерживает экономику, — это Федеральная резервная система, эмитирующая новые доллары.

Третий тип любимых аналитиками показателей — слишком изменчивые индикаторы. Они дают множество ложных сигналов, что облегчает комментаторам создание убедительного рассказа о надвигающейся катастрофе. Так, хорошим примером является индекс деловой активности ().

Он представляет собой опрос 300 руководителей высшего звена из разных производственных компаний США. Им задается вопрос о том, улучшились или ухудшились условия по сравнению с предыдущим месяцем. Больше или меньше заказов делают клиенты? Легче или труднее стало найти работников? Цены на комплектующие выросли или снизились? Если индекс опускается ниже 50, то ситуация в сравнении с прошлым месяцем ухудшается, если поднимается выше 50, то становится лучше.

Предположим, что индекс сигнализирует о поворотном моменте в деловом цикле, когда он находится ниже 50 в течение трех месяцев подряд. Даже в такой широкой трактовке индекс, как правило, посылает больше ложных сигналов, чем верных. Например, в 1990-х годах он несколько раз опускался ниже 50 на протяжении более чем трех месяцев, но рецессия так и не наступила.

Почему же аналитики так любят сгущать краски, предрекая скорый апокалипсис? Исследования показывают: люди склонны считать, что негатив звучит умнее. Финансовые СМИ, в свою очередь, также предпочитают фокусироваться на плохих новостях, ведь они лучше продаются. Это создает стимул для многих аналитиков выбрать темную сторону и раз за разом обещать неизбежную рецессию.

Такая стратегия стала популярной еще и потому, что почти не имеет последствий для репутации. На растущем рынке аналитики будут утверждать, что спад просто еще не наступил. А когда рынок изменится и пойдет на спад, наступит время для утверждений «Я же говорил!».

Зачем это знать?

Больше всего от такого поведения страдают обычные инвесторы. Людей, которые пытаются накопить на пенсию или отложить часть своего дохода, отговаривают от надежных инвестиций и зачастую подталкивают к полному отказу от инвестирования.

Heroes and Villains | Личности

Даже когда аналитики не заняты только негативными прогнозами, от них может быть мало пользы. Пример — бывший управляющий хедж-фонда и бессменный ведущий ТВ-программы на CNBC для частных инвесторов Джим Крамер, чье имя на американском рынке стало нарицательным. На протяжении более 20 лет в роли ведущего он дал поразительное количество неверных рекомендаций, пишет The Spectator.

В том числе Крамер призывал любой ценой избегать акций только что вышедшей на биржу Tesla (NASDAQ:) (с тех пор их рост составил более 13 000%). В 2015 году Крамер назвал основательницу Theranos Элизабет Холмс новым Стивом Джобсом — всего за полгода до расследования WSJ, обвинившего ее в мошенничестве. А в июне прошлого года Крамер провозгласил Сэма Бэнкмана-Фрида новым Джоном Пирпонтом Морганом в честь основателя банка J.P. Morgan (NYSE:). Прошло менее полугода — и компании Бэнкмана-Фрида FTX пришлось подавать заявление о банкротстве.

В случае Крамера удивляет не просто количество ошибок — в конце концов, любой может ошибаться. Ошибки Крамера настолько постоянны, что уже привели к появлению основанных на них инвестиционных стратегий. Так, стратегия Inverse Cramer Strategy открывает короткие позиции по 10 акциям, наиболее рекомендуемым Крамером в предыдущие 30 дней, и хеджирует их длинной позицией по рыночному индексу.

За 2022 год результативность этой стратегии составила свыше 8%, что значительно превосходит доходность , показавшего падение более 18%. А 2 марта на рынке появились биржевые фонды, которые дают инвесторам возможность делать ставки против рекомендаций Крамера (тикер SJIM) или же, наоборот, довериться его мнению (LJIM).

Зачем это знать?

Когда-то Крамер был профессионалом рынка, отвечая за финансовые результаты своего фонда. С тех он превратился в ведущего развлекательной передачи — и стал примером «проклятия журнальной обложки». Известно, что часто к тому времени, как какая-либо идея оказывается на обложке деловой прессы, она уже исчерпала себя, а тренд сменился на противоположный. Судя по результатам его рекомендаций, Крамер служит живым подтверждением этого феномена.

Frontier | Новые финансы, новые рынки

За последние месяцы сразу несколько крупных проектов в сфере криптовалют, призванных упростить взаимодействие с миром традиционных финансов, потерпели крах или стали испытывать серьезные проблемы.

Сначала бесславно сгинула биржа FTX Сэма Бэнкмана-Фрида, обещавшая выстроить работу в полном соответствии с требованиями регулятора. Затем проблемы начались у компании Paxos, выпускающей популярный стейблкоин . А совсем недавно банк Silvergate (NYSE:), использовавшийся многими другими криптопроектами в качестве инфраструктурного хаба, объявил о банкротстве на фоне убытков от падения FTX.

Теперь тучи сгущаются над Tether Holdings, еще одной ключевой для криптосферы компанией. Привязанный к доллару стейблкоин является основным источником ликвидности в криптоэкономике. Как правило, объемы его торговли превышают совокупные объемы и .

По данным расследования The Wall Street Journal, стоящие за Tether компании в 2018 году использовали поддельные документы и подставные фирмы для открытия банковских счетов. Кроме того, подконтрольная Tether Holdings биржа Bitfinex перевела более $1 млрд в панамскую платежную компанию Crypto Capital, несмотря на отсутствие письменного соглашения между компаниями. Однако в конце 2018 года около $850 млн из средств Crypto Capital были изъяты властями в США и Европе в результате уголовного расследования банковского мошенничества и предполагаемого отмывания денег.

Это привело к проблемам для Tether, которые компания пыталась решить новыми попытками открыть счета на подставные компании. По данным источника WSJ, все это привело к тому, что сейчас в отношении Tether ведется расследование Министерством юстиции США.

Зачем это знать?

Пока попытки перекинуть мосты от криптовалютного мира к миру традиционных финансов раз за разом терпят неудачу. Похоже, регуляторные риски растут по мере того, как контролирующие органы все лучше понимают, каким образом защищать интересы криптовалютных инвесторов.

From the markets | Рынки

Будет ли американский фондовый рынок доминирующим в долгосрочной перспективе? За последнее столетие он неуклонно рос примерно на 10% в год, несмотря на мировые войны, пандемии, рецессии, финансовые катаклизмы и множество других катастроф. Однако является ли это значение нормой, на которую инвесторы могут рассчитывать и в будущем? Скорее всего, нет.

В начале XX века доля американского рынка составляла 15% от мирового. Он уступал рынку Великобритании, занимавшему первое место с долей в 24%. За прошедшие 100 лет ситуация сильно изменилась: теперь рынок США — безусловный лидер с долей в 60%, а находящаяся на втором месте Япония занимает всего 6%. По сути, экономика США растет опережающими темпами, поедая доли всех остальных стран. Вряд ли такие темпы смогут сохраняться еще столетие.

Тот факт, что средние оценки стоимости компаний выросли, тоже должен означать снижение доходности в будущем. Так, среднее значение коэффициента Shiller CAPE Ratio (отслеживающего отношение цены на акцию к средней прибыли за десять лет с поправкой на инфляцию) составило 18,6 начиная с 1930 года. А если за точку отсчета принять 1990 год, то значение коэффициента составит уже 26,5. Такой рост оценок стоимости акций, очевидно, тоже не может продолжаться бесконечно.

Но даже если будущая доходность окажется ниже, это не обязательно означает, что финансовый результат инвестора будет ниже. Главное, что имеет значение для конечного инвестора, — это доходность за вычетом всех комиссий, налогов и транзакционных издержек. А все эти расходы сейчас гораздо меньше, чем в прошлом.

Когда-то комиссии на торговлю акциями составляли 1-3% от их стоимости, сейчас же эти расходы практически сошли на нет. До 2000 года цены акций указывались в дробях, с минимальным шагом в 1/16 доллара — а значит, спреды были гораздо больше. На смену крикам трейдеров в биржевой яме пришли компьютеры, позволив гораздо эффективнее обрабатывать заявки на покупку и продажу акций. Индексные фонды не существовали до 1970-х годов, а чтобы купить первый индексный фонд от Vanguard, нужно было заплатить 8%-ный сбор от стоимости покупки.

Зачем это знать?

Никогда в истории еще не было так просто инвестировать в фондовый рынок. Сегодня причина самых больших расходов инвесторов — не сопутствующие издержки, а собственное неверное поведение на рынке.

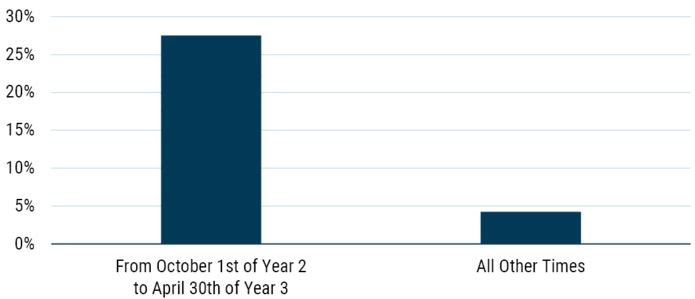

Beyond words | График

Политики любят, когда их переизбирают на новый срок. Много лет назад американские политики выяснили, какой фактор больше всего способствует переизбранию. Им оказалось состояние рынка труда за полгода до выборов. Для этого власти должны стимулировать экономику на 12–18 месяцев раньше, потому что она сложна и обладает инерцией. Итак, примерно в 4-м квартале второго года после первого избрания они начинают дополнительное стимулирование экономики.

Американский фондовый рынок гораздо более чувствителен к этим дополнительным стимулам, чем экономика. Это было видно в том числе на примере стимулирования во время пандемии в 2020 и 2021 годах. Таким образом, чтобы получить небольшое, но важное с политической точки зрения изменение в показателях занятости, власти фактически занимаются поддержкой фондового рынка, ускоряя его рост. Поэтому начиная с 1932 года 7-месячное окно стимулирования приносит в шесть раз большую месячную прибыль, чем остальная часть президентского цикла. В этот раз такое окно приходится на конец 2022-го — первую треть 2023 года.

Реальная совокупная годовая доходность S&P 500, 1932–2022 годы

Источники: GMO.

Зачем это знать?

Почему настолько явная закономерность не является общеизвестным фактом? Похоже, для отрасли управления деньгами она звучит слишком просто — и, возможно, поэтому продолжает работать.

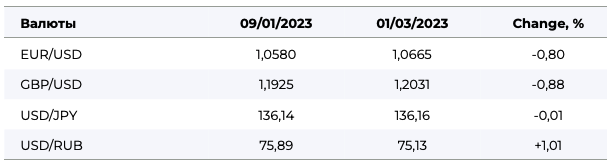

Data | Данные

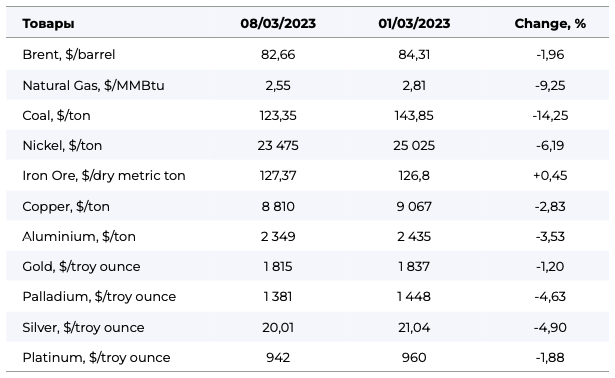

Товарно-сырьевые рынки

Валюты