6 главных тем фондового рынка на предстоящей неделе

Опубликовано 09.01.2023 в 18:18

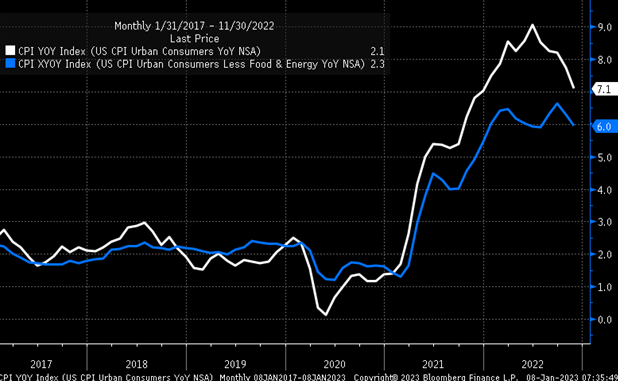

Предстоящая неделя принесет с собой важные известия с точки зрения инфляции. Индекс потребительских цен (ИПЦ) за январь, согласно , будет свидетельствовать о повышении на 6,5% по сравнению с сопоставимым месяцем прошлого года против 7,1% в ноябре. В пятницу также будут опубликованы данные по и и .

Во вторник, 10 января, председатель ФРС Джером Пауэлл примет участие в сессии вопросов и ответов в рамках мероприятия в честь независимости центрального банка. Трудно сказать, насколько детально будет обсуждаться денежно-кредитная политика, но у Пауэлла будет возможность коснуться темы финансовых условий и заявить, что борьба с инфляцией продолжается.

В пятничном ралли не было особой логики с учетом сильных данных по и , указывающего на рецессию. Ралли было обусловлено ослаблением и резким снижением подразумеваемой волатильности. В течение последнего года мы неоднократно становились свидетелями подобных ралли.

На графике это похоже на «чашку c ручкой» с уклоном вверх или «растущий флаг». Исход в обоих случаях, вероятно, будет один и тот же, а именно возврат индекса к уровню 3800.

1. 9-дневный VIX

9-дневный индекс резко упал в пятницу, и нам, похоже, следует ожидать некоторое увеличение подразумеваемой волатильности с учетом предстоящего во вторник выступления Пауэлла и публикацию ИПЦ в четверг. Это, вероятно, будет способствовать снижению цен акций.

2. ИПЦ

Я затрудняюсь сказать, будет ли ИПЦ выше или ниже прогноза. Мне интересно посмотреть, что произойдет, когда сблизятся ИПЦ и , и застрянет ли ИПЦ в районе 5–6%.

CPI Urban Consumers, Core CPI Urban Consumers YoY

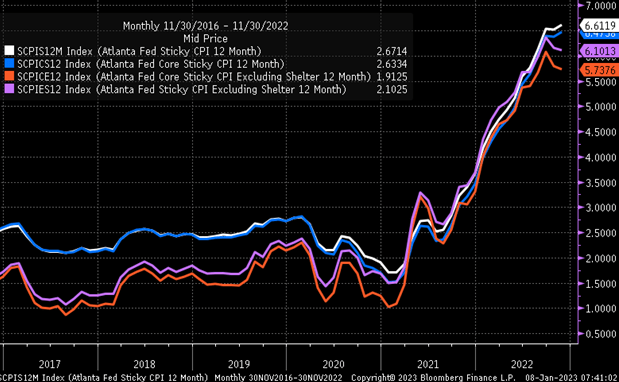

С учетом того, что «липкие» показатели инфляции продолжают расти и, похоже, находятся в верхней части района 5–6%, именно сейчас инфляция должна стабилизироваться.

Sticky CPI Chart

Медианный усеченный (16%) ИПЦ ФРБ Кливленда закрепился в районе 6,6%.

Cleveland Fed CPI Chart

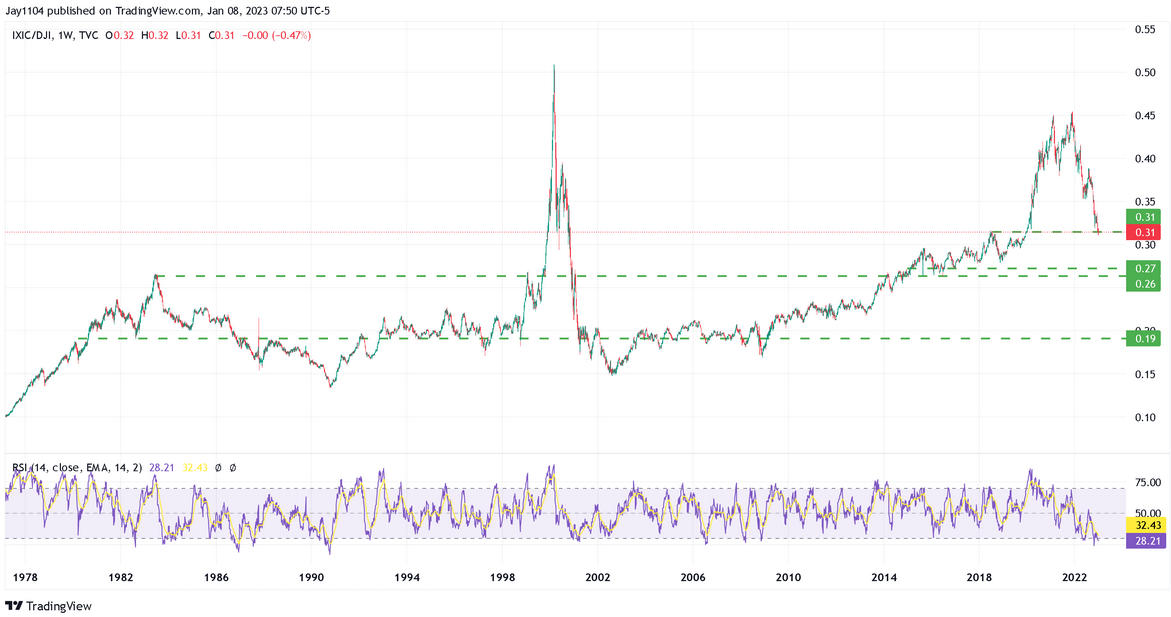

3. Dow

Опережающая динамика по-прежнему вызывает у меня некоторое недоумение. Быть может, инвесторы просто переводят средства из быстрорастущих акций в более стабильные «голубые фишки» Dow. При этом стоит признать, что я не совсем понимаю, как это устроено, ведь в состав Dow входят Microsoft (Nasdaq:), Apple (Nasdaq:) и Salesforce (NYSE:).

И все же, Dow — это взвешенный по ценам индекс, поэтому компании вроде Goldman Sachs (NYSE:) и United Health (NYSE:) влияют на него гораздо больше, чем Microsoft, Apple и Salesforce. Раньше мы уже наблюдали подобную ротацию, во время предыдущих «пузырей» по акциям Nasdaq. Если именно с этим мы имеем дело, то у Dow остается еще значительное пространство для роста, или у Nasdaq — для снижения.

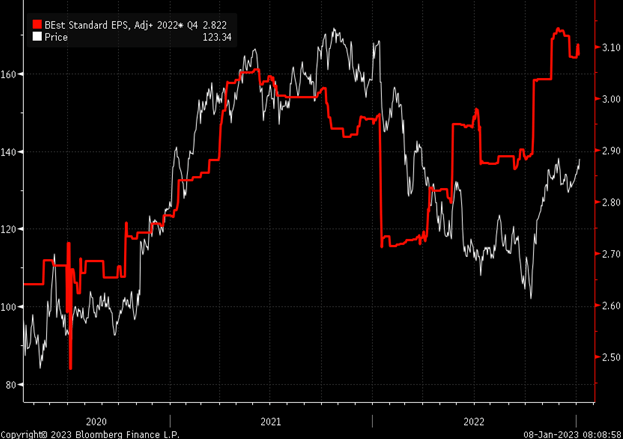

4. JP Morgan

JP Morgan (NYSE:) представит свои квартальные результаты в пятницу, 13 января, открыв сезон публикации отчетов. Прогнозы по прибыли JP Morgan за четвертый квартал в последнее время повышались, что способствовало росту акций, а это, вероятно, означает, что банку нужно будет превзойти оценки и повысить прогнозы, чтобы ралли продолжилось. Не уверен, что сейчас можно на подобное рассчитывать, правда я могу ошибаться.

JPMorgan Price Chart

5. Bank of America

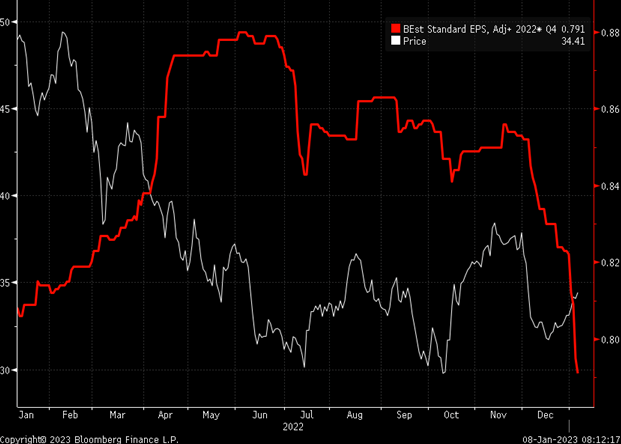

Bank of America (NYSE:) тоже представит свои результаты в пятницу, 13 января, но для этого банка, в отличие от JP Morgan, оценки по квартальной прибыли в последнее время снижались и сейчас находятся у нижней границы диапазона. Так что не понятно, почему акции растут.

Видимо, рынок думает, что результаты будут лучше ожиданий, что означает, что Bank of America нужно будет превзойти прогнозы, чтобы его акции продолжили расти. В противном случае они могут устремиться в сторону недавних минимумов.

BAC Price Chart

6. Citigroup

Свой отчет в пятницу утром также опубликует Citigroup (NYSE:). Как и в случае с Bank of America, акции растут, хотя прогнозы по прибыли снижаются.

Напрашивается вопрос, почему аналитики повышают оценки для JP Morgan и снижают их для Bank of America и Citigroup. Получается, либо оценки для JP Morgan завышены, либо оценки для Bank of America и Citigroup занижены.

CitiGroup Price Chart

Как бы то ни было, желаю вам удачи на предстоящей неделе.

Оригинальный пост