3 любимчика институциональных инвесторов

Опубликовано 25.05.2023 в 17:42

• Уоррен Баффетт увеличил свою долю в Apple.

• Институциональные инвесторы сделали то же самое с Microsoft.

• В число их любимчиков также попала компания Lantheus Holdings.

Портфели институциональных инвесторов зачастую используются индивидуальными инвесторами в качестве мерил при принятии решений о том, какие акции им стоит добавить в свой портфель. Ценную информацию на этот счет можно почерпнуть из периодически публикуемых отчетов по форме 13F, которые в обязательном порядке составляют американские фонды с капиталом более $100 миллионов.

Следует отметить, что эти отчеты публикуются с задержкой, а значит, структура того или иного портфеля уже могла претерпеть серьезные изменения.

Особой популярностью у институциональных инвесторов сегодня пользуются технологические гиганты Apple (NASDAQ:) и Microsoft Corporation (NASDAQ:).

Однако в последнее время повышенное внимание к себе также привлекает компания Lantheus Holdings (NASDAQ:). Ее акции консолидируются в районе рекордных максимумов.

С помощью InvestingPro мы можем попытаться понять, почему фондам так сильно нравятся эти компании.

Такой же анализ можно провести практически для любой компании, нажав на эту ссылку: начните поиск лучших акций уже сегодня!

1. Apple

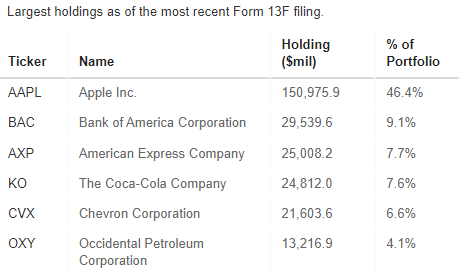

Согласно последнему отчету по форме 13F, председатель и генеральный директор Berkshire Hathaway (NYSE:) Уоррен Баффетт увеличил свою долю в Apple.

Как показывает отчет, опубликованный ранее в этом месяце, Баффетту теперь принадлежит 915 560 382 акций американского техгиганта — на 20 424 207 акций больше, чем раньше.

Портфель Уоррена Баффетта

Источник: InvestingPro

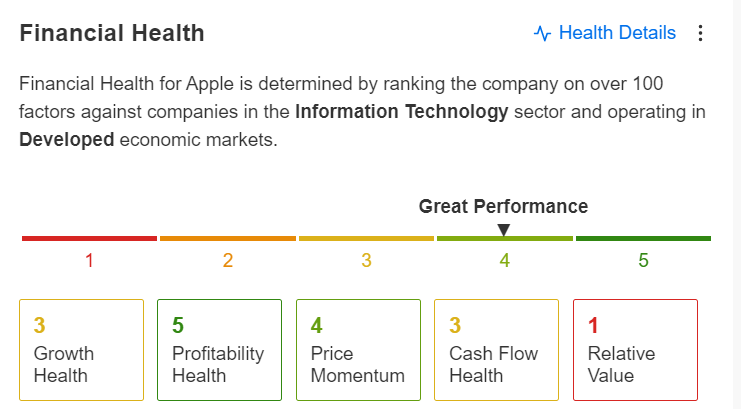

С решением Баффетта трудно поспорить, если взглянуть на фундаментальные показатели этой компании. У нее высокий рейтинг финансового благополучия благодаря сильной и устойчивой прибыльности, а также продолжающемуся росту выручки.

Источник: InvestingPro

После мощного восстановления последних месяцев следующей целью для американского техгиганта станут исторические максимумы в районе $182.

2. Microsoft

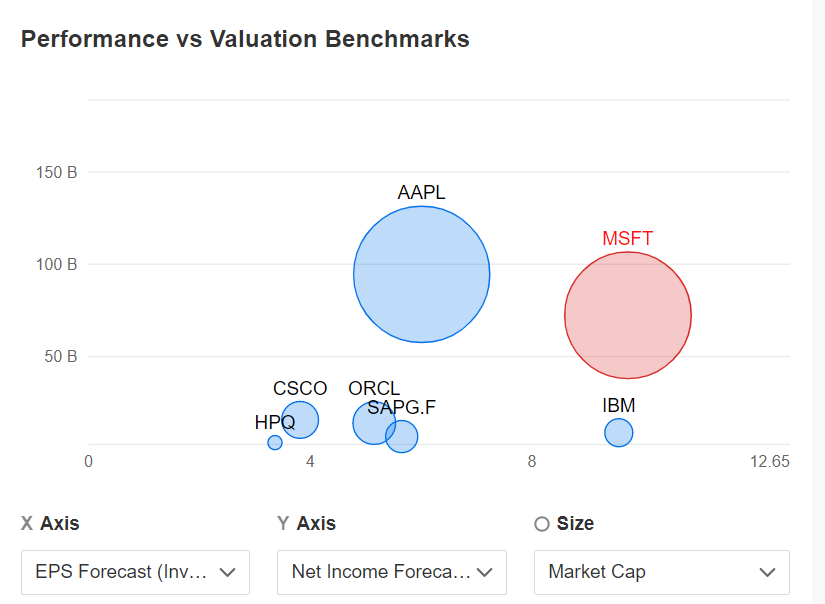

Microsoft пользуется все большей популярностью среди институциональных инвесторов. Последний отчет по форме 13F, доступный на InvestingPro, показывает, что инвестиционные фонды открыли 224 длинные позиции по сравнению со 108 короткими позициями. Это говорит о том, что Microsoft сохраняет привлекательность в глазах ведущих игроков рынка.

У этой компании самая высокая прибыль на акцию среди всех конкурентов — $9,73. В добавок к этому, она занимает второе место по показателю чистой прибыли ($72,334 миллиарда) — больше только у Apple.

Сопоставление Microsoft с конкурентами

Сопоставление Microsoft с конкурентами

Источник: InvestingPro

3. Lantheus Holdings

Lantheus Holdings — это американская компания из сектора здравоохранения, специализирующаяся на продаже медицинского оборудования и предметов медицинского назначения.

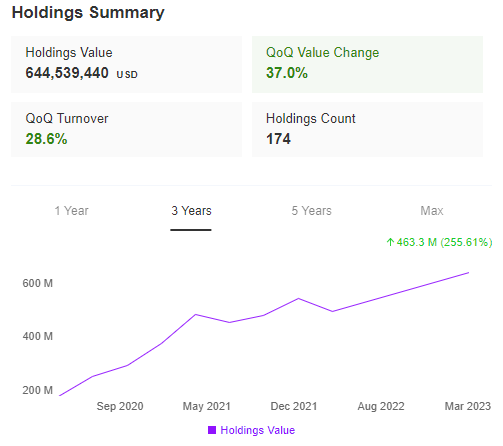

Компания контролируется несколькими инвестиционными фондами, в числе которых — Nicholas Investment, Oberweis Asset и Eagle Health. Фонд Eagle Health, в частности, сфокусирован на биотехнологиях и демонстрирует впечатляющую доходность за последние несколько лет, как можно видеть из данных InvestingPro.

rsquo;s Performance Over the Last 3 Years

Источник: InvestingPro

После пробоя выше рекордных максимумов акции сформировали двойную вершину под уровнем $101. Это указывает на вероятность коррекции, прежде чем начнется очередная волна роста.

Акции Lantheus Holdings

Акции Lantheus Holdings

Ключевые уровни поддержки, с которых может начаться восстановление, находятся на $92 и $84. Если акции совершат пробой вверх из текущего консолидационного диапазона, за этим может последовать очередное ралли с прицелом на $110.

Инструменты InvestingPro помогают искушенным инвесторам проводить анализ акций по примеру этой статьи. Вооружившись мнениями экспертов с Уолл-стрит и комплексными моделями оценки, инвесторы могут принимать обдуманные решения, максимизируя свою доходность.

Оформите бесплатную пробную 7-дневную подписку на InvestingPro сегодня!

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.