10 акций для покупки в преддверии публикации ИПЦ

Опубликовано 09.05.2023 в 20:51

• Стагфляция остается одним из главных рисков для мировой экономики в 2023 году.

• Траектория рынка акций по-прежнему зависит от опасений относительно устойчиво высокой инфляции и страхов о надвигающейся рецессии.

• С учетом этого я представляю вашему вниманию 10 компаний, относительно защищенных от угрозы стагфляции благодаря сильным фундаментальным показателям, разумной оценке и хорошим дивидендам.

• Хотите защитить свой портфель с помощью качественных акций на фоне усиливающейся экономической неопределенности? Подписчики InvestingPro получают эксклюзивный доступ к нашим аналитическим инструментам и данным. Подробнее

Опасения относительно стагнирующего и устойчиво высокой инфляции, вероятно, останутся основным фактором влияния на рыночные настроения в ближайшие месяцы.

Подобные условия принято называть «стагфляцией», и возникают они в том случае, если экономика погружается в рецессию, прежде чем инфляция снижается до желательного для ФРС уровня.

Во время стагфляции хорошие результаты обычно показывают защитные компании из энергетического, коммунального сектора, сектора здравоохранения и базовых потребительских товаров. Циклические компании, в том числе из технологического, финансового и промышленного секторов, наоборот, обычно показывают слабые результаты.

С помощью инструмента для скрининга акций InvestingPro я отобрал 10 наиболее привлекательных компаний на фоне усиливающихся опасений о стагфляции перед публикацией США в эту среду в 15:30 мск.

Методология

Используя инструмент для скрининга, я методично отфильтровал более чем 7500 компаний, зарегистрированных на биржах США, составив из оставшихся акций небольшой удобный список наблюдения. В него попали хорошо известные компании, которые должны обеспечить инвесторов приличной доходностью, какими бы ни были экономические условия.

Я сосредоточил свое внимание на хорошо диверсифицированных, защитных компаниях с устойчивыми показателями прибыльности, добротным балансом, высоким свободным денежным потоком, радужными перспективами роста и привлекательной оценкой.

Что еще важнее, я решил найти компании со стабильными дивидендами, доказавшие со временем свою способность продолжать выплаты при замедлении экономики благодаря лидирующим рыночным позициям.

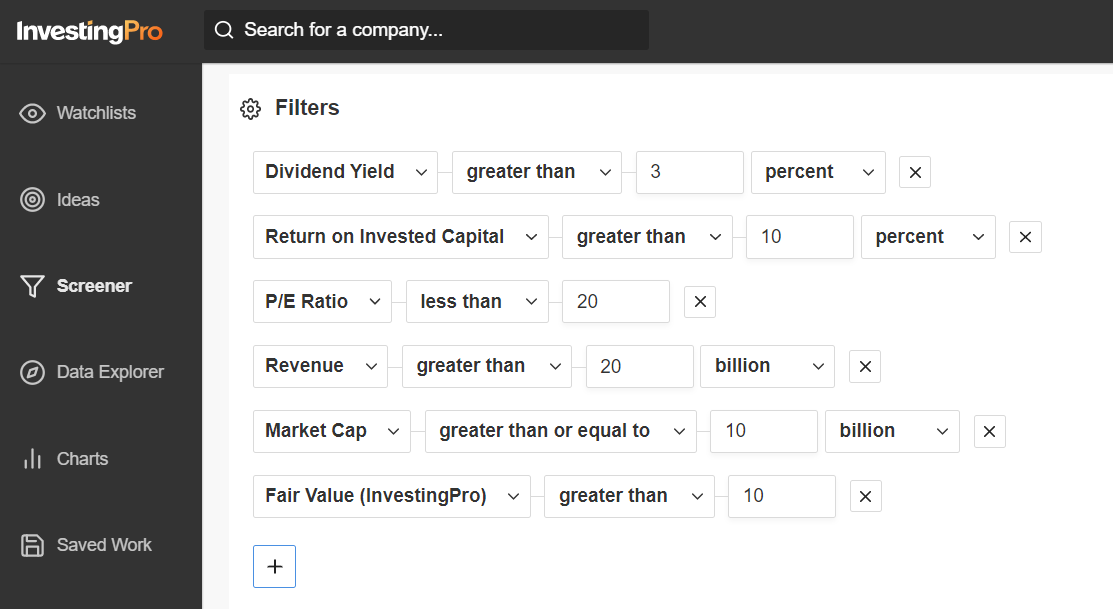

Поэтому сначала я отобрал компании с дивидендной доходностью не менее 3% и рентабельностью инвестированного капитала (ROIC) от 10% и выше. Это показатель эффективности капитала, измеряющий способность компании создавать ценность для своих акционеров.

Данные два показателя по сути показывают, насколько успешно компания использует свой капитал для генерирования прибыли.

Инструмент скрининга акций InvestingPro

Инструмент скрининга акций InvestingPro

Источник: InvestingPro

Затем я сузил параметры отбора, сосредоточившись на компаниях с годовой выручкой не менее $20 миллиардов. Далее я решил ограничиться только теми компаниями, у которых рыночная капитализация составляет как минимум $10 миллиардов, а мультипликатор P/E не превышает 20.

И наконец, среди них я отобрал компании, акции которых торгуются по меньшей мере на 10% ниже своей справедливой цены согласно InvestingPro. Справедливая стоимость определяется с использованием нескольких моделей оценки, включая коэффициенты цена/прибыль, цена/продажи и цена/балансовая стоимость.

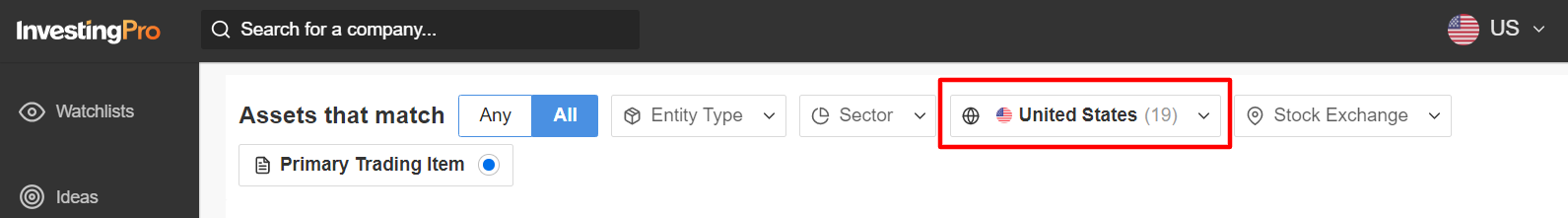

Применив эти фильтры, я получил список наблюдения с 19 компаниями.

Источник: InvestingPro

Рейтинг финансового благополучия у 16 из них, что вполне объяснимо, составляет от 2,75 и выше. Это вселяет оптимизм с учетом того, что компании с рейтингом 2,75 и выше сильно опережают широкий рынок по динамике за период с 2016 года.

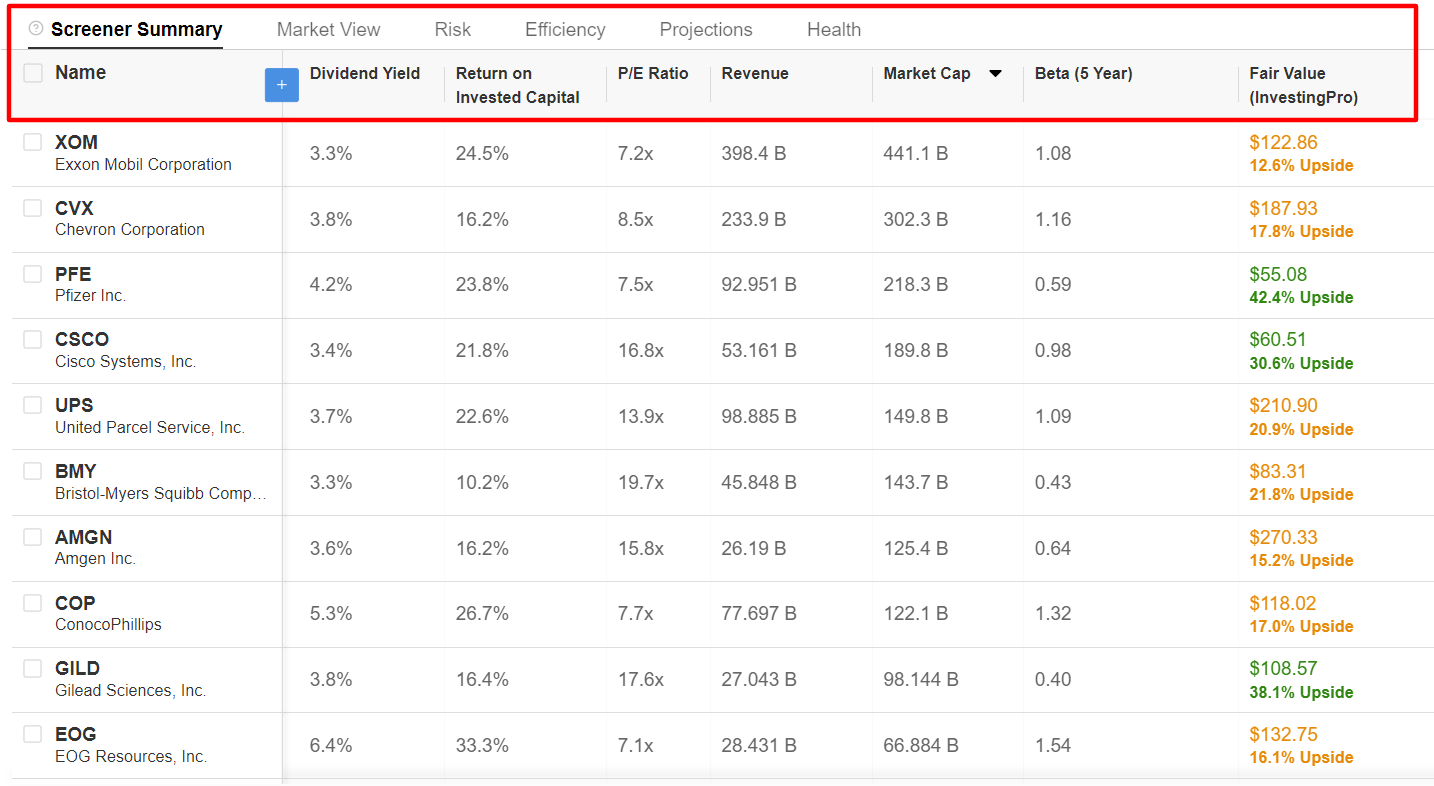

Ниже приводится список 10 самых многообещающих компаний, которые сулят инвесторам самую высокую доходность в ближайшие месяцы, если исходить из моделей InvestingPro.

Все это компании с хорошей прогнозируемостью результатов, которые со временем доказали свою способность справляться с повышенной рыночной волатильностью, а это делает их привлекательными вариантами для вложения в текущем экономическом климате с высокой инфляцией и замедляющимся экономическим ростом.

10 лучших акций для покупки на фоне опасений о стагфляции:

1. ExxonMobil (NYSE:) (потенциал роста к справедливой стоимости: +12,6%)

2. Chevron (NYSE:) (потенциал роста к справедливой стоимости: +17,8%)

3. Pfizer (NYSE:) (потенциал роста к справедливой стоимости: +42,4%)

4. Cisco Systems (NASDAQ:) (потенциал роста к справедливой стоимости: +30,6%)

5. United Parcel Service (NYSE:) (потенциал роста к справедливой стоимости: +20,9%)

6. Bristol-Myers Squibb (NYSE:) (потенциал роста к справедливой стоимости: +21,8%)

7. Amgen (NASDAQ:) (потенциал роста к справедливой стоимости: +15,2%)

8. ConocoPhillips (NYSE:) (потенциал роста к справедливой стоимости: +17,0%)

9. Gilead Sciences (NASDAQ:) (потенциал роста к справедливой стоимости: +38,1%)

10. EOG Resources (NYSE:) (потенциал роста к справедливой стоимости: +16,1%)

Результаты скрининга с использованием инструмента InvestingPro

Результаты скрининга с использованием инструмента InvestingPro

Источник: InvestingPro

Восемь из 10 приведенных в списке компаний, что неудивительно, работают в энергетическом секторе и здравоохранении, и их продукты и услуги покрывают базовые потребности потребителей.

Такие компании, как правило, продают продукцию, которая нужна потребителям независимо от ситуации в экономике, что обеспечивает их привлекательность в текущей среде.

Целиком просмотреть мой список наблюдения со «стагфляционными» акциями можно на InvestingPro, воспользовавшись бесплатным 7-дневным пробным периодом. Те, у кого уже оформлена подписка на InvestingPro, могут посмотреть мою подборку здесь.

Ищете новые удачные торговые идеи, которые помогут вам пережить рыночную волатильность? С помощью инструмента InvestingPro вы сможете с легкостью и в любое время находить акции с потенциалом роста.

Воспользуйтесь бесплатным 7-дневным пробным периодом и получите доступ к лучшим идеям и данным!

Оформить подписку на InvestingPro, чтобы начать анализировать акции самостоятельно, можно по этой ссылке.

Всю необходимую вам информацию вы можете найти на InvestingPro!

Дисклеймер: На момент написания статьи у меня была открыта короткая позиция по и через биржевые фонды ProShares Short S&P500 (NYSE:) и ProShares Short QQQ (NYSE:). Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний. Изложенные в этой статье мнения отражают исключительно мою собственную точку зрения и не должны восприниматься как инвестиционная рекомендация.