Яндекс: Финансовые результаты (1К23 GAAP)

Опубликовано 29.04.2023 в 11:52

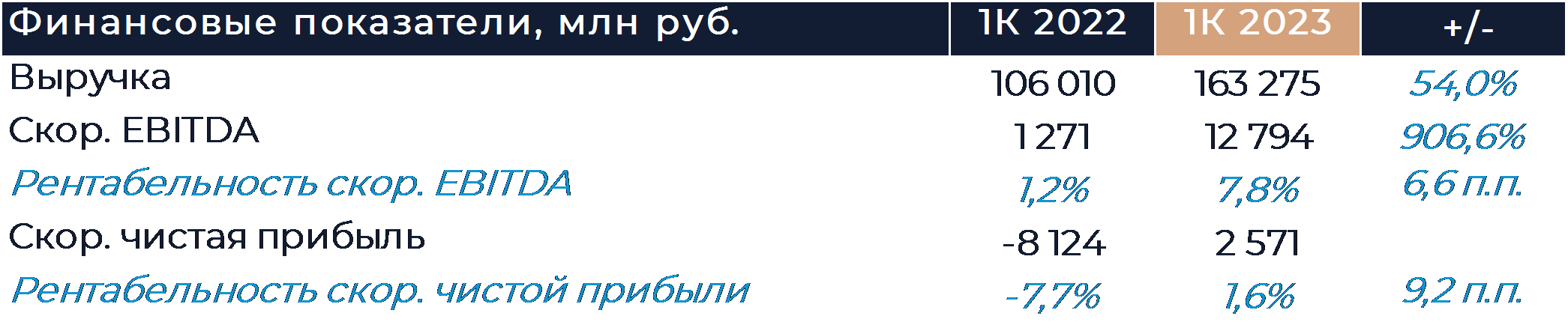

Яндекс вчера представил свои финансовые результаты за 1К 2023 г., которые значительно опередили ожидания рынка и наши прогнозы. Темпы роста выручки дополнительно ускорились относительно 4К и прошедший период стал самым сильным более чем за год. Очень высокие показатели продемонстрировал поисковый сегмент, хотя компания отмечает начавшееся замедление темпов роста в апреле из-за более высокой базы сравнения. Прочие направления либо улучшили свои результаты относительно предыдущего отчетного периода, либо получили сопоставимый рост. Рентабельность EBITDA немного снизилась кв/кв, но выросла в несколько раз г/г, так как в 1К прошлого года компания разово выплатила сотрудникам крупные суммы в качестве поддержки. Часть сегментов также зафиксировали улучшение юнит-экономики. Существенных дополнительных сведений о готовящейся реструктуризации бизнеса пока не последовало. Наша рекомендация для акций Яндекса (MCX:) – «Покупать» с целевой ценой 3 130 руб. за бумагу.

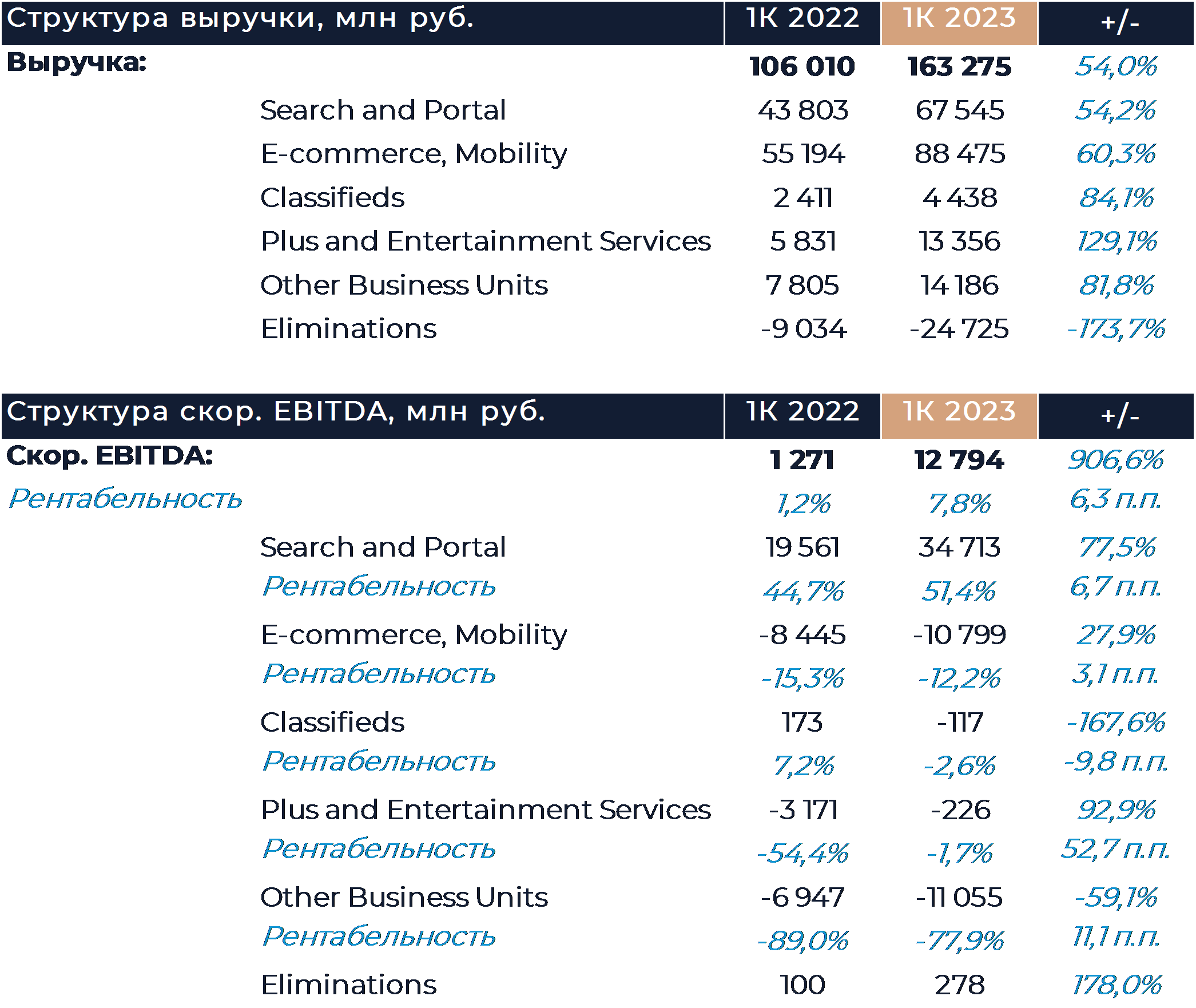

Выручка Яндекса увеличилась в 1К на 54% г/г, что почти на 5 п.п. выше сильного результата 4К. EBITDA была в 10 раз выше показателя годичной давности, хотя снизилась относительно трех прошлых кварталов. Компания превзошла консенсус по выручке на 9%, а по EBITDA сразу на 23%. Особенно сильными выглядели результаты поискового сегмента, выручка которого увеличилась на 54% г/г против 47% в прошлом отчетном периоде. Поисковое направление, как и в прошлые кварталы, фиксирует значительный положительный эффект от снижения конкуренции и перераспределения долей на рынке после ухода ряда западных игроков. Компания отмечает, что по мере нормализации базы сравнения темпы роста становятся более сдержанными, что наблюдалось уже в апреле. Основным драйвером роста рекламного направления остался приток новых клиентов из числа среднего и малого бизнеса. Сильный рост выручки позволил поддержать и высокую рентабельность EBITDA сегмента, которая составила 51,4%. В 1К прошлого года холдинг произвел дополнительную выплату сотрудникам, что оказало сильное негативное влияние на рентабельность подразделения. Так как сейчас подобных выплат не производилось разница в рентабельности EBITDA была значительной.

Выручка сегмента онлайн-торговли и такси выросла по итогам периода чуть более чем на 60% г/г и заметно опередила наш прогноз. В такси и каршеринге число поездок увеличилось на 22% г/г, что немного больше, чем в 4К. Более 60% прироста числа поездок обеспечили зарубежные направления, в то время как в России рост составил только 12% г/г. В силу зрелости российского рынка зарубежные направления, скорее всего, и далее будут обеспечивать большую часть роста поездок. Оборот такси и каршеринга вырос на 34% г/г и превысил рост количества поездок в основном благодаря увеличению доли более дорогих тарифов.

Оборот Яндекс Маркета увеличился на 64% г/г, что существенно ниже результата прошлого квартала. Замедление связано с высокой базой сравнения, так как в 1К 2022 г. наблюдался повышенный спрос на некоторые категории товаров. На фоне изменения категорийного микса доля 1P продаж временно увеличилась, а доля маркетплейса соответственно просела до 75%. В апреле, как говорится в материалах, компания наблюдала ускорение роста продаж на площадке. Основные операционные метрики, включая число продавцов и покупателей, количество SKU и частотность заказов продолжили расти быстрыми темпами. Сегмент доставки готовой еды и продуктов испытывал на себе положительный эффект от консолидации Delivery Club. Яндекс Лавка увеличила число дарксторов на 14 шт. кв/кв, что говорит о сдержанных темпах экспансии в угоду лучшей юнит-экономике. Темпы рост оборота и количества посылок сервиса Яндекс Доставка увеличились относительно предыдущих отчетных периодов, что дополнительно поддержало результаты сегмента. Убыток на уровне EBITDA онлайн-торговли и такси составил 10,8 млрд руб. Размер убытка увеличился по сравнению с предыдущими периодами в силу опережающего роста направлений в активной инвестиционной фазе, а рентабельность при этом улучшилась г/г.

Сервисы объявлений показали рост выручки более чем на 80% г/г, за счет развития молодых вертикалей недвижимости и путешествий. Такой показатель также оказался существенно выше нашего прогноза. Рост доли новых направлений в выручке и активные инвестиции привели к появлению небольшого убытка на уровне EBITDA сегмента.

Несмотря на ограничения в доступе к контенту, подписочный сервис Яндекса продолжает демонстрировать сильные результаты. Выручка сегмента Плюс и контентные сервисы увеличилась почти на 130% г/г при росте количества подписчиков на 81% г/г (до 22,1 млн.). Кинопоиск и Яндекс Музыка остаются лидерами в своих сегментах на территории России. Рентабельность EBITDA подразделения благодаря положительному эффекту операционного рычага и относительно небольшим инвестициям в контент продолжает улучшаться. Сегмент практически достиг безубыточности.

Сегмент прочих инициатив продемонстрировал рост более 80% г/г несмотря на деконсолидацию сервиса Дзен. Негативный эффект от выбытия активов перекрыли сильные результаты подразделений умных устройств и облачных сервисов. Продажи умных устройств за квартал превысили 6 млрд руб. даже без дополнительных новых релизов. Run-rate облачных сервисов практически достиг 12 млрд руб., что в 2 раза превышает показатель марта 2022 г. Убыток на уровне EBITDA сегмента по итогам периода составил более 11 млрд руб. из которых почти 2,2 млрд руб. было направлено на развитие беспилотного транспорта. Убыток вырос на 60% г/г в силу быстрого роста бизнесов, требующих инвестиций для развития.