Юаневые облигации — вот теперь интересно

Опубликовано 30.11.2023 в 18:20

Доллар стоит 88 рублей, то есть наш среднесрочный прогноз исполнился – ушел к диапазону 85-90. Как мы , рубль сохраняет потенциал укрепления до 85 р/$ и даже ниже. Другое дело, что займет это куда больше времени, дальнейший рост курса рубля будет более медленным.

Скоро надо будет присматриваться к валютным инструментам. Юаневые облигации уже можно назвать неплохим вариантом – доходности по ним выросли с 3-4% до 5-6% годовых. Также они остаются самым доступным вариантом для массового инвестора и имеют среднесрочное преимущество перед замещающими облигациями (про ЗО вскоре тоже выложим статью, где объясним эту причину).

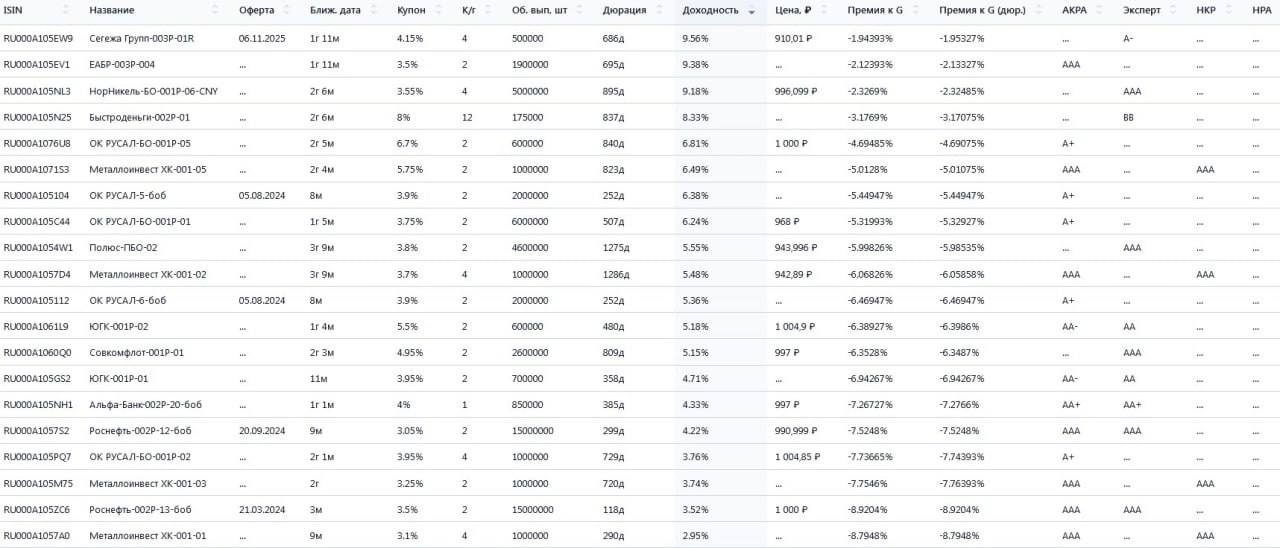

На картинке ниже привели почти все доступные выпуски на российском рынке. Из них отметили 2 наиболее интересных с точки зрения доходности:

• ОК РУСАЛ-БО-001Р-05 (ISIN: RU000A1076U8). Ставка купона 6,7%, эффективная доходность 6,8%, срок обращения – до 2026 года.

• Металлоинвест ХК-001-05 (ISIN: RU000A1071S3). Ставка купона 5,75%, эффективная доходность 6,49%, срок обращения – до 2026 года.

Есть также и “выпуски-ловушки”. Это, например, Сегежа, дающая эффективную доходность под 10%, но фактический купон куда ниже. Плюс в бумаге много рисков, в том числе связанных с потенциальной реструктуризацией.

Другой пример — это Норникель (MCX:) с эффективной доходностью 9,2%. На деле купонная доходность сейчас в районе 4% (скринеры просто показывают неверную информацию), а сама облигация имеет переменный купон с привязкой к ставкам в Китае.

Обратим внимание на то, что по новым выпускам гораздо более привлекательные условия. Например, самая первая облигация в подборке (от Русала (MCX:)) выпущена совсем недавно, в ноябре 2023. И она дает самую высокую купонную доходность (ставка купона 6,7%). Поэтому не исключено, что за зиму-весну будут новые и более выгодные размещения в юаневом сегменте. Компаниям будет выгоднее занимать в юанях из-за более низких ставок и относительно стабилизировавшегося курса рубля. Поэтому ожидаем роста доходностей с 5-6: в среднем до ~5.5-6.5%.

В целом доходности удручающе низкие, кроме Сегежи, которую покупать совсем не хочется. Пока оптимальным вариантом выглядит РУСАЛ, где есть ну хоть какая-то доходность. При этом самое обидное, что если бы РУСАЛ занимал на мировом рынке, то сделал бы это только под 15%. Есть куда более надежные китайские компании (тоже работающие с алюминием), по которым есть облигации с доходностью в 12% в долларах. Вот такие вот парадоксы.

А российские инвесторы без доступа к иностранному контуру вынуждены выбирать между российскими ВДО с доходностью 15-16%, замещайками с 7-8% (но грядущим навесом размещений) и юаневыми облигациями с доходностью в 5-6%. Ну хоть какие-то варианты остались.

Из позитива можно отметить, что рынок юаневых бондов будет расти со временем и вариантов будет все больше.