Федрезерв доллару не помощник

Опубликовано 04.12.2023 в 12:04

Осторожность в действиях – это одно, осторожность в речах – зачастую признак неуверенности. Джером Пауэлл не смог ничего противопоставить рассуждавшему о монетарной экспансии Критоферу Уоллеру. Заявления председателя ФРС о вторжении ставки по федеральным фондам на территорию, которая ограничивает экономический рост, и о том, что об ослаблении денежно-кредитной политики говорить слишком рано, не произвели впечатления на инвесторов. Фондовые индексы США выросли, что позволило отскочить от двухнедельного дна.

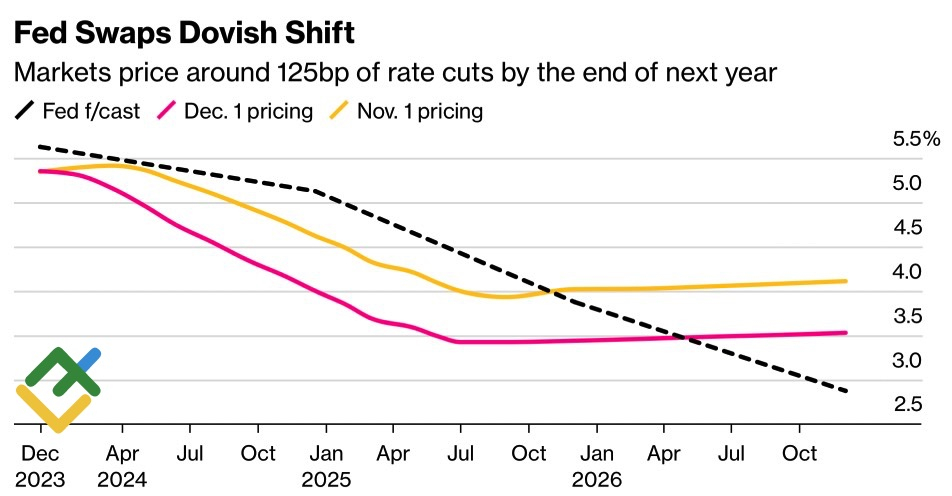

достигло рекордного пика, впервые с апреля 2022 превысил отметку 40000, а американский рынок акций закрыл пятую неделю подряд в зеленой зоне. Аппетит к риску зашкаливает на фоне снижения ставки по федеральным фондам уже в марте до 60%. Деривативы рассчитывают, что стоимость заимствований в 2024 сократится на 125 б.п до 4,25%, независимо от того, будет ли мягкая посадка или нет. Bloomberg с этим согласен и утверждает, что и в 2025 она упадет еще на 125 б.п до 3%, подливая масла в огонь ралли EUR/USD.

Динамика рыночных ожиданий по ставке ФРС

Прогнозы по ставке ФРС

Прогнозы по ставке ФРС

Если Джером Пауэлл прав, и последствия агрессивной монетарной рестрикции ФРС еще только начинают отражаться на экономике, то рецессия заставит центробанк ослабить денежно-кредитную политику. Если он ошибается, снижение до 2% на фоне сильного роста все равно приведет к монетарной экспансии. Реальные ставки будут слишком высоки, чтобы экономика их выдержала.

Неудивительно, что даже прогноз экспертов Bloomberg об ускорении американской занятости со 150 тыс. до 200 тыс. в ноябре не пугает «быков» по EUR/USD. Другое дело, что и у евро есть своя ахиллесова пята.

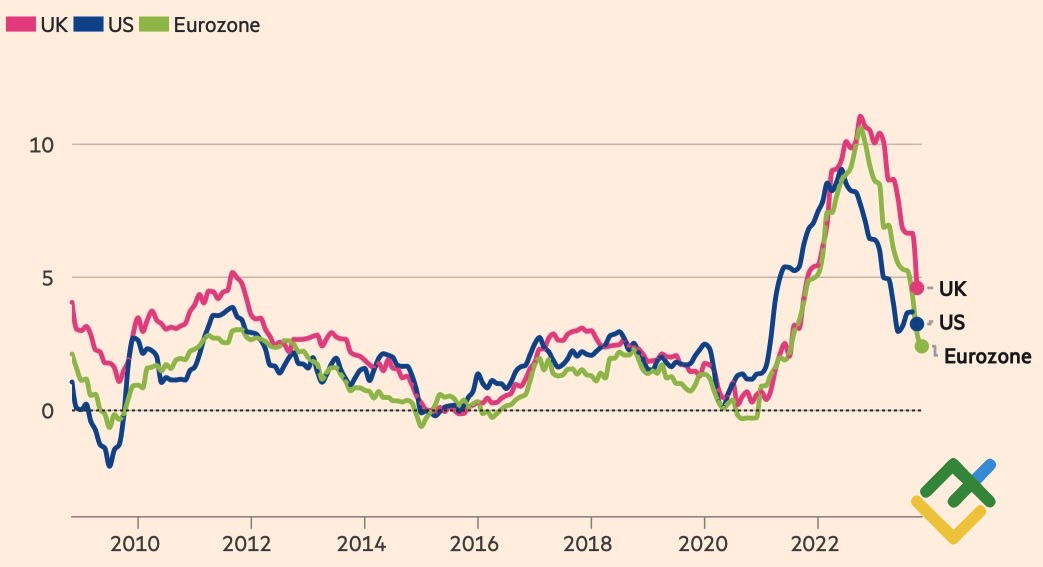

Если центробанки допустили ошибку, слишком поздно начав ужесточать денежно-кредитную политику на фоне растущей как на дрожжах в 2021-2022, то почему бы им вновь не наступить на старые грабли?

Придерживаясь мантры о необходимости удержания ставок на плато в течение длительного периода времени, они перекрывают кислород собственным экономикам. И на переднем крае этой тенденции стоит ЕЦБ. Еврозона и так балансирует на грани рецессии, а центробанк упрямо твердит: «посидим и посмотрим».

Динамика инфляции

ЕЦБ, вероятнее всего, первым начнет ослаблять денежно-кредитную политику, и это очень плохая новость для евро. Она позволяет продавать региональную валюту против конкурентов из G10, за исключением, пожалуй, американского доллара. тянут на дно ралли фондовых индексов США, снижение доходности трежерис и улучшение глобального аппетита к риску.

Таким образом, раскачивание маятника EUR/USD связано с тем обстоятельством, что евро и доллар определяют, кто же из них самое слабое звено. Если ралли американского рынка акций приостановится, основную валютную пару нужно будет шортить. Напротив, его продолжение – основание для лонгов. Мой вердикт – консолидация в диапазоне 1,08-1,1 с покупками на снижении с продажами на росте.