Усиление корреляции между индексами РТС и S&P 500 может предвещать рост рынка

Опубликовано 19.10.2022 в 04:28

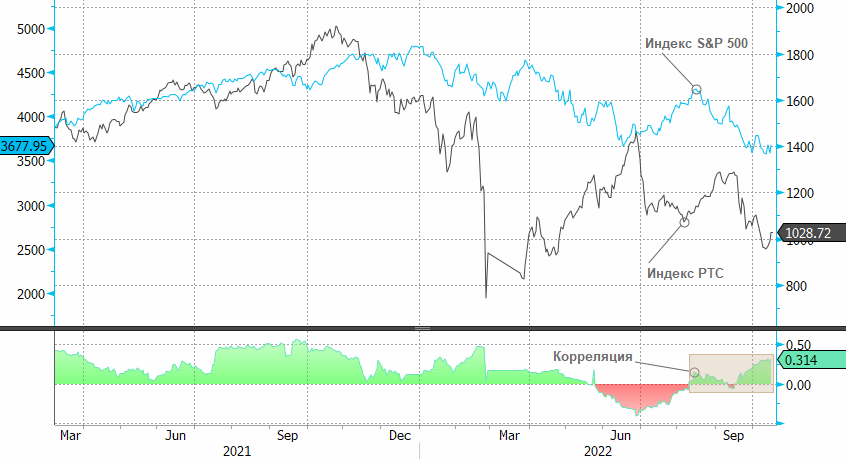

Корреляция между индексами и достигла максимального значения с февраля, и это может предвещать хорошую динамику для рынка акций РФ, как минимум в ближайшей перспективе.

С конца марта 2022 года, когда возобновились торги на рынке акций РФ, корреляция между двумя долларовыми фондовыми индексами — американским S&P 500 и российским РТС — устойчиво снижалась, пока не достигла нуля в конце мая.

Этот период не слишком интересен для анализа, т. к. S&P 500 падал на фоне ужесточения позиции ФРС, а РТС рос благодаря укреплению . Следовательно, никаких далекоидущих выводов из этой динамики сделать не получится.

В мае курс доллара к рублю стабилизировался и с тех пор, за некоторыми исключениями, колебался в довольно узком коридоре 55–60, поэтому валютный фактор стал в гораздо меньшей степени определять динамику индекса РТС.

С начала июня по вторую декаду августа индексы S&P 500 и РТС показывали отрицательную корреляцию, т. к. главными драйверами на рынке акций РФ выступали изменение премии за риск, которая росла/снижалась вслед за геополитической эскалацией/разрядкой, а также внутренние факторы, вроде решения акционеров Газпрома (MCX:) отказаться от выплаты дивидендов за 2021 год. Иными словами, поводов для усиления корреляции между индексами S&P 500 и РТС не было и в этот период.

Однако во второй декаде августа корреляция между ними вышла в положительную зону и с тех пор волнообразно росла, достигнув к настоящему времени максимального значения с конца февраля, т. е. за весь период после начала СВО.

Данное событие внушает оптимизм, так как может указывать на то, что влияние геополитических факторов на рынок акций РФ слабеет, а традиционные — макроэкономические — факторы начинают играть все большую роль. Если эта корреляция сохранится, то как минимум в ближайшей перспективе рынок акций РФ может показать хорошую динамику.

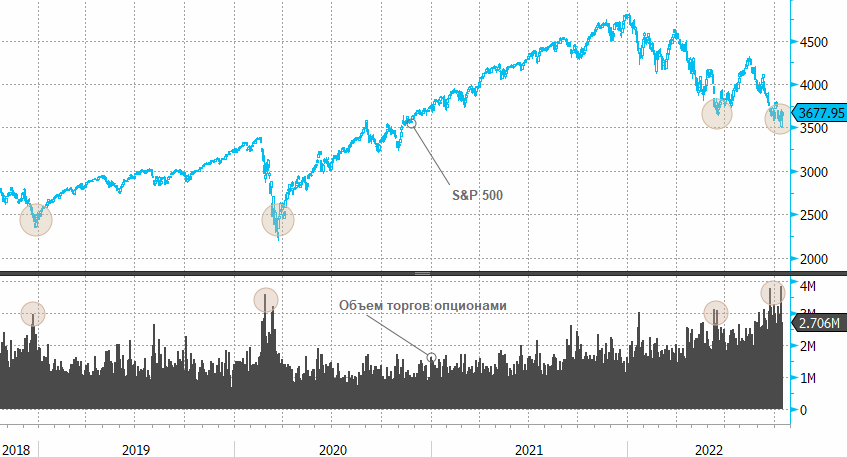

Оба индекса — S&P 500 и РТС — сильно перепроданы, и в обоих случаях основная часть возможного негатива, похоже, уже учтена в ценах. Кроме того, на рынке акций США, похоже, начинается очередной шорт-сквиз, т. е. резкий рост на фоне закрытия коротких позиций. Такие «медвежьи ралли» часто происходят в условиях доминирования среди инвесторов крайне негативных настроений и соответствующего позиционирования.

Вполне возможно, что рост рынка акций США продлится как минимум пару недель за счет одного только закрытия коротких позиций, а если мы увидим хорошие квартальные отчеты американских компаний и такие же прогнозы на будущее, то ралли может оказаться более устойчивым.

Стоит отметить, что на прошлой неделе объем торгов опционами на S&P 500 достиг очередного рекордного значения, и, как видно из приведенного ниже графика, в прошлом подобные всплески активности на рынке опционов часто предвещали формирования дна на рынке акций США.