Уровень оптимизма инвесторов упал вместе с S&P 500. Ждем разворота вверх?

Опубликовано 27.10.2023 в 17:32

• Фондовые индексы сильно упали за последнее время на фоне усиливающейся неопределенности.

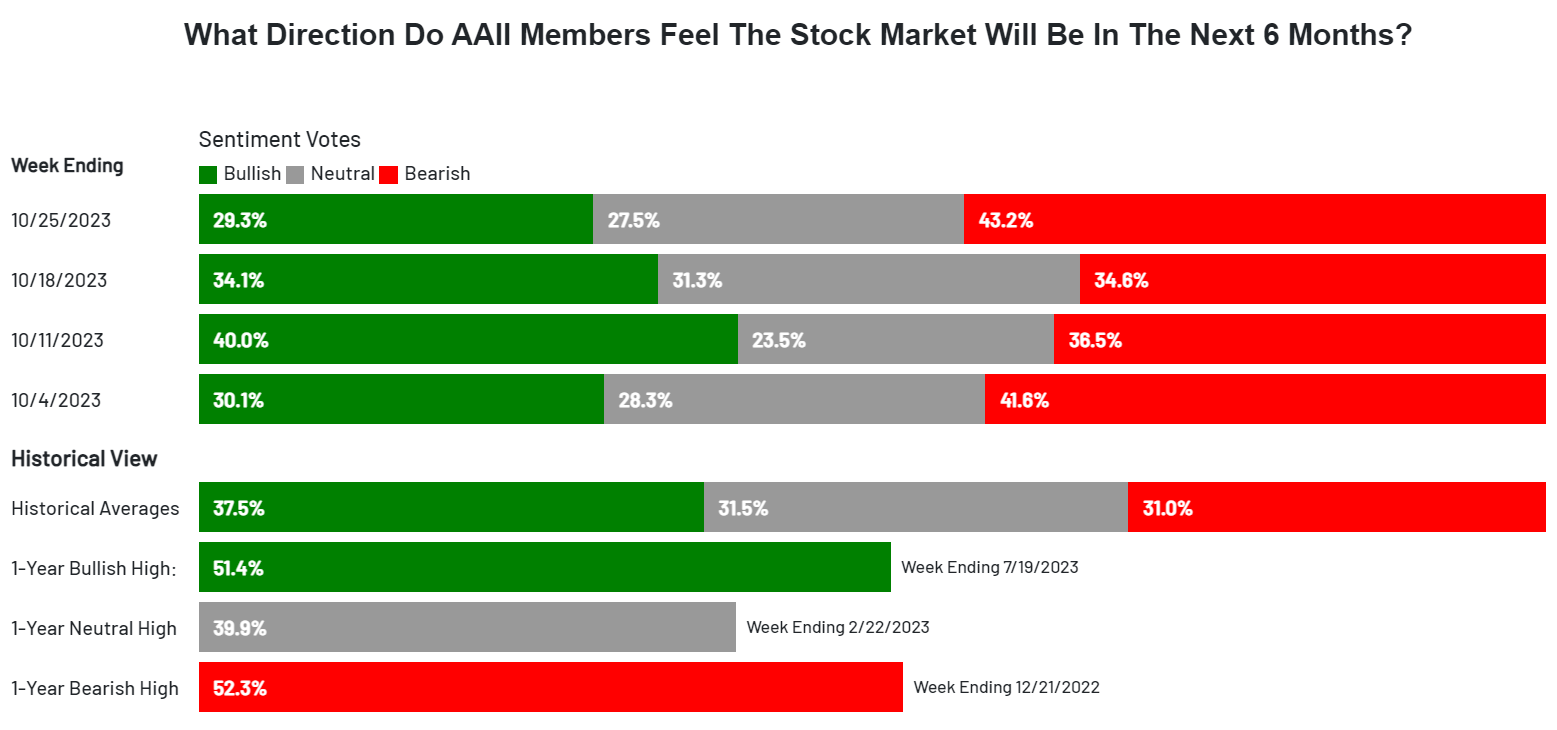

• Результаты свежего опроса AAII Investor Sentiment Survey свидетельствуют о снижении оптимизма в отношении S&P 500.

• Рынку необходимо, чтобы устоял психологически важный уровень поддержки 4150–4135.

Из-за постоянного беспокойства о войне, инфляции, риске рецессии и колеблющихся процентных ставках над рынком нависла неопределенность.

Результаты последнего опроса AAII Investor Sentiment Survey свидетельствуют об ослаблении «бычьих» настроений среди инвесторов в отношении динамики индекса . Лишь 29,3% из опрошенных на этой неделе инвесторов были настроены оптимистично по сравнению с 34,1% неделей ранее.

Этот нисходящий тренд согласуется с откатом последних дней, в результате которого акции оказались на уровнях апреля 2022 года.

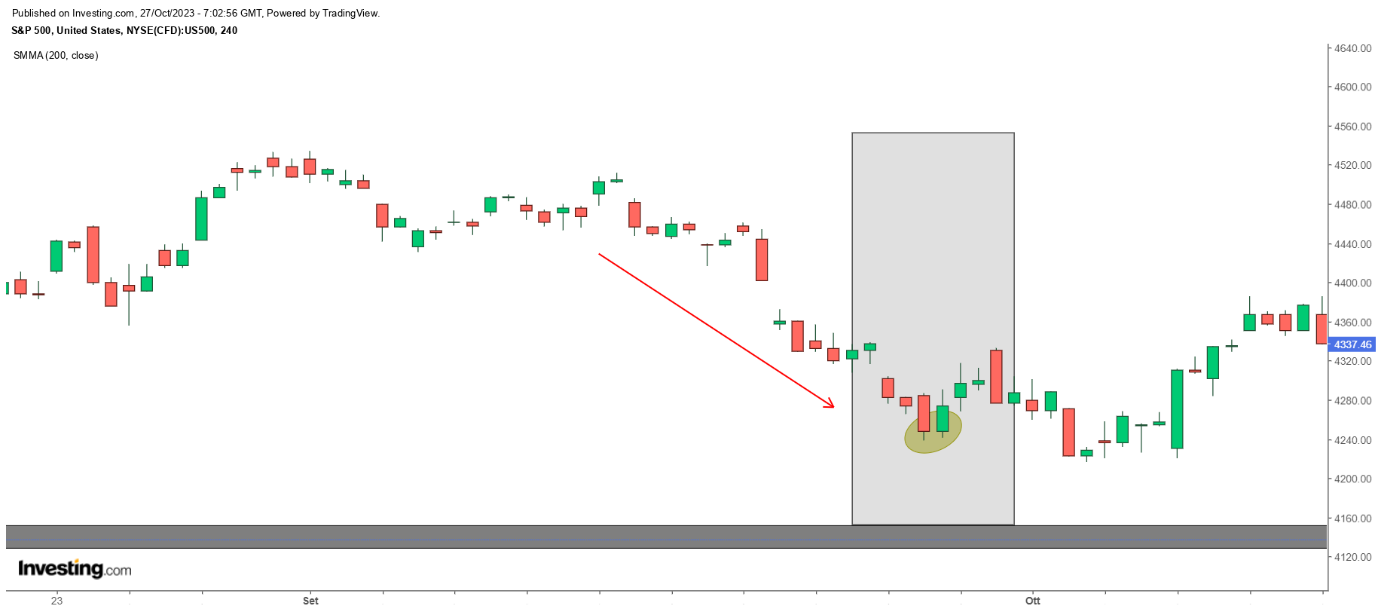

Сейчас стоит обратить внимание на диапазон 4150-4135. Рынок в прошлом встретил мощное сопротивление на этом психологически важном уровне, а значит, теперь ему крайне важно, чтобы этот район не был пробит.

S&P 500 – дневной таймфрейм

S&P 500 – дневной таймфрейм

Хотя в настроениях явно преобладает пессимизм, важно отметить, что на последней неделе сентября доля «быков» среди инвесторов была еще ниже — 27,8%.

За этот период индекс снизился примерно на 1%.

S&P 500 – 4-часовой таймфрейм

S&P 500 – 4-часовой таймфрейм

Доля «медведей», наоборот, увеличилась до 43,2%, что соответствует максимальному уровню с мая 2023 года. За неделю показатель увеличился на 8,6% — это самый сильный недельный рост с февраля 2023 года.

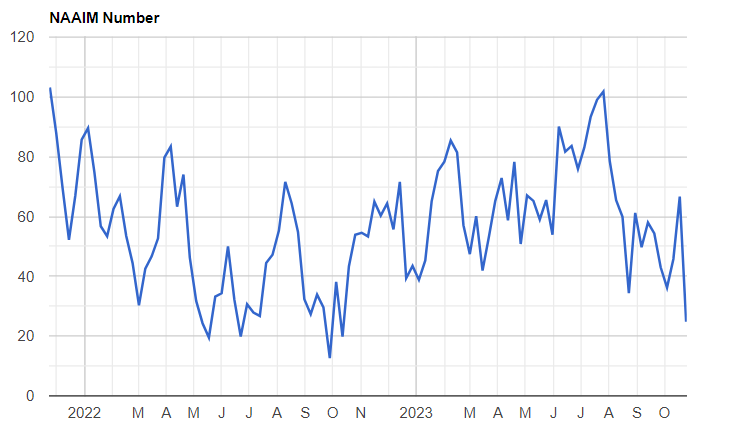

Таким образом, результаты опроса AAII свидетельствуют о ярко выраженном изменении настроений. Это изменение еще больше бросается в глаза, если провести сопоставление с индексом NAAIM, отражающим позиции управляющих фондами на рынке акций.

Индекс NAAIM опустился ниже уровня марта 2022 года и снижается в сторону уровней октября 2022 года.

Индекс NAAIM по своей природе не имеет прогностической значимости. Его основное назначение — предоставлять инвесторам информацию о текущей корректировке позиций на фондовом рынке, которую произвели за последние две недели активные управляющие на своих клиентских счетах.

Давайте посмотрим на настроения инвесторов:

Данные AAII по рыночным настроениям

Данные AAII по рыночным настроениям

На фондовом рынке и в самом деле наблюдается сильный откат. Однако снижение индексов создает возможности. Если посмотреть на график «великолепной семерки», мы увидим, что акции заметно откатились с максимумов, при этом индикаторы RSI находятся на минимумах (перепроданность).

В качестве первого примера приведем Apple (NASDAQ:). Акции снизились с максимума более чем на 15%, опустившись ниже основной 200-периодной скользящей средней, при этом индикатор RSI находится на минимумах (перепроданность), а на графике формируется нисходящий канал, который достиг ключевых уровней Фибоначчи.

Акции NVIDIA (NASDAQ:) упали с максимума более чем на 18%, индекс RSI находится на минимумах (перепроданность), а на графике формируется фигура «голова и плечи». В случае ее подтверждения акции могут заполнить образовавшийся в мае 2023 года гэп и добраться до ключевых уровней Фибоначчи.

Индекс доллара

Индекс доллара

с июля торгуется в восходящем тренде, поднявшись более чем на 7%, при этом последний максимум был зафиксирован 3 октября.

На графике сформировался «бычий флаг», а RSI остается высоким (выше 50). Это не предвещает акциям ничего хорошего.

В заключение

Несмотря на усиливающиеся «медвежьи» настроения, сокращение позиций фондов в акциях и укрепление доллара, стоит отметить, что в октябре рынок нередко формирует дно, если отталкиваться от прошлого опыта.

С учетом этого не исключено, что текущие уровни станут основой для новой восходящей траектории.

***

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.