Татнефть – есть ряд драйверов роста, помимо высоких цен на нефть

Опубликовано 31.10.2023 в 11:40

Татнефть (MCX:)

Отрасль – нефтегаз. Российский газо- и нефтедобытчик, занимающий 5,4% российского рынка добычи нефти, 0,1% добычи газа, 6% нефтепереработки. Основные месторождения и производственные площадки расположены в России, есть участки добычи в Ливии, Узбекистане и Туркмении. Имеет сеть из 850 АЗС в России, Беларуси и Узбекистане. Нефтепереработка представлена 1 НПЗ в Нижнекамске. Доказанные запасы нефти 807,8 млн т.

Отчетность за H1 2023

Выручка 623,9 b₽ (-21% г/г)

Чистая прибыль 147,7 b₽ (+6% г/г)

EPS 65,69 ₽ (+5,7% г/г)

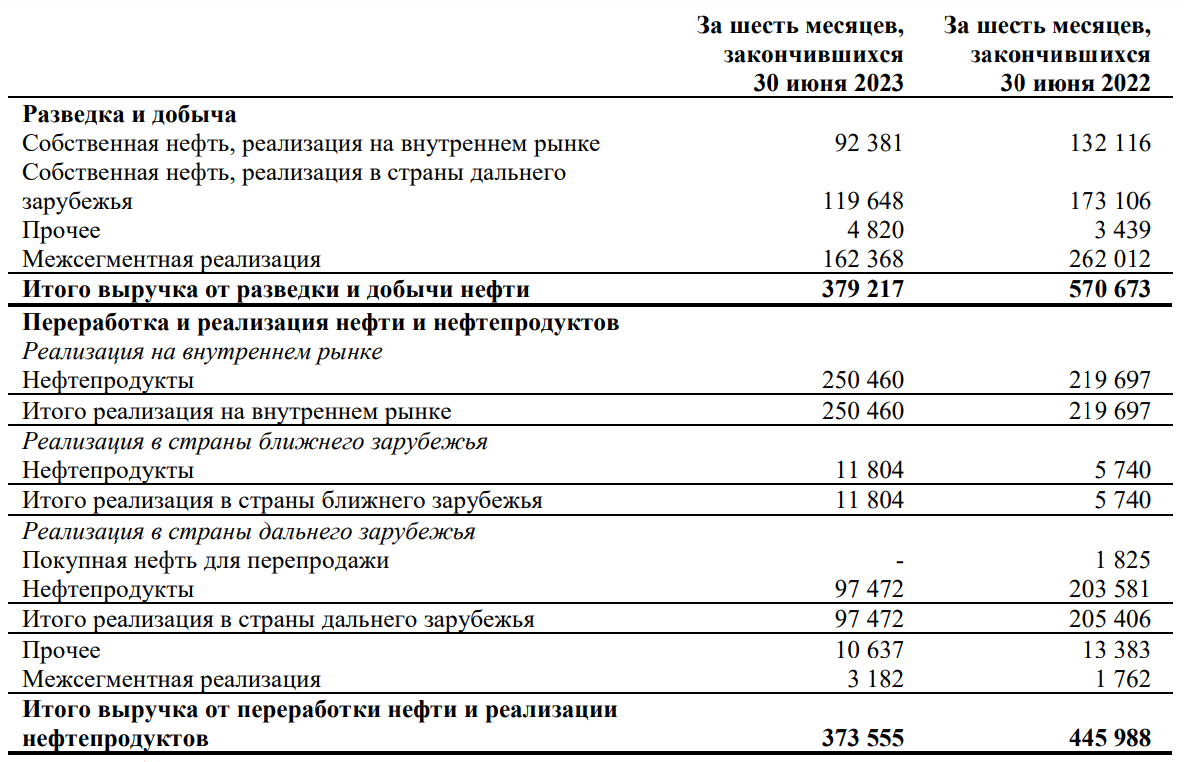

Выручка по сегментам:

• Разведка и добыча нефти 379,2 b₽ (-34% г/г, 61% выручки)

• Переработка и реализация нефти и нефтепродуктов 373,6 b₽ (-16% г/г, 60% выручки)

• Шинный бизнес 6,4 b₽ (не было годом ранее, 1% выручки)

• Финансовые услуги (банк «Зенит») 12,6 b₽ (+2,4% г/г, 2% выручки

• Корпоративные и вспомогательные услуги 30,8 b₽ (-20% г/г, 5% выручки)

• Межсегментные вычеты 165,5 b₽ (-29% от выручки)

За H1 2023

• Операционные расходы (себестоимость) 94 b₽ (+11,6% г/г)

• Стоимость приобретенных нефти и нефтепродуктов 85,9 b₽ (+24,1% г/г)

• Коммерческие, общие и административные расходы 44,3 b₽ (+33,8% г/г)

• Прибыль по курсовым разницам 29,6 b₽ (годом ранее убыток 61,9 b₽)

• Операционная прибыль 157,4 b₽ (-38% г/г)

• Маржа операционной прибыли 25,2% (-7 п.п. г/г)

• Маржа чистой прибыли 23,7% (+6,1 п.п. г/г)

• OCF 96,9 b₽ (-48% г/г)

• Капитальные затраты 97,7 b₽ (+16% г/г)

• FCF -0,8 b₽ (годом ранее было +116,1 b₽)

• Денежные средства и их эквиваленты 124,6 b₽ (-26% с начала года)

• Долгосрочный долг 19,2 b₽ (+63% с начала года)

• Краткосрочный долг 3,9 b₽ (+44,4% с начала года)

• Выплатили дивиденды на 16,2 b₽ (-28% г/г)

• Количество акций без изменений г/г

Прогноз на 2023

Компания прогноз не представила.

Ключевые события за отчётный период

• В 1 квартале 2023 г. Группа приобрела российский шинный бизнес финской компании «Нокиан Тайерс плс», включая завод в городе Всеволожске Ленинградской области.

• Цена приобретения составила 23 050 млн рублей, денежное вознаграждение было выплачено в полном объеме в 1 квартале 2023 г.

• Выплатили итоговые дивиденды за 2022 год в размере 67 руб. 28 коп. на каждую обыкновенную и привилегированную акцию

Итоги

Нейтральный отчет, по крайней мере, в рамках сложившейся в H1’23 рыночной конъюнктуры. Выручка упала на 21% г/г, что логично, учитывая снижение цен на до 50-60 $/бар. по сравнению со 100+ $/бар. в 2022. Однако прибыль даже выросла на 6% г/г. Но по не совсем естественным причинам.

Рост прибыли обусловлен несколькими ключевыми факторами:

— Во-первых, это курсовые разницы. За 1 полугодие они принесли прибыль в размере 29,6 млрд рублей. В прошлом году был убыток в 62 млрд рублей.

— Во-вторых, признали доход от покупки «Нокиан Тайерс» в размере 16,4 млрд рублей. Связано это с тем, что фактическая цена приобретения в кэше оказалась ниже справедливой стоимости активов, т.к. иностранные бизнесы продавались с дисконтом.

— В-третьих, значительно сократились «налоги, кроме налога на прибыль»: на 39% г/г. Также почти в 4 раза упал размер экспортных пошлин. Связано это с тем, что в 2023 году Татнефть львиную долю нефтепродуктов реализовывала на внутреннем рынке. Ровно 2/3 выручки по сегменту «переработка и реализация» – это продажа собственных нефтепродуктов на внутреннем рынке. А объём реализации нефти, купленной для перепродажи на зарубежном рынке, упал на 53% г/г до 97,5 млрд рублей.

Тем не менее, операционная прибыль всё равно снизилась на 38% г/г, как и свободный денежный поток, который оказался отрицательным. То есть на операционном уровне отработали не очень хорошо.

Касательно доходности сегментов

Почти по всем сегментам наблюдается просадка по доналоговой прибыли. Так, прибыль сегмента «переработка и реализация» упала на 37% г/г до 102,9 млрд рублей. Шинный бизнес на старте принёс убытки в размере 4,2 млрд рублей. Убыток по финансовым услугам возрос на 22% до 1 млрд рублей. И только по «разведке и добыче» прибыль выросла на 24% г/г до 78,3 млрд рублей.

Полагаем, что просадка по основному сегменту, т.е. переработка и реализация, связана со снижением цен на нефть и нефтепродукты, в результате чего снизился так называемый крэк-спред. При этом сильно росли операционные расходы и себестоимость.

Рыночная конъюнктура

Татнефть – это, в первую очередь, downstream-компания. Т.е. нефтепродукты – её основная специализация. Более того, значительную долю объёма производства составляет низкомаржинальная сверхвязкая нефть. Также #TATN реализует продукцию (не считая сырой нефти) по большей части на территории РФ. В данном контексте позитивным можно назвать решение властей по возвращению топливного демпфера на внутреннем рынке.

Напомним, что с сентября было принято решение о сокращении топливного демпфера вдвое на три года. Однако данное решение дестабилизировало рынок и привело к неподконтрольному росту цен и дефициту бензина и дизеля в ряде регионов. В результате правительство приняло решение восстановить демпферные выплаты. Для Татнефти это позитив, т.к. напрямую влияет на её рентабельность.

Прогнозная прибыль и мультипликаторы

Ожидаем, что второе полугодие будет значительно лучше первого. Во-первых, средний курс рубля уже перевалил за 90 р/$. Во-вторых, нефтяникам вернули демпфер. В-третьих, цены на Urals давно превысили 70 $/бар. и торгуются выше потолка (а экспорт сырой нефти остаётся крупным источником доходов Татнефти). В-четвёртых, цены на бензин и дизель в РФ тоже близки к своим максимумам.

Наш прогноз по прибыли на весь 2023 год – около 325 млрд рублей (пересмотрен в сторону повышения с 250 млрд ранее). Это позволяет надеяться на див. доходность по итогам 2023 на уровне 10-11% (при Payout 50%.

FWD P/E при нашем прогнозе составит 4,5, что на 10% ниже среднеисторического. То есть крупного дисконта, как в акциях Сургутнефтегаза-п или Транснефти (MCX:), нет.

При всех плюсах Татнефти, она уступает большинству компаний из отрасли. Но если нужна ставка на рост цен на нефть, то лучше смотреть в сторону крупных экспортеров сырой нефти: Лукойл (MCX:), Роснефть (MCX:). Upstream-компании намного более чутко реагируют на изменения цен, чем Downstream.

Почему же Татнефть до сих пор находится в модельном портфеле и так и не была заменена на другую компанию из отрасли? Мы используем нефтяников в связке. TATN + ROSN + SNGSP – получаем одновременную ставку на рост цены Urals и ослабление рубля, а также на более маржинальную нефтеперерабку. А также считаем, что движения ради нескольких дополнительных % прибыли не всегда оправданы. В случае TATN уже зафиксированы высокие дивиденды с учетом низкой цены и можно получить ЛДВ, которая будет утеряна в случае замены на, например, Газпромнефть (MCX:).

Драйверы

- + Ослабление рубля

- + Восстановление цен на российскую нефть

- + Восстановление демпфера для нефтяников

- + Двузначная дивдоходность по итогам 2023

Риски

- — Нет значительного дисконта

- — Доходы downstream компаний менее чутко реагируют на рост цен на нефть

Точка входа (600 ₽)

Среднесрочный потенциал (720 ₽)

Долгосрочный потенциал (840 ₽)