Слабый рубль стимулировал рост индекса МосБиржи выше ключевого уровня 2200 пунктов

Опубликовано 31.01.2023 в 09:48

Заметное ослабление рубля привело к разнонаправленной динамике индексов МосБиржи и по итогам понедельника, 30 января.

На 19:00 мск:

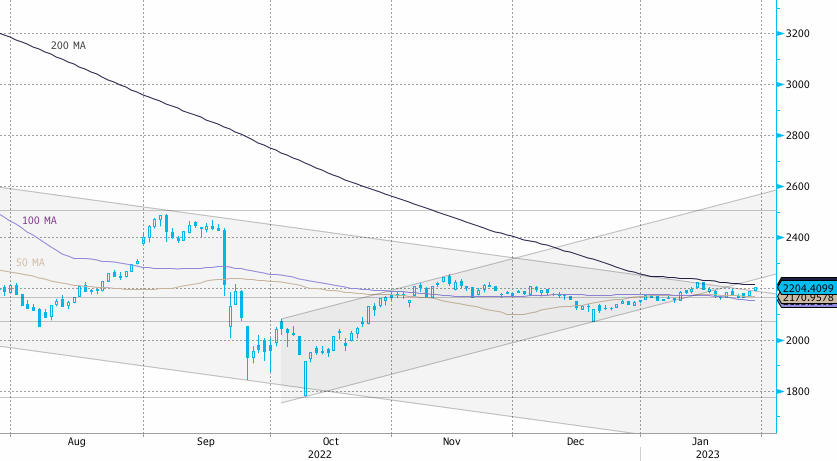

· Индекс МосБиржи — 2 204,41 п. (+0,69%), с нач. года +2,3%

· Индекс РТС — 987,39 п. (-0,50%), с нач. года +1,7%

По-прежнему считаем, что еще может снизиться в рамках коррекции, а после будет формировать новый плацдарм для очередной атаки на психологическую отметку 2200 пунктов. Рубль в ближайшее время может стабилизироваться, а «парад центробанков» может повысить турбулентность на международном рынке. В результате акциям экспортеров на этой неделе может быть трудно продолжать уверенную позитивную динамику. Также отмечаем технические сигналы краткосрочной перекупленности многих компаний-компонентов рублевого индекса.

Внешний фон был негативным для российского рынка. Акции в Европе и США подешевели перед публикацией решений по ставкам ФРС, ЕЦБ и Банка Англии, которые будут обнародованы в среду и в четверг. Цены на нефть также снижались: похоже, что сегодня инвесторы больше опасаются глобальной рецессии, нежели перебоев с предложением черного золота из-за конфликта между Израилем и Ираном. Саудовская Аравия может в марте снизить цены на свою нефть для Азии в четвертый раз подряд на фоне ослабления спроса на рынке физического сырья, сообщил Reuters со ссылкой на результаты опроса представителей четырех нефтеперерабатывающих компаний. Обычно, это негативный сигнал. Азия – ключевый рынок сбыта для саудитов. Снижение отпускных цен говорит о неуверенности в будущем росте спроса.

На 19:05 мск:

· Brent, $/бар. — 86,49 (-0,20%), с нач. года +0,7%

· WTI, $/бар. — 79,56 (-0,15%), с нач. года -0,9%

· Urals, $/бар. — 66,08 (+12,78%), с нач. года +3,2%

· Золото, $/тр. унц. — 1 923,92 (-0,21%), с нач. года +5,5%

· Серебро, $/тр. унц. — 23,62 (+0,05%), с нач. года -1,4%

· Алюминий, $/т — 2 605,50 (-0,82%), с нач. года +9,6%

· Медь, $/т — 9 250,00 (-0,15%), с нач. года +10,5%

· Никель, $/т — 29 815,00 (+3,16%) с нач. года -0,8%

Дивидендная доходность индекса МосБиржи составляет 10,9 %. Индекс торгуется с коэффициентом 3,7 к прибыли за прошедший год (P/E).

На 19:05 мск:

· EUR/USD — 1,0871 (+0,03%), с начала года +1,6%

· GBP/USD — 1,2374 (-0,06%), с начала года +2,4%

· USD/JPY — 130,35 (+0,36%), с начала года -0,6%

· Индекс доллара — 102,004 (+0,08%), с начала года -1,5%

· USD/RUB (Мосбиржа) — 70,405 (+1,36%), с начала года +0,7%

· EUR/RUB (Мосбиржа) — 76,56 (+1,41%), с начала года +3,0%

В фокусе

Ритейлер «О’КЕЙ» (OKEY) планирует 31 января опубликовать производственные результаты за 2022 год.

Ключевые новости дня

Заседание технического комитета ОПЕК+, которое было запланировано на 31 января, отменено. Доклад техкомитета является базовым для оценки ситуации на встрече мониторинга. Однако заседание технического комитета отменяется уже в третий раз подряд. Это сигнализирует о том, что мониторинг ОПЕК+, вероятнее всего, рекомендует сохранить действующий план по добыче нефти.

Итоги российского рынка

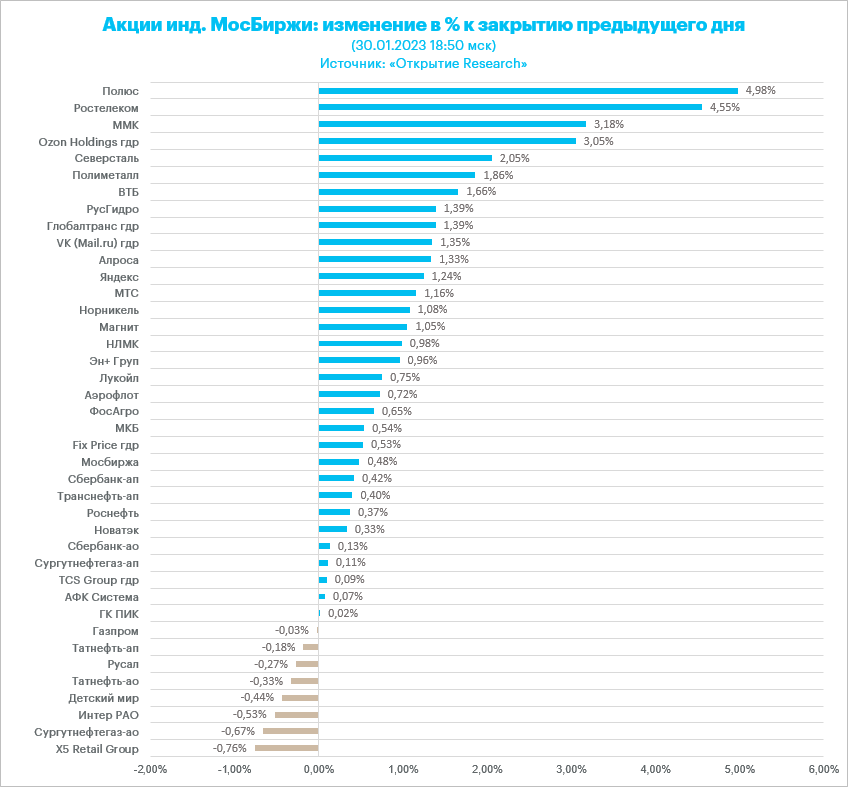

Все 10 отраслевых индексов выросли по итогам дня.

Худшим по динамике стал отраслевой индекс «Строительных компаний» (+0,02%). Расписки «Эталона» (ETLN) подорожали на 0,26%, при этом акции «ЛСР» (LSRG) подешевели на 0,5%. Акции «Самолета» (SMLT) и ГК «ПИК» (PIKK) завершили основную сессию в символическом плюсе (менее 0,1%).

Лидером роста стал индекс «Телекоммуникаций» (+2,2%). Все бумаги сектора подросли более чем на 1%. Однако в лидерах были акции «Ростелекома» (RTKM), которые подорожали на 4,6% на максимальном с 19 марта 2021 г. объеме (906 млн руб.) на фоне сообщений СМИ о возможной покупке компанией «Мегафона» у основного владельца — холдинга USM.

Индекс «Нефти и газа» вырос на 0,4%. В секторе наиболее существенно подешевели обыкновенные акции «Сургутнефтегаза» (MCX:), а также префы (TATNP) и обычка (TATN) «Татнефти». В лидерах роста были префы «Башнефти» (MCX:) (BANEP), прибавившие 3,5%, а также акции «Лукойла» (MCX:), подорожавшие на 0,64%.

Индекс «Металлов и добычи» вырос почти на 2%. В лидерах роста золотодобытчики во главе с «Полюсом» (MCX:), а также акции сталепроизводителей ММК (MCX:) и «Северстали» (CHMF). Подешевели префы (MTLRP) и обычка (MTLR) «Мечела» (MCX:), акции «Распадской» (MCX:) и «Русала» (MCX:).

Из ТОП-25 акций лидеров по объему торгов в понедельник 7 подешевели и 18 подорожали. Лидировали по объему акции «Полюса», Сбербанка (MCX:), ИСКЧ (MCX:), «Газпрома» (MCX:) и Polymetal (MCX:). Наиболее существенный рост в ТОП-25 показали акции «Наука-Связь» (NSVZ, +40%). Наиболее существенное снижение – акции ТМК (MCX:), подешевевшие на 8,2% из-за дивидендной отсечки.

Из 40 акций индекса МосБиржи 32 подорожали и 8 подешевели по итогам дня.

73,8 % компаний индекса торгуются выше своей 50-дневной МА, 73,8 % торгуются выше своей 100-дневной МА, 59,5 % торгуются выше своей 200-дневной МА.

Корпоративные истории

«Русагро» (AGRO) опубликовала операционные результаты за IV квартал и весь 2022 год. За 12 месяцев 2022 года консолидированная выручка до межсегментных элиминаций выросла на 6% г/г до 258 578 млн руб. В IV квартале 2022 года показатель сократился а 11% г/г до 69 615 млн руб. Основные негативные факторы в виде снижения цен на подсолнечное масло и зерно на фоне высоких урожаев и крепкого рубля повлияли на результаты «Русагро» в последней квартальной четверти прошлого года. Тем не менее в IV квартале 2022 г. наблюдаем некоторое улучшение в базисе квартал к кварталу – рост общей выручки компании на 20%, рост объемов реализации сахара на 7,5% в размере 214 тыс т., рост объемов реализации продукции свиноводства на 7% кв/кв и 11% г/г в размере 77 тыс тон. Также отметим, что объем реализации зерновых культур в IV квартале составил рекордные 556 тыс. тонн (+176% г/г) за счет переноса объемов с прошлых периодов и развития трейдингового направления бизнеса, которое компания считает весьма перспективным. Но в масложировом сегменте, помимо ценового давления, сохраняются и другие сложности – снижение выпуска сырого растительного масла в IV квартале составило 4% г/г (но рост кв/кв на 28%) из-за повышенной влажности подсолнечной семечки в текущем сезоне и сдвига уборки из-за погодных условий. У нас есть актуальная идея в акциях компании, цель 1290 руб.

«РусГидро» (HYDR) раскрыла итоги операционной деятельности за 2022 год. Электростанции компании в 2022 г. с учетом Богучанской ГЭС (входит в СП с ОК «Русал») сократили производство электроэнергии на 5,6% г/г до 135,7 млрд кВт.ч. В IV квартале компания произвела 31,9 млрд кВт.ч, тогда как за аналогичный период прошлого года было произведено 34,8 млрд кВт.ч (снижение на 8,3%). Оцениваем результаты, как умеренно негативные, отмечаем высокую эффективность гидрогенерирующего сегмента бизнеса компании, однако активы на Дальнем Востоке устойчиво снижают акционерную стоимость бизнеса. Сейчас у нас нет идеи по акциям компании.

Розничная сеть «Лента» (LENT) опубликовала операционные результаты за IV квартал и полный 2022 год. Результаты нельзя назвать впечатляющими. Продажи в IV квартале выросли на 0,6% г/г до 148,2 млрд руб., а за весь 2022 год – выросли на 11% г/г до 537,4 млрд руб. При этом сопоставимые продажи (LFL) снизились в IV квартале на 1,3% в результате снижения LFL-среднего чека на 0,5% и LFL-трафика на 0,8%. По итогам 2022 года сопоставимые продажи (LFL) выросли на 2,3%, в то время как LFL-средний чек увеличился на 5,0%. Компания планирует наращивать количество магазинов формата «Мини Лента». Отчетность X5 (MCX:) Group подтвердила, что основной рост обеспечивают магазины формата у дома и жесткие дискаунтеры, в то время как гипермаркеты давно стагнируют.

Акции «Ростелекома» (RTKM) продемонстрировали хороший рост на сообщениях СМИ о том, что компания ведёт переговоры о покупке «Мегафона» у USM Group. Источники в USM Group подтверждают интерес к компании, но конкретики пока мало. Сам же «Ростелеком» вместе с ВТБ (MCX:) намерен заняться реализацией цифрового развития регионов. Ожидается, что до 2025 года будет освоено до 35 млрд руб. инвестиций.