Рынки с оптимизмом ждут завтрашних данных по потребительской инфляции в США

Опубликовано 11.01.2023 в 20:08

Европа

Вечером среды умеренно рос, вернувшись в область недавних максимумов. По состоянию на 18:25 мск все 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали недвижимость, производство товаров длительного пользования и ЖКХ. Отставали здравоохранение, финансы и энергетика.

Сектор недвижимости рос на фоне снижения доходностей гособлигаций, а общий оптимизм инвесторов был связан с ожиданием дальнейшего замедления темпов роста потребительской инфляции в США и продолжающимся открытием Китая.

Дивидендная доходность Stoxx Europe 600 составляет 3,2%. Индекс торгуется с коэффициентом 15,4 к прибыли за прошедший год (P/E) и с коэффициентом 11,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 77,0% компаний индекса торгуются выше своей 50-дневной МА, 80,5% торгуются выше своей 100-дневной МА, 64,7% торгуются выше своей 200-дневной МА.

На 18:10 мск:

- Индекс EM — 1 014,02 п. (+0,05%), с нач. года +6,0%

- Stoxx Europe 600 — 448,55 п. (+0,64%), с нач. года +5,6%

- DAX — 14 953,65 п. (+1,21%) с нач. года +7,4%

- 100 — 7 747,76 п. (+0,69%), с нач. года +4,0%

США

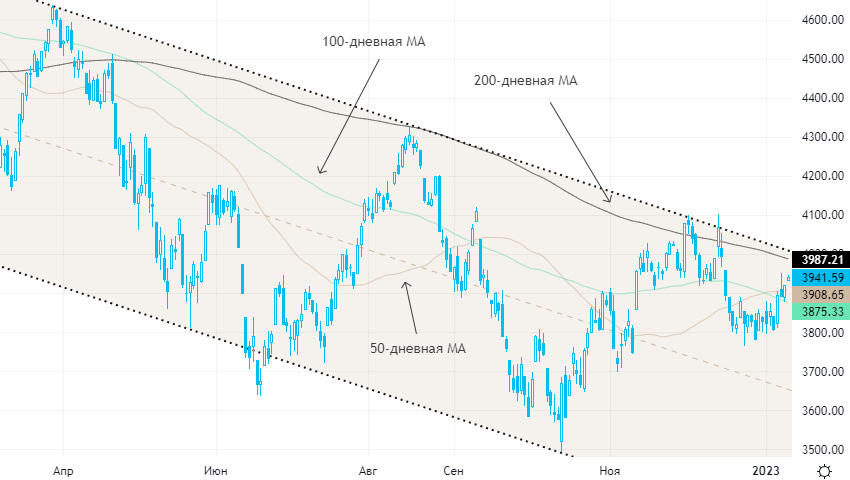

Вечером среды S&P 500 умеренно рос, вернувшись в область недавних максимумов. По состоянию на 18:25 мск 9 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали производство товаров длительного пользования, недвижимость и производство материалов. Отставали производство товаров первой необходимости, энергетика и здравоохранение.

Вчера глава ФРС Джером Пауэлл в своем выступлении обошел стороной вопросы экономики и денежно-кредитной политики, ограничившись парой общих фраз. И теперь инвесторы ждут ключевого события недели — завтрашней публикации данных по потребительской инфляции в США за декабрь, темпы роста которой, как предполагает консенсус-прогноз, замедлились до 6,5% г/г с 7,1% г/г. Это станет последним пакетом ключевых макроэкономических данных, которые ФРС получит перед решением по ставкам 1 февраля. Рынок фьючерсов на ставку по федеральным фондам учитывает в ценах 79-процентую вероятность ее повышения на 25 б.п. и 21-процентную вероятность шага в 50 б.п.

Другим ключевым фактором для рынка акций США как минимум на ближайшие недели станет начинающийся сезон корпоративной отчетности.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,1 к прибыли за прошедший год (P/E) и с коэффициентом 15,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 67,3% компаний индекса торгуются выше своей 50-дневной МА, 72,3% торгуются выше своей 100-дневной МА, 61,0% торгуются выше своей 200-дневной МА.

На 18:10 мск:

- S&P 500 — 3 941,40 п. (+0,57%), с нач. года +2,7%

- VIX — 20,81 пт (+0.23 пт), с нач. года -0.86 пт

- MSCI World — 2 671,20 п. (+0,30%), с нач. года +2,6%

Нефть и другие сырьевые активы

Вечером среды нефть и промышленные металлы дорожали, тогда как драгметаллы дешевели. На этой неделе китайские НПЗ и трейдеры получили от Пекина щедрые квоты на импорт нефти, и данный фактор продолжает поддерживать рынок.

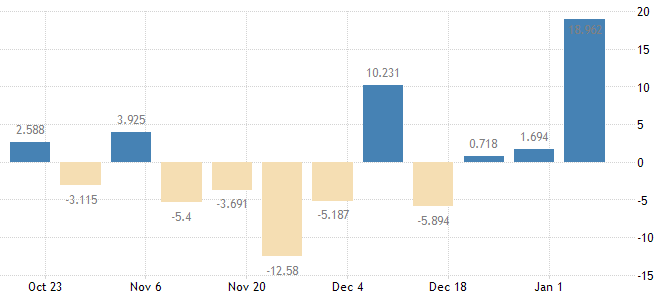

Утром котировки черного золота находились под давлением после публикации данных API о том, что коммерческие запасы сырой нефти в США выросли на неделе до 6 января на 14,8 млн баррелей (американские НПЗ резко снизили закупки нефти в результате рождественского арктического шторма. Вечером Минэнерго США озвучило цифру в 19 млн баррелей (см. график ниже)). Но в дальнейшем ожидания усиления спроса со стороны Китая и общее улучшение рыночных настроений перевесили данный негатив.

Вице-премьер РФ Александр Новак полагает, что рост дисконта на российскую нефть обусловлен в основном подорожанием фрахта. По его мнению, «ситуация будет носить временный характер. Дисконт должен со временем уменьшиться, как это мы наблюдали в течение 2022 года, когда в марте—апреле дисконт сильно вырос, а потом начал постепенно падать и в два раза уменьшился».

на LME поднялась выше $9000 за тонну впервые с июня, продолжая отыгрывать 14-процентное снижение, имевшее место в 2014 году. Поддержку промышленным металлам оказывают открытие экономики Китая, низкие запасы на складах бирж и сохраняющаяся слабость доллара.

На 18:10 мск:

- , $/бар. — 81,44 (+1,67%) с нач. года -5,2%

- , $/бар. — 76,32 (+1,60%) с нач. года -4,9%

- , $/бар. — 58,43 (-3,26%) с нач. года -8,8%

- Золото, $/тр. унц. — 1 872,02 (-0,27%) с нач. года +2,6%

- , $/тр. унц. — 23,27 (-1,40%) с нач. года -2,8%

- Алюминий, $/т — 2 499,50 (+1,46%) с нач. года +5,1%

- Медь, $/т — 9 104,00 (+2,15%) с нач. года +8,7%

- Никель, $/т — 27 475,00 (+0,03%) с нач. года -8,6%