Рынки акций развитых стран корректируются накануне публикации данных по инфляции

Опубликовано 10.11.2022 в 00:11

Европа

Вечером среды умеренно снижался, корректируясь из области девятинедельных максимумов. По состоянию на 17:50 мск в минусе находились все сектора индекса, кроме трех. Наилучшую динамику показывали ЖКХ, производство товаров первой необходимости и здравоохранение, наихудшую — энергетика, ИТ и производство товаров длительного пользования.

Сегодняшнее снижение рынка акций Европы — первое за последние четыре сессии — выглядит закономерным, учитывая его заметный рост с минимумов 13 октября, а также завтрашнюю публикацию данных по потребительской инфляции в США за октябрь. Подобный фон побуждает инвесторов зафиксировать часть прибыли.

Рынок акций Европы продолжает выглядеть недорогим с точки зрения мультипликаторов, а прояснение позиции ФРС (перспективы сокращения темпов повышения ставок вкупе с, возможно, их более высоким пиковым уровнем) также внушает определенный оптимизм, т. к. чем больше определенности, тем увереннее себя чувствуют инвесторы.

Дивидендная доходность Stoxx Europe 600 составляет 3,4%. Индекс торгуется с коэффициентом 14,3 к прибыли за прошедший год (P/E) и с коэффициентом 11,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 75,8% компаний индекса торгуются выше своей 50-дневной МА, 54,3% торгуются выше своей 100-дневной МА, 38,5% торгуются выше своей 200-дневной МА.

На 17:50 мск:

- Индекс EM -900,02 п. (+0,30%), с нач. года -26,9%

- Stoxx Europe 600 -419,86 п. (-0,42%), с нач. года -13,9%

- DAX — 13 626,02 п. (-0,46%) с нач. года -14,2%

- 100 — 7 288,70 п. (-0,24%), с нач. года -1,5%

США

В начале торговой сессии среды S&P 500 умеренно снижался, корректируясь после трех сессий роста подряд. По состоянию на 17:50 мск в минусе находились все сектора индекса, кроме четырех. Наилучшую динамику, как и в Европе, показывали традиционные защитные сектора: недвижимость, здравоохранение и производство товаров первой необходимости. Наихудшую — энергетика, ИТ и производство товаров длительного пользования.

Дневной график индекса

Похоже, что надежды некоторых инвесторов на получение республиканцами полного контроля на Конгрессом США не сбудутся, хотя такой исход, возможно, был бы наиболее благоприятным для рынка акций. Тем не менее и разделенный Конгресс выглядит далеко не самым плохим результатом выборов с этой точки зрения: считается, что при республиканцах, равно как и при разделенном Конгрессе, рынки акций и гособлигаций США показывают лучшую динамику, чем при демократах.

Теперь внимание инвесторов переключается на завтрашнюю публикацию данных по потребительской инфляции в США за октябрь (ожидается замедление темпов ее роста до 7,9% г/г с 8,2% г/г, базового индекса — до 6,5% г/г с 6,6% г/г). Это событие может оказать влияние на ожидания рынка относительно дальнейших действий ФРС. В настоящий момент рынок фьючерсов на ставку по федеральным фондам оценивает вероятности ее повышения на заседании 14 декабря на 50/75 б.п. в 57%/43% соответственно, т. е. пока все далеко неочевидно, и весы могут качнуться в любую сторону).

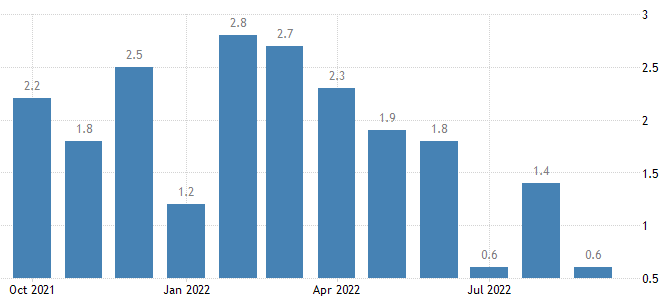

Оптовые запасы в США выросли в сентябре на 0,6% м/м — ниже консенсуса на уровне +0,8% м/м и ниже показателя июля на уровне +1,4% м/м. Тем не менее данный индикатор растет двадцать шестой месяц подряд.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 18,4 к прибыли за прошедший год (P/E) и с коэффициентом 16,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 65,8% компаний индекса торгуются выше своей 50-дневной МА, 55,3% торгуются выше своей 100-дневной МА, 41,2% торгуются выше своей 200-дневной МА.

На 17:50 мск:

- S&P 500 — 3 799,09 п. (-0,76%), с нач. года -20,3%

- VIX — 25,40 пт (-0.14 пт), с нач. года +8.18 пт

- MSCI World — 2 554,87 п. (+0,84%), с нач. года -20,9%

Нефть и другие сырьевые активы

Вечером среды цены на нефть Brent и WTI снижались третью сессию подряд.

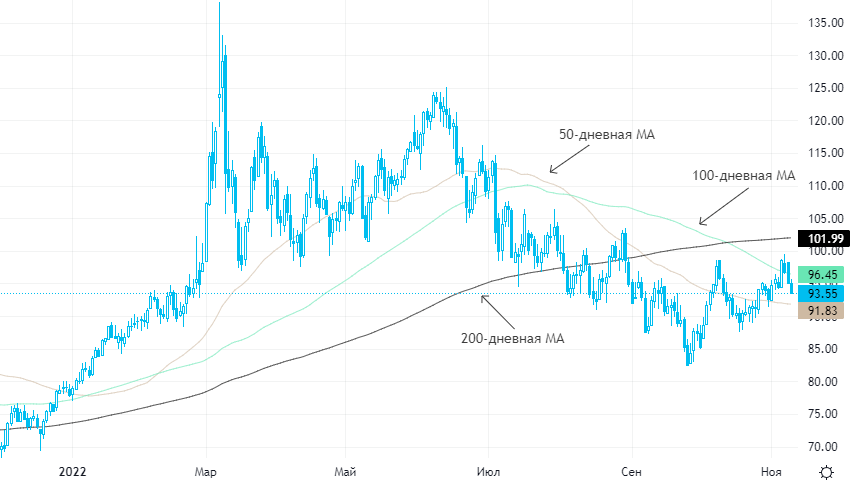

Дневной график январского фьючерса на

Сегодня главными факторами давления на рынок выступили рост числа новых случаев Covid в Китае (в Пекине они достигли пятимесячного максимума), а также сообщение Американского института нефти (API) о том, что по его данным, коммерческие запасы сырой нефти в США выросли на прошлой неделе на 5,61 млн баррелей.

Базовые металлы показывали неплохую динамику: алюминий, и никель постепенно выходят вверх из консолидационного диапазона последних дней, обновляя многонедельные максимумы. Тем не менее из опубликованных сегодня утром данных выяснилось, что индекс цен производителей в Китае снизился в октябре на 1,3% г/г, что стало первым дефляционным значением с декабря 2020 года. Кроме того, замедлились и темпы роста потребительской инфляции, что может указывать на продолжающееся охлаждение экономики страны, которое может предвещать снижение спроса на сырье в целом и металлы в частности.

Пока же запасы меди, готовой к немедленной поставке, опустились на LME до минимального значения с ноября 2021 года на уровне 39,125 тыс. тонн. Основной отток металла был зафиксирован из хранилища биржи в Новом Орлеане. Аналогичные запасы свинца снизились на 11%, что стало максимальным значением за последний месяц.

Вчера вечером LME обновила данные по позиционированию спекулянтов в базовых металлах:

- чистая длинная позиция во фьючерсах и опционах на медь выросла до восьмимесячного максимума;

- чистая длинная позиция во фьючерсах и опционах на алюминий выросла до восьмимесячного максимума;

- чистая длинная позиция во фьючерсах и опционах на цинк выросла до трехмесячного максимума.

На 17:50 мск:

- Brent, $/бар. — 93,79 (-1,65%) с нач. года +20,6%

- , $/бар. — 87,39 (-1,71%) с нач. года +16,2%

- , $/бар. — 73,22 (-1,73%) с нач. года -4,6%

- Золото, $/тр. унц. — 1 714,87 (+0,14%) с нач. года -6,3%

- , $/тр. унц. — 21,46 (+0,49%) с нач. года -6,9%

- Алюминий, $/т — 2 374,00 (+0,08%) с нач. года -15,4%

- Медь, $/т — 8 187,50 (+0,89%) с нач. года -15,8%

- Никель, $/т — 24 735,00 (+3,01%) с нач. года +19,2%