Рынки акций Европы и США пока не видят поводов для продолжения роста

Опубликовано 16.11.2022 в 22:18

Европа

оставался под давлением всю сессию среды: похоже, что в отсутствие новых поводов для роста здесь может начаться коррекция. По состоянию на 17:50 мск снижались все сектора индекса, кроме двух. Наибольшую устойчивость показывали производство товаров первой необходимости, энергетика и ЖКХ. Главными аутсайдерами выступали недвижимость, ИТ и производство товаров длительного пользования.

Особых поводов для оптимизма в Европе сегодня не было: вчерашнее падение ракет в Польше повышает риски геополитической эскалации, а рост инфляции в Великобритании до 41-летнего максимума на уровне 11,1% г/г создает предпосылки для дальнейшего повышения ставок Банком Англии.

Почти треть компонентов Stoxx Europe 600 сильно перекуплена (их 14-дневные RSI находятся выше отметки 70), поэтому коррекция явно назревает.

Дивидендная доходность Stoxx Europe 600 составляет 3,3%. Индекс торгуется с коэффициентом 14,6 к прибыли за прошедший год (P/E) и с коэффициентом 11,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 87,7% компаний индекса торгуются выше своей 50-дневной МА, 70,4% торгуются выше своей 100-дневной МА, 53,3% торгуются выше своей 200-дневной МА.

На 17:50 мск:

- Индекс EM -960,64 п. (+2,22%), с нач. года -22,0%

- Stoxx Europe 600 -430,05 п. (-1,01%), с нач. года -11,8%

- -14 212,89 п. (-1,15%) с нач. года -10,5%

- 100 — 7 349,25 п. (-0,27%), с нач. года -0,7%

США

В начале торговой сессии среды S&P 500 находился под давлением. По состоянию на 17:50 мск снижались все сектора индекса, кроме трех. Наибольшую устойчивость показывали ЖКХ, производство товаров первой необходимости и здравоохранение. Главными аутсайдерами производство товаров длительного пользования, ИТ и энергетика.

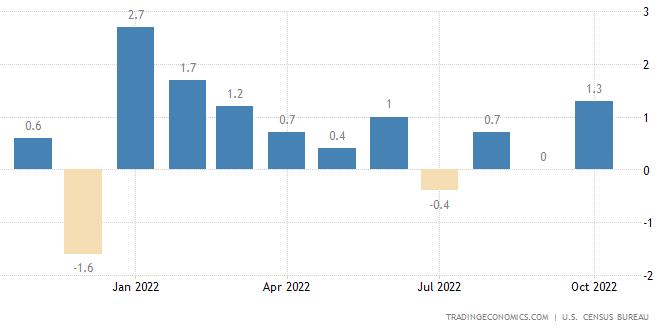

Розничные продажи выросли в США в октябре на 1,3% м/м, превысив ожидания на уровне +1,0% м/м и показатель сентября на уровне 0,0%. Это — самый сильный показатель за восемь месяцев, который может быть интерпретирован ФРС в качестве зеленого света для дальнейшего агрессивного повышения ставок.

Другой риск для рынка акций США заключается в том, что даже если инфляция достигла пика, она совсем необязательно быстро вернется к цели ФРС на уровне 2%. Пока же рынок фьючерсов на ставку по федеральным фондам, оценивает вероятности ее повышения на заседании 14 декабря на 50/75 б.п. в 81%/19%, а также учитывает в ценах рост ставки до пикового уровня в 4,92% к маю 2023 года с последующим снижением до 4,22% к январю 2024 года.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,2 к прибыли за прошедший год (P/E) и с коэффициентом 16,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 82,7% компаний индекса торгуются выше своей 50-дневной МА, 68,8% торгуются выше своей 100-дневной МА, 55,2% торгуются выше своей 200-дневной МА.

На 17:50 мск:

- S&P 500 — 3 970,40 п. (-0,53%), с нач. года -16,7%

- VIX — 24,30 пт (-0.24 пт), с нач. года +7.08 пт

- MSCI World — 2 678,23 п. (+0,92%), с нач. года -17,1%

Нефть и другие сырьевые активы

Цены на нефть провели сессию среды внутри диапазона предыдущих дней: ни вчерашняя новость о падении ракет в Польше, ни сегодняшние сообщения об атаке на нефтяной танкер неподалеку от Омана не спровоцировали устойчивого роста цен, хотя такие попытки предпринимались. Остановка нефтепровода «Дружба» также не добавляет стабильности.

Тот факт, что рынок игнорирует эти события указывает на то, что инвесторы не опасаются дефицита предложения. Это, а также риски глобальной рецессии, которые находят выражение в сокращении календарных спредов во фьючерсах на Brent и WTI, могут предвещать снижение цен.

Цены на золото остаются в области многомесячных максимумов: этот драгметалл пользуется спросом на фоне геополитической напряженности и слабости доллара. По данным Bloomberg, показало мощнейший восьмидневный процентный рост с марта 2020 года, однако он ограничился рынком фьючерсов. Данные по динамике запасов металла в золотых ETF говорят о том, что здесь инвесторы пропустили ралли и в дальнейшем могут попытаться нагнать упущенное. Это может поддержать спрос на драгметалл.

Алюминий останется под давлением и в 2023 году из-за ужесточения денежно-кредитной политики в глобальных масштабах, сообщили аналитики китайской аналитической госкомпании Beijing Antaike Information Development Co. По их прогнозу, в следующем году мировой избыток алюминия составит около 100 тыс. тонн против дефицита в размере 550 тыс. тонн в текущем году. В 2022 году средняя цена алюминия на LME составляет около $2750 за тонну, и китайские эксперты ждут снижения цен с этого уровня в следующем году.

Перспективы стали и меди выглядят более оптимистичными: здесь ситуация может улучшиться благодаря планам Китая по поддержке проблемного рынка жилья. По оценкам Liberum, на которые ссылается Bloomberg, в прошлом году на долю рынка недвижимости Китая пришлись 20% мирового потребления стали и меди, а также 9% потребления алюминия, 8% никеля и 5% цинка.

Отметим, что на следующей неделе работники крупнейшей в мире медной шахты Escondida в Чили планируют провести трехдневную забастовку, требуя повысить безопасность производства.

На 17:50 мск:

- , $/бар. — 92,22 (-1,75%) с нач. года +18,6%

- , $/бар. — 84,85 (-2,38%) с нач. года +12,8%

- , $/бар. — 70,27 (-3,83%) с нач. года -8,5%

- Золото, $/тр. унц. — 1 774,16 (-0,27%) с нач. года -3,0%

- , $/тр. унц. — 21,48 (-0,41%) с нач. года -6,8%

- Алюминий, $/т — 2 407,00 (-1,15%) с нач. года -14,3%

- , $/т — 8 267,50 (-1,30%) с нач. года -14,9%

- Никель, $/т — 27 740,00 (-8,31%) с нач. года +33,6%