Реалити «Инвестиции в России». Результаты на конец июля 2023 года

Опубликовано 01.08.2023 в 16:28

Специально для Investing.com.

Эта статья является продолжением серии статей . Это реалити по созданию устойчивого пассивного денежного потока на российском фондовом рынке. До его старта я никогда не инвестировал в России, но за плечами у меня колоссальный опыт инвестирования на рынке США. Подробнее про стратегию инвестирования читайте в .

Закончился июль 2023 года, а значит пришло время подводить очередные итоги.

В течение июля не было поступлений купонов, а поэтому и новых покупок.

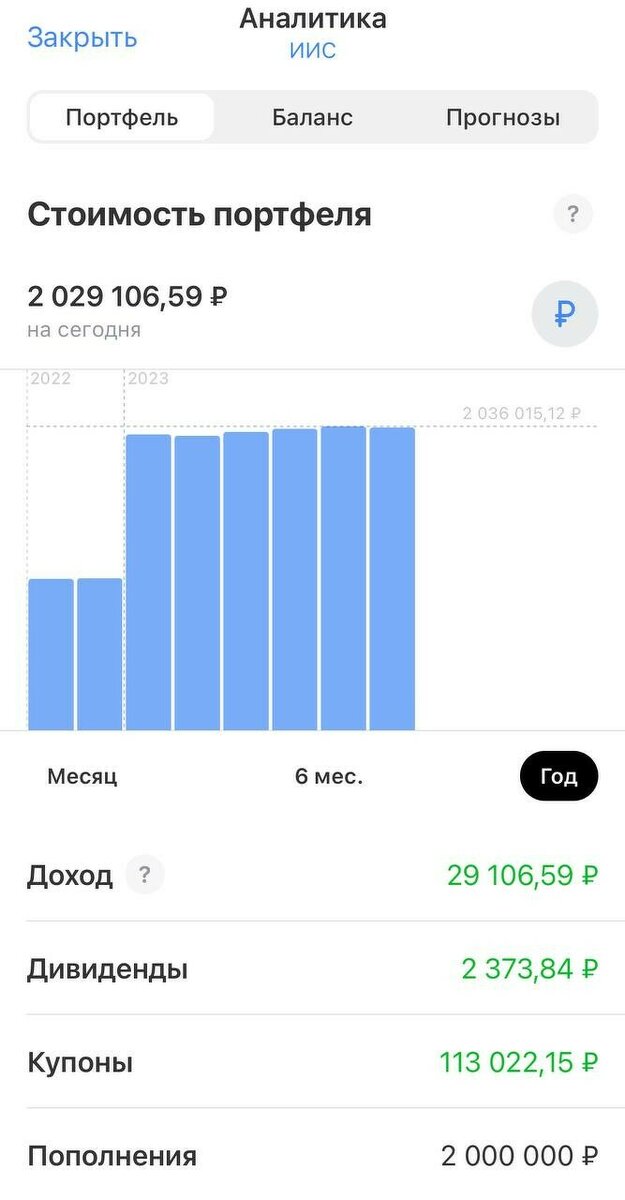

С 14 ноября 2022 года прибыль моего портфеля, с учетом поступивших купонов и дивидендов, и за вычетом всех комиссий, составила 42 143 рубля. Купонный доход за это время составил 113 022 рубля.

Вот так выглядит статистика портфеля в приложении брокера за период 14.11.2022 — 31.07.2022:

Портфель — стоимость

Полученные результаты будем сравнивать с индексом полной доходности .

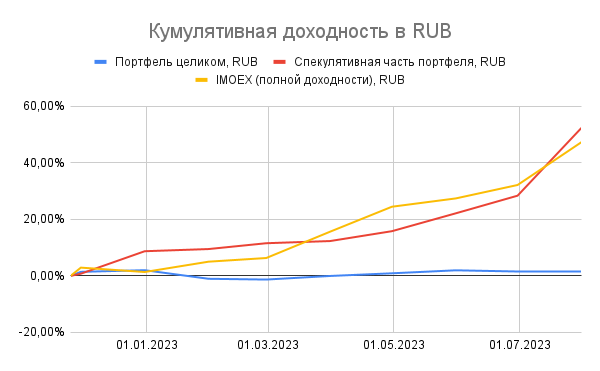

Сравнивать доходность всего портфеля с индексом полной доходности МосБиржи не корректно, т. к. ядро совокупного портфеля — это ОФЗ, и тут не нужно никаких сравнений, чтобы понять, что на длинной дистанции портфель с существенной долей облигаций будет отставать от портфеля акций.

Поэтому нам подойдет сравнение динамики доходности спекулятивной части портфеля с индексом полной доходности МосБиржи. Оно имеет для нас практическую пользу, т.к. позволит точно ответить на вопрос: «А действительно ли стратегия „временных аутсайдеров“ работает на российском фондовом рынке и опережает индекс, или в России все же лучше тупо покупать индекс целиком и не заморачиваться выбором отдельных эмитентов?»

Первые покупки в спекулятивную часть портфеля я сделал 25 ноября 2022 года, поэтому сравнительный анализ спекулятивной части портфеля с бенчмарками проводится именно от этой даты.

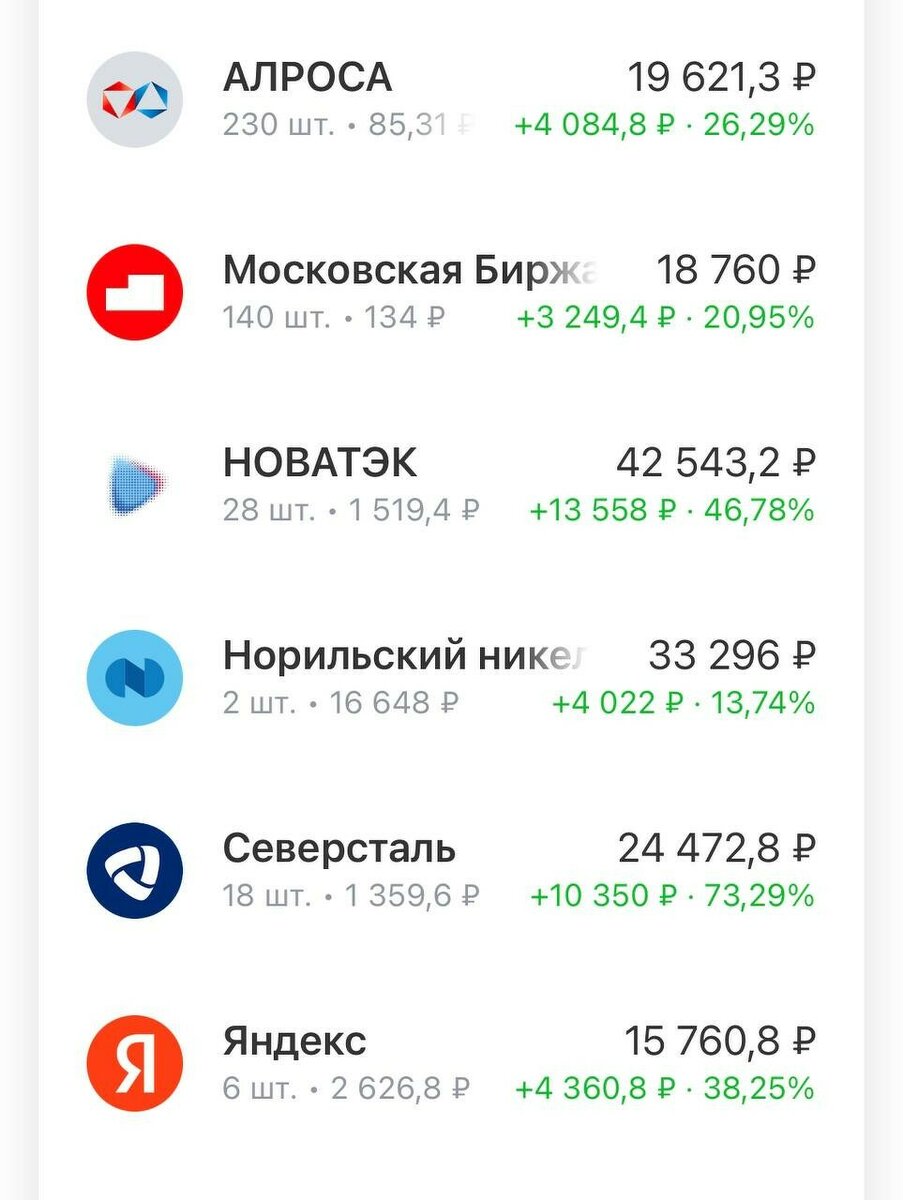

Вот так выглядит спекулятивная часть портфеля сейчас:

Портфель — состав

Портфель — состав

А вот как выглядит сравнительный график кумулятивной доходности в RUB по состоянию на 31.07.2023:

Кумулятивная доходность — RUB

Как видим, спекулятивная часть портфеля (красная линия) начала обгонять индекс полной доходности МосБиржи (оранжевая линия).

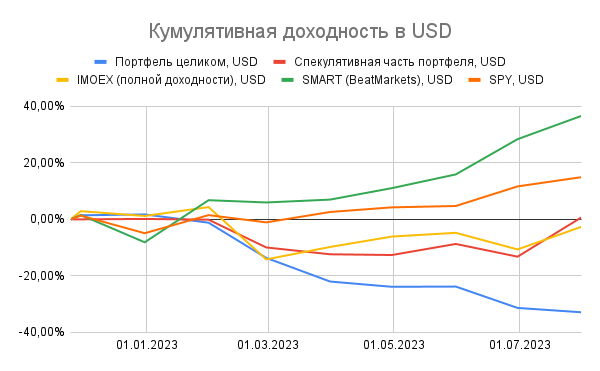

Но этого сравнения, считаю, недостаточно, потому что для того, чтобы реалити было максимально объективным, считаю важным сравнить полученные результаты еще и с инвестициями на американском фондовом рынке, разумеется, с валютной переоценкой.

В итоге, сделав поправку на , полученные результаты сравнил еще и с индексом полной доходности , а также с одной из стратегий (SMART), которую используют резиденты клуба BeatMarkets на американском фондовом рынке.

Вот так выглядит сравнительный график кумулятивной доходности в USD по состоянию на 31.07.2023:

Кумулятивная доходность — USD

Какие-то объективные выводы делать, разумеется, рано, т.к. слишком мало времени прошло. Пока можем констатировать, что спекулятивная часть рублевого портфеля серьезно проигрывает индексу полной доходности S&P 500 с учетом валютной переоценки. Продолжаем придерживаться плана. Слабость рубля — хоть вещь и неприятная, но падать такими темпами долгое время рубль вряд ли будет.

На сегодня у меня все. До новых встреч!

Не забудьте подписаться на автора, чтобы не пропустить следующие публикации.

Предыдущие статьи из цикла «Инвестиции в России»: