Производственные результаты «Полиметалла» понравились инвесторам

Опубликовано 26.01.2023 в 07:23

Российские акции подешевели по итогам торгов в среду, 25 января.

На 19:00 мск:

· Индекс МосБиржи — 2 170,15 п. (-0,12%), с нач. года +0,7%

· Индекс — 987,02 п. (-0,34%), с нач. года +1,7%

Несмотря на снижение, ситуацию на российском рынке акций вовсе нельзя назвать негативной. Золотодобытчики снова уверенно растут на фоне позитивной конъюнктуры. Также прибавляют в цене акции, которые в ближайшее время могут опубликовать позитивную отчетность. К ним присоединяются наиболее перепроданные бумаги. К ним относятся и бумаги девелопера «ПИК», которые несколько месяцев консолидируются в горизонтальном коридоре, но в рамках этого коридора они пробили важную линию сопротивления, построенную с максимумов сентября 2021 года. Считаем, что может снизиться до 2140-2120 пунктов, где будет формироваться плацдарм для очередной атаки на психологическую отметку 2200 пунктов.

Внешний фон был умеренно негативным для российского рынка. Панъевропейский индекс снизился вторую сессию подряд. За последние 3,5 месяца рынок акций Европы вырос почти на 20% и теперь выглядит сильно перекупленным. Для продолжения аптренда инвесторы, вероятно, хотели бы увидеть новые драйверы, помимо открытия Китая. Одним из них мог бы стать сезон корпоративной отчетности, но он пока протекает неважно: европейские компании показывают хорошие результаты по выручке и слабые по прибыли (относительно ожиданий рынка).

Акции в США также дешевели. Тревожный прогноз от Microsoft (NASDAQ:) насторожил инвесторов. Слабые (относительно ожиданий Wall Street) прогнозы Texas Instruments также негативно сказались на настроениях. По идее ожидания рынка по поводу замедления темпов повышения ставок ФРС должны позитивно сказаться на американском технологическом секторе. Однако сейчас рынок закладывается на снижение прибыли компаний технологического сектора в 4 квартале 2022 г. на 9,2% г/г – самое сильное снижение по темпам с 2016 года. Еще 3 месяца назад аналитики не ожидали снижения прибыли компаний техсектора.

Нефть пыталась реабилитироваться после недавней просадки. Ключевой драйвер роста – ожидания восстановления спроса в Китае. Однако снижение деловой активности в США и тревожные сигналы от американских корпораций формируют опасения в отношении здоровья экономики США, что совсем не позитивно для рынка нефти.

На 19:05 мск:

· Brent, $/бар. — 86,21 (+0,09%), с нач. года +0,3%

· WTI, $/бар. — 80,52 (+0,49%), с нач. года +0,3%

· Urals, $/бар. — 58,47 (-13,06%), с нач. года -8,7%

· Золото, $/тр. унц. — 1 929,08 (-0,43%), с нач. года +5,8%

· Серебро, $/тр. унц. — 23,56 (-0,47%), с нач. года -1,6%

· Алюминий, $/т — 2 650,50 (+0,00%), с нач. года +11,5%

· Медь, $/т — 9 296,00 (-0,20%), с нач. года +11,0%

· Никель, $/т — 28 925,00 (+0,50%) с нач. года -3,7%

Дивидендная доходность индекса МосБиржи составляет 11,1 %. Индекс торгуется с коэффициентом 3,7 к прибыли за прошедший год (P/E).

На 19:05 мск:

· EUR/USD — 1,0877 (-0,09%), с начала года +1,6%

· GBP/USD — 1,2336 (+0,02%), с начала года +2,1%

· USD/JPY — 129,92 (-0,19%), с начала года -0,9%

· Индекс доллара — 101,793 (-0,12%), с начала года -1,7%

· USD/RUB (Мосбиржа) — 69,305 (+0,44%), с начала года -0,9%

· EUR/RUB (Мосбиржа) — 75,4175 (+0,33%), с начала года +1,5%

В фокусе

26 января ритейлер Fix Price (MCX:) (FIXP) опубликует операционную отчётность за IV квартал и весь 2022 год.

Акционеры ТМК (MCX:) ранее одобрили выплату дивидендов по итогам 9 месяцев 2022 года в размере 6,78 руб. на акцию. Дивидендная доходность — 7,2%. Чтобы попасть в дивиденды, акции компании нужно купить до 27 января включительно.

Итоги российского рынка

Из 10 отраслевых индексов 3 выросли и 7 снизились по итогам дня.

Худшим по динамике стал отраслевой индекс «Транспорта» (-0,7%). Только акции НКХП (NKHP) завершили день ростом. Остальные представители сектора просели в цене, в лидерах снижения акции НМТП (MCX:), подешевевшие на 1,6%.

Лидером роста стал индекс «Строительных компаний» (+0,75%). Расписки «Эталона» (ETLN) подешевели на 1,8%, но остальные девелоперы подорожали. В лидерах акции ГК «ПИК» (PIKK), прибавившие 1%.

Индекс «Нефти и газа» снизился на 0,15%. Рубль ослаб к доллару во второй половине дня, поскольку пик январского налогового периода уже прошел. Поэтому префы «Сургутнефтегаза» (MCX:) были в лидерах роста в секторе. Также подорожали акции «Газпрома» (MCX:) и «Роснефти» (MCX:). Префы «Татнефти» (TATNP) подешевели на 0,9% и стали лидерами снижения в нефтегазовом секторе. На втором месте в списке лидеров снижения были акции «Лукойла» (MCX:), потерявшие 0,7%.

Индекс «Металлов и добычи» вырос на 0,7%. Все золотодобытчики были в плюсе, к ним присоединились обыкновенные акции «Мечела» (MCX:) и «Норникеля» (MCX:). При этом сталепроизводители, а также «Распадская» (MCX:), «Алроса» (ALRS) и «ВСМПО-Ависма» (VSMO) закрыли основную сессию в минусе.

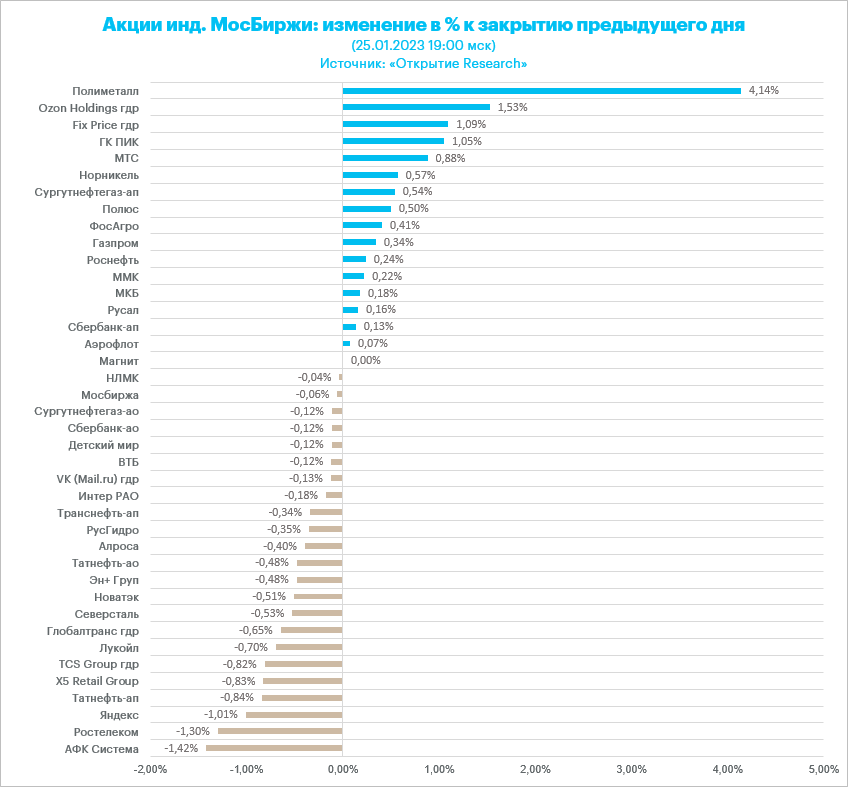

Из 40 акций индекса МосБиржи 16 подорожали и 23 подешевели по итогам дня.

64,3 % компаний индекса торгуются выше своей 50-дневной МА, 69,0 % торгуются выше своей 100-дневной МА, 54,8 % торгуются выше своей 200-дневной МА.

Корпоративные истории

Акции золотодобывающей компании Polymetal (MCX:) стали лидерами роста среди компонентов Индекса МосБиржи. Котировки в ходе торгов понимались до 449,3 руб. – максимум за 7 месяцев. Суточный торговый объем оказался максимальным с 11 августа.

Расписки Ozon Holdings (MCX:) (OZON) и ритейлера Fix Price (FIXP) также были в лидерах роста на ожиданиях отчетности. В частности, Fix Price опубликует операционку в четверг. Сезонно отчетный квартал является сильным для компании. Результаты могут порадовать инвесторов. Однако, как и Х5, компания Fix Price не имеет возможности платить дивиденды из-за зарубежной прописки головной структуры. В результате мы по-прежнему не считаем расписки Fix Price привлекательными для покупки. В секторе нам больше нравятся бумаги «Белуги» (BELU), «Мать и дитя» (MDMG), «Русагро» (AGRO), «Магнита» (MCX:) и X5 (MCX:) (FIVE).

Компания МТС (MCX:) подала иск против ФАС, признавшей оператора нарушителем антимонопольного законодательства из-за повышения стоимости услуг связи. Еще в октябре стало известно, что ФАС признала компанию МТС нарушителем закона о защите конкуренции. Общее повышение тарифов для 28 млн абонентов в 2022 году составило более 20% при уровне индекса потребительских цен по состоянию на конец августа 10,5%, отметила ФАС, которая посчитала, что повышение тарифов в отсутствие технологического, экономического и иного обоснования нарушает интересы потребителей. Регулятор выдал МТС предписание снизить тарифы, которые ранее были повышены, до экономически обоснованного уровня. По-прежнему считаем, что история с ФАС не будет носить разрушительный для бизнеса МТС характер. Скорее всего, стороны в результате придут к соглашению, которое не будет обременительными для компании.