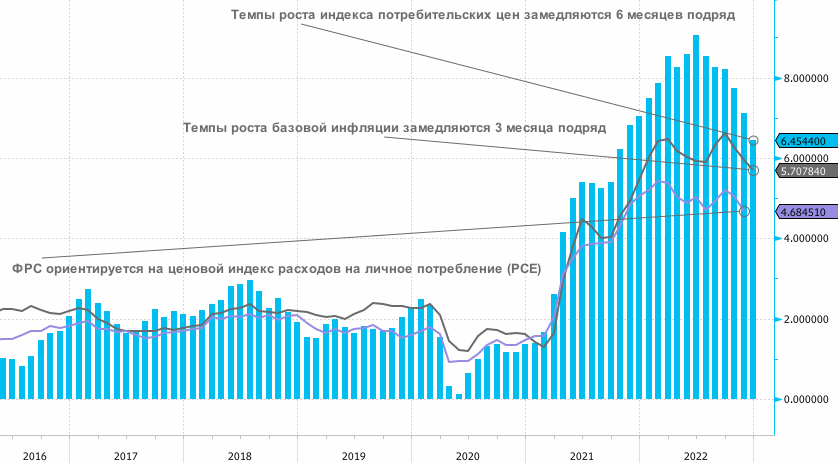

Потребительская инфляция в США замедляется 6-й месяц подряд

Опубликовано 12.01.2023 в 20:09

Отчет по потребительской инфляции в США был самым важным статистическим релизом этой недели. Согласно опубликованным 12 января данным Минтруда США:

· индекс потребительских цен (CPI) в декабре снизился на 0,1% к ноябрю (м/м) и вырос на 6,5% к аналогичному месяцу годом ранее (г/г)

данные полностью совпали с прогнозом экономистов, опрошенных Bloomberg.

· базовая потребительская инфляция (core CPI), рассчитываемая без наиболее волатильных статей (продукты питания, энергоносители) выросла в декабре на 0,3% м/м и 5,7% г/г

Здесь фактический результат также полностью совпал с прогнозом.

Таким образом, темпы роста инфляции в США замедляются уже 6 месяцев подряд, а базовая инфляция замедляется 3 месяца подряд.

Данные повышают вероятность того, что инфляция устойчиво снижается, в первую очередь на базовом уровне, поскольку core CPI более детально отражает динамику ценового индекса расходов на личное потребление (PCE), который ФРС рассматривает в качестве основного индикатора ценового давления в стране.

Ожидания по ставкам и реакция рынка

Рынок фьючерсов на ставку по федеральным фондам на 100% уверен в том, что ФРС 1 февраля повысит ставку на 25 б.п., отказавшись от возможного варианта повышения ставки на 50 б.п., как это было в декабре. Если в начале текущей недели рынок видел 25-процентную вероятность повышения 1 февраля на 50 б.п., то сейчас такой шаг подразумевается с вероятностью менее 8%.

Доходности казначейских облигаций снижались по всей длине кривой. Доходность 2-летних нот падала на 11 б.п. до 4,1%, достигнув нового 3-месячного минимума и впервые с августа 2021 года мы можем увидеть закрытие дня ниже 100-дневной скользящей средней. Доходность 10-летних облигаций падала на 8,5 б.п. до 3,458% — минимумы с 15 декабря.

впервые с июня упал до 102,3 п. Золото в ответ на снижение доходностей и слабость доллара впервые с мая 2022 г. поднималось выше $1900/унц. (спот-рынок). Акции в Европе уверенно росли, а вот акции в США торговались в минусе после публикации инфляционного отчета. Возможно потому, что многие рассчитывали увидеть фактические цифры еще ниже прогнозных оценок. Но этого не произошло.

Аппетит к риску обусловлен надеждами на более быстрое достижение пика повышения ставок ФРС, которые не должны подняться выше 5% годовых. Это подразумевает повышение ставки на 25 б.п. в феврале и возможное повышение на 25 б.п. в марте, а затем паузу в цикле. Отметим, еще в начале недели рынок подразумевал 100-процентную вероятность повышения ставки в марте на 0,25%. Однако в настоящий момент вероятность такого шага снизилась до 80%. Это указывает на то, что рынок начинает формировать ожидания того, что февральское повышение на 0,25% будет последним в цикле. При этом рынок по-прежнему закладывается на то, что к концу 2023 года ставка может быть снижена на 25–50 б.п. Хотя чиновники ФРС настаивают на том, что ставка может подняться выше 5% годовых и не будет снижена до 2024 года. Но рынки не верят ФРС.

Как мы отмечали ранее, считаем ожидания рынка, подразумевающего в текущих условиях пик ставки не выше 5%, оправданными. Однако для того, чтобы уверенно предполагать снижение ставок уже в конце текущего года пока недостаточно оснований. Если экономика США избежит серьезной рецессии, а Китаю удастся зажечь экономическую экспансию реализуемыми стимулами, то спрос КНР на сырье может поддерживать глобальную инфляцию и ФРС, действительно, все еще может держать ставку на пиковом уровне до конца 2023 года.

Если опираться на ретроспективный анализ от Goldman Sachs, с 1914 года было 8 случаев, когда инфляция была ниже 2,5%, затем подскакивала выше 5%, а потом снова опускалась ниже 2,5%. В среднем на весь такой цикл уходило 48 месяцев. В текущем цикле январь 2023 года является всего лишь 20-м месяцем цикла.

Действительно, если более внимательно посмотреть на инфляционный отчет за декабрь, опубликованный сегодня, то дефляция индекса CPI в. базисе месяц к месяцу обусловлена существенным падением цен на энергоносители (-4,5%). В основном на падение этого показателя повлияло снижение цены бензина, так как и электроэнергия подорожали, но это может быть эффектом очень холодной погоды в США перед Рождеством.

Цены на основные товары по-прежнему снижаются, а вот инфляция в основных услугах выросла. Опять же таки, в первую очередь из-за все еще устойчивой инфляции в компоненте «стоимость жилья» (арендная плата и эквивалент арендной платы, рассчитываемый для собственников домов и квартир).

Есть риск того, что рынок излишне оптимистичен в своих ожиданиях перспективы снижения ставок в конце 2023 года. А также слишком оптимистичен в формировании ожиданий того, что февральское повышение ставок может быть последним в цикле.