После сезона отчетностей фондовый рынок может ждать ралли

Опубликовано 07.10.2022 в 14:33

- На следующей неделе стартует сезон публикации отчетов компаний за третий квартал.

- Оценки на третий и четвертый квартал резко снизились.

- В итоге «быки» могут получить более благоприятные результаты, чем ожидается.

Даже не верится, что компании вот-вот снова начнут публиковать свои квартальные результаты и делать прогнозы. Сезон отчетности стартует 14 октября, когда свои результаты представят крупнейшие банки. Прогнозы по прибыли на этот квартал низкие и продолжают снижаться. В итоге сезон отчетности может оказаться не таким плохим, как ожидается. Однако дальнейшее направление рынка будет зависеть от того, окажется ли достаточно низкой планка на четвертый квартал, чтобы рынок смог вздохнуть с облегчением и продемонстрировать ралли.

Прогнозы прибыли снижаются

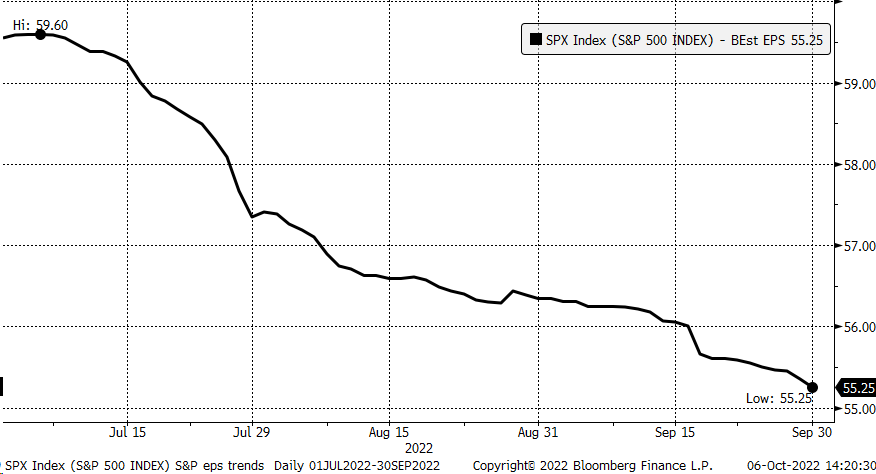

Инвесторы умерили свои ожидания: прогноз по прибыли S&P 500 за третий квартал снизился приблизительно на 7% — примерно с $59,60 на акцию до $55,25 на акцию. Это отчасти объясняет слабость рынка в течение третьего квартала. Существенную роль в падении акций в третьем квартале сыграли опасения относительно денежно-кредитной политики ФРС, но влияние прибыли тоже нельзя игнорировать.

Более того, оценки прибыли за четвертый квартал тоже постепенно снижаются. Прогноз сейчас составляет $57,60 против примерно $60,70 в начале июля. Это тоже говорит о вероятном снижении ожиданий инвесторов, а значит, компаниям будет проще приятно удивлять своими результатами и прогнозами. Это не значит, что будет именно так. Совершенно определенно существует вероятность того, что результаты и прогнозы компаний разочаруют.

Риски по отдельным компаниям

Например, результаты компаний, отчитавшихся в конце сентября, в том числе (NYSE:), (NYSE:) и (NASDAQ:), оказались разочаровывающими, что спровоцировало обвал их акций. Давление на бумаги также оказали пессимистичные прогнозы.

Исключением стала Micron. Акции этой компании сильно упали еще перед публикацией результатов. Ожидания снизились так резко, что после отчета акции отскочили вверх, несмотря на выручку гораздо ниже прогноза.

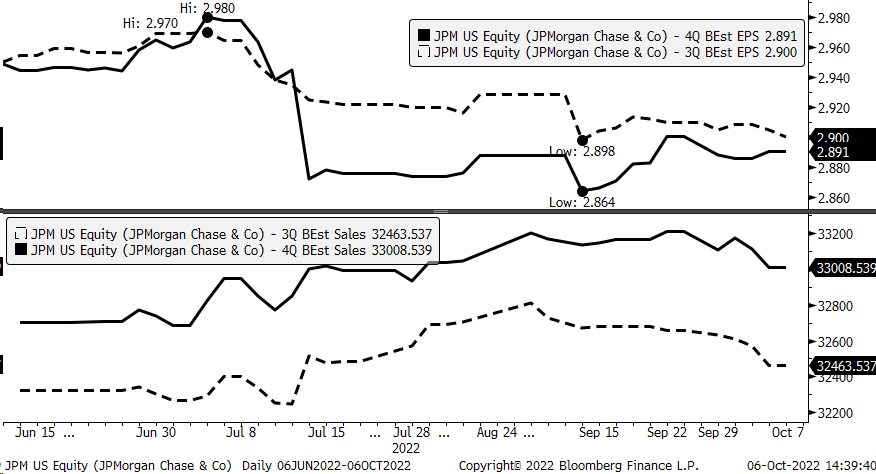

Существует следующий риск. Общий нисходящий тренд по прибыли S&P 500 и в целом пессимистичные настроения не означают, что ожидания в отношении отдельных компаний тоже обязательно претерпели изменения. JPMorgan (NYSE:) представит свои результаты 14 октября, и прогнозы по его прибыли не менялись значительно. Они снизились после результатов за второй квартал, но с тех пор практически не изменились.

Акции JPMorgan резко упали с августа, но сейчас они торгуются на тех же уровнях, где они находились в июле. Это может означать, что инвесторы не пересмотрели свои ожидания в отношении этой и многих других компаний в сторону понижения.

Оценки по EPS для JPMorgan

Оценки по EPS для JPMorgan

Некоторые компании все-таки могут разочаровать инвесторов в течение сезона отчетности за третий квартал, но с учетом общих негативных тенденций этот сезон может также оказаться не таким плохим, как ожидается. В этом случае у «быков» появится повод для ралли, и сложится примерно такая же ситуация, как в июле и августе. Вместе с тем еще важнее, чем результаты за третий квартал, может оказаться то, какими будут прогнозы компаний на четвертый квартал и в достаточной ли степени была снижена планка для этого квартала.

Дисклеймер: Графики использованы с разрешения Bloomberg Finance L.P. Статья содержит независимые комментарии, которые могут быть использованы исключительно в информационных и образовательных целях. Майкл Крамер является членом и консультантом (IAR) фирмы Mott Capital Management. Г-н Крамер не аффилирован с этой компанией и не входит в состав правления какой-либо из связанных с ней компании, выпустившей настоящие акции. Все изложенные в этом анализе или рыночном обзоре точки зрения и аналитические выкладки отражают исключительно мнение Майкла Крамера. Читателям не следует рассматривать какие-либо высказанные Майклом Крамером мнения, взгляды или прогнозы в качестве конкретного совета или рекомендации купить или продать конкретные ценные бумаги или следовать конкретной стратегии. В своем анализе Майкл Крамер отталкивается от надежной на его взгляд информации и данных независимых исследований, однако ни сам Майкл Крамер, ни Mott Capital Management не могут гарантировать его полноту и точность, следовательно, не стоит полагаться на него как на полный и точный анализ. Майкл Крамер не обязан обновлять или исправлять информацию, которая приводится в его анализе. Заявления, прогнозы и мнения г-на Крамера могут быть изменены без предварительного уведомления. Прошлые результаты не являются показателем результатов в будущем. Ни Майкл Крамер, ни Mott Capital Management не гарантируют какой-либо конкретный исход или прибыль. Вам следует помнить о реальном риске убытков в случае следования стратегиям и инвестиционным идеям, представленным в этом анализе. Цена или оценка по описываемым стратегиям и инвестициям могут колебаться. Упомянутые в этом анализе инвестиции и стратегии могут вам не подходить. Этот материал не принимает во внимание ваши конкретные инвестиционные цели, финансовое положение и потребности и не предназначен в качестве подходящей для вас рекомендации. Вы должны принимать независимые решения относительно упомянутых в этом анализе инвестиционных идей и стратегий. По вашему запросу консультант предоставит вам список всех сделанных за последние 12 месяцев рекомендаций. Прежде чем как-либо использовать представленную в этом анализе информацию, вам следует оценить, адекватна ли она вашим обстоятельствам, и серьезно подумать о том, чтобы обратиться за советом к своему собственному финансовому или инвестиционному консультанту, чтобы прийти к заключению об адекватности той или иной инвестиции.